Yetersiz Performans Identiv, Inc. şirketinin (NASDAQ:INVE) %31 Fiyat Düşüşüne Neden Oldu

Identiv, Inc.(NASDAQ:INVE) hissedarları, hisse fiyatının %31 düşerek ve önceki dönemin olumlu performansını geri alarak çok zor bir ay geçirdiğini görmekten memnun olmayacaklardır. Uzun vadeli hissedarlar, hisse senedinin son bir yılda %5,4 düşmesiyle gerçek bir darbe almış olacaklar.

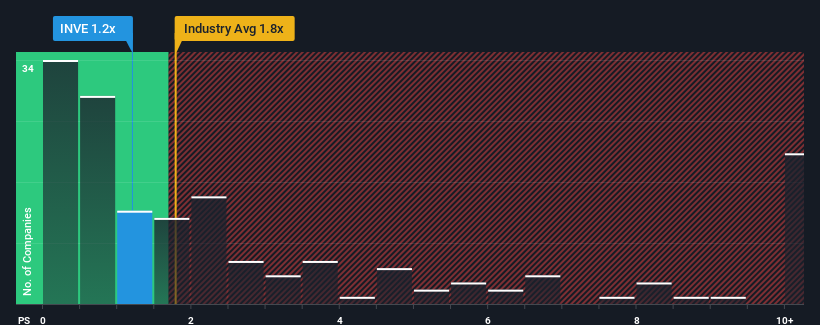

Fiyattaki büyük düşüşün ardından, Identiv'in 1,2x'lik fiyat-satış (veya "P/S") oranı, şirketlerin yaklaşık yarısının 1,8x'in üzerinde P/S oranlarına sahip olduğu ve hatta 5x'in üzerinde P/S oranlarının oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki Elektronik endüstrisine kıyasla şu anda bir alım gibi görünebilir. Bununla birlikte, düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Identiv için son analizimize bakın

Identiv'in F/K'sı Hissedarlar İçin Ne Anlama Geliyor?

Diğer şirketlerin çoğunun azalan gelirlerine kıyasla pozitif bölgede gelir artışı ile Identiv son zamanlarda oldukça iyi durumda. Birçok kişi güçlü gelir performansının önemli ölçüde, muhtemelen F/K'yı baskılayan sektörden daha fazla düşmesini bekliyor olabilir. Identiv'de yükselişe geçenler durumun böyle olmamasını ve şirketin sektörü geride bırakmaya devam etmesini umacaklardır.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Identiv hakkındakiücretsiz raporumuza göz atmalısınız.Identiv'in Gelir Artışı Nasıl Seyrediyor?

Identiv'inki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin sektörün gerisinde kalma yolunda ilerlediği zamandır.

Son bir yıllık gelir artışını gözden geçirecek olursak, şirket %3,1 gibi kayda değer bir artış kaydetmiştir. Sevindirici bir şekilde, kısmen son 12 aylık büyüme sayesinde gelirler üç yıl öncesine göre toplamda %34 artmıştır. Dolayısıyla, şirketin bu süre zarfında gelirlerini artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen dört analistin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %3,2'lik bir büyüme kaydedilmesi bekleniyor. Sektörün yıllık %9,1 büyüme göstereceği tahmin edildiğinden, şirket daha zayıf bir gelir sonucu için konumlanmış durumda.

Bu bilgiler ışığında, Identiv'in neden sektörden daha düşük bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

Identiv'in F/K'sı Yatırımcılar İçin Ne Anlama Geliyor?

Identiv'in hisselerinin güney yönlü hareketleri, F/K'sının şu anda oldukça düşük bir seviyede olduğu anlamına geliyor. Fiyat-satış oranı bir hisse senedini alıp almamanızda belirleyici bir faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometre.

Beklendiği gibi, Identiv'in analist tahminleri üzerine yaptığımız analiz, şirketin yetersiz gelir görünümünün düşük P/S'ye önemli bir katkıda bulunduğunu doğruluyor. Bu aşamada yatırımcılar, gelirdeki iyileşme potansiyelinin daha yüksek bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar iyileşmediği sürece, hisse fiyatı için bu seviyelerde bir bariyer oluşturmaya devam edecektir.

Ayrıca, Identiv'de tespit ettiğimiz bu 2 uyarı işareti hakkında da bilgi edinmelisiniz.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Identiv 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.