David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Comtech Telecommunications Corp. (NASDAQ:CMTL )'un işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Ancak, daha olağan (ancak yine de pahalı) bir durum, bir şirketin borcunu kontrol altına almak için hissedarlarını ucuz bir hisse fiyatıyla sulandırmak zorunda kalmasıdır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Comtech Telecommunications için en son analizimize bakın

Comtech Telecommunications Ne Kadar Borç Taşıyor?

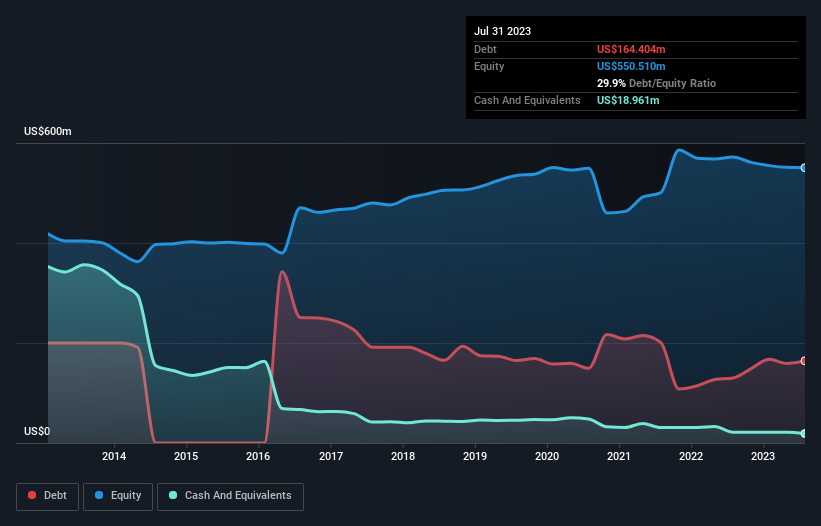

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Temmuz 2023 itibariyle Comtech Telecommunications'ın bir yıl içinde 130,0 milyon ABD doları artışla 164,4 milyon ABD doları borcu olduğunu göstermektedir. Bununla birlikte, 19,0 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 145,4 milyon ABD dolarıdır.

Comtech Telecommunications'ın Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Comtech Telecommunications'ın 12 ay içinde ödenmesi gereken 212,0 milyon ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 233,8 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 19,0 milyon ABD$ nakit ve 163,2 milyon ABD$ vadesi 12 ay içinde dolacak alacakları vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 263,6 milyon ABD$ daha fazladır.

Bu, 343,2 milyon ABD$'lık piyasa değerine kıyasla dağ gibi bir kaldıraç anlamına gelmektedir. Kredi verenlerin bilançoyu desteklemesini talep etmesi halinde, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Comtech Telecommunications'ın borç/FAVÖK oranı (3,7) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 0,35 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde kazançların cömert bir ölçüsüdür. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün farkında olmalıdır. Comtech Telecommunications için kurtarıcı bir faktör, geçen yılki FVÖK kaybını son on iki ayda 5,3 milyon ABD$'lık bir kazanca dönüştürmüş olmasıdır. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak Comtech Telecommunications'ın ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe kârıyla değil. Bu nedenle, faiz ve vergi öncesi kazancının (EBIT) ne kadarının gerçek serbest nakit akışına dönüştüğünü kontrol etmek önemlidir. Geçtiğimiz yıl Comtech Telecommunications çok fazla nakit yaktı. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum açıkça borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Görünüşe bakılırsa, Comtech Telecommunications'ın faiz oranı hisse senedi konusunda bizi tereddütte bıraktı ve FVÖK'ün serbest nakit akışına dönüşümü yılın en yoğun gecesindeki boş bir restorandan daha cazip değildi. Bununla birlikte, FVÖK'ünü büyütme kabiliyeti o kadar da endişe verici değil. Comtech Telecommunications'ın bilanço sağlığı nedeniyle gerçekten oldukça riskli olduğunu düşündüğümüzü açıkça belirtiyoruz. Bu nedenle hisse senedi konusunda oldukça temkinliyiz ve hissedarların likiditesini yakından takip etmeleri gerektiğini düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak sonuçta her şirket bilanço dışında da riskler barındırabilir. Comtech Telecommunications ile ilgili 2 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Comtech Telecommunications 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.