Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Daha da önemlisi, Avnet, Inc.(NASDAQ:AVT) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Avnet için son analizimizi görüntüleyin

Avnet'in Borcu Ne Kadar?

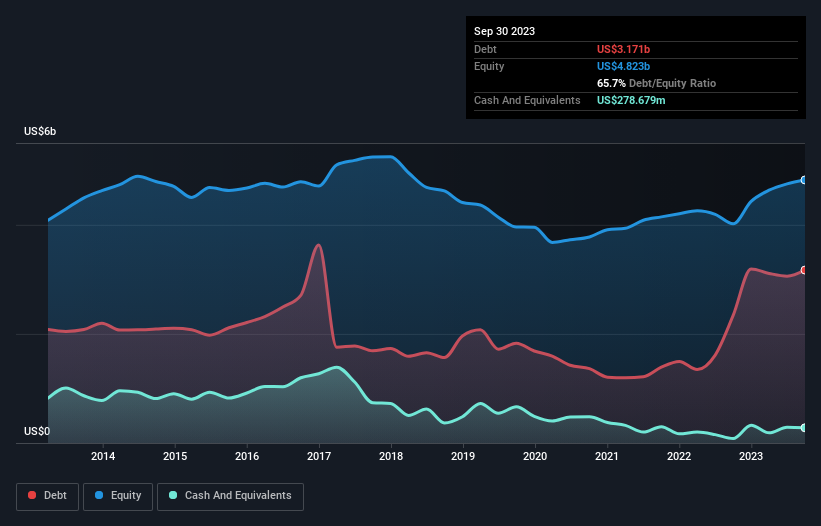

Aşağıda görebileceğiniz gibi, Avnet'in Eylül 2023 itibariyle 3,17 milyar ABD Doları borcu bulunmaktadır ve bu rakam bir önceki yıl ile hemen hemen aynıdır. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Bununla birlikte, bunu dengeleyen 278,7 milyon ABD Doları nakit var ve bu da yaklaşık 2,89 milyar ABD Doları net borca yol açıyor.

Avnet'in Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Avnet'in bir yıl içinde vadesi dolacak 4,29 milyar ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi dolacak 3,53 milyar ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 278,7 milyon ABD$ nakit ve 12 ay içinde vadesi dolacak 4,68 milyar ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 2,87 milyar ABD$ daha fazladır.

Bu açık, 4,33 milyar ABD$'lık piyasa değerine kıyasla oldukça büyüktür, bu nedenle hissedarların Avnet'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu acele bir şekilde desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını gösteriyor.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Avnet'in net borcu FAVÖK'ünün 2,3 katı gibi oldukça makul bir seviyede bulunurken, FVÖK'ü geçen yıl faiz giderlerini sadece 4,2 kat karşıladı. Bu rakamlar bizi endişelendirmese de, şirketin borç maliyetinin gerçek bir etkiye sahip olduğunu belirtmek gerekir. Avnet geçtiğimiz yıl FVÖK'ünü %4,6 oranında artırdı. Bu bizi pek şaşırtmasa da borç söz konusu olduğunda olumlu bir gelişme. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta Avnet'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıl boyunca Avnet çok fazla nakit yaktı. Yatırımcılar şüphesiz bu durumun zaman içinde tersine dönmesini beklese de, bu durum borç kullanımının daha riskli olduğu anlamına geliyor.

Bizim Görüşümüz

Avnet'in FVÖK'ü serbest nakit akışına dönüştürme girişimi üzerinde düşünürken, kesinlikle hevesli değiliz. Ancak en azından FVÖK büyüme oranı o kadar da kötü değil. Büyük resme baktığımızda, Avnet'in borç kullanımının şirket için riskler yarattığı bize açık görünüyor. Her şey yolunda giderse, bu getirileri artıracaktır, ancak diğer taraftan, kalıcı sermaye kaybı riski borç nedeniyle yükselmektedir. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Avnet 'in yatırım analizimizde 3 uyarı işareti gösterdiğini ve bunlardan 1'inin potansiyel olarak ciddi olduğunu unutmayın...

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Avnet 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.