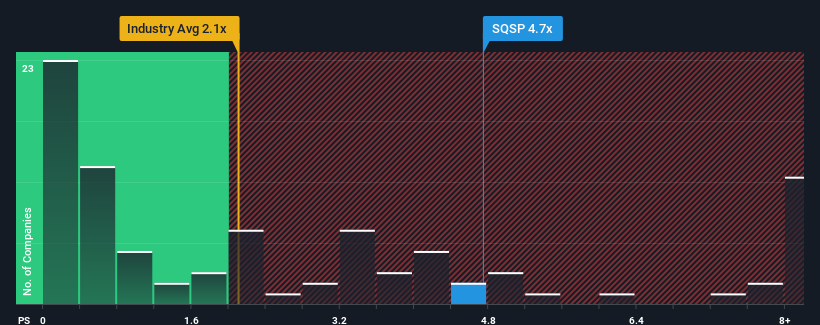

Squarespace, Inc. şirketinin(NYSE:SQSP) 4,7x'lik fiyat-satış (ya da "P/S") oranı, Amerika Birleşik Devletleri'nde BT sektöründeki şirketlerin yarısına yakınının 2,1x'in altında P/S oranına sahip olduğu düşünüldüğünde kötü bir yatırım fırsatı gibi görünebilir. Ancak, P/S oranının yüksek olmasının bir nedeni olabilir ve bu oranın haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Squarespace için son analizimizi görüntüleyin

Squarespace Nasıl Performans Gösteriyor?

Squarespace, gelirlerini diğer şirketlerin çoğundan daha fazla artırdığı için son zamanlarda kesinlikle iyi bir iş çıkarıyor. Görünüşe göre pek çok kişi güçlü gelir performansının devam etmesini bekliyor ve bu da F/K'yı yükseltiyor. Gerçekten de öyle olmasını umuyorsunuz, aksi takdirde belirli bir neden olmadan oldukça yüksek bir fiyat ödüyorsunuz.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde Squarespace hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacak.Squarespace İçin Yeterli Gelir Artışı Öngörülüyor mu?

Squarespace'inki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle gölgede bırakma yolunda ilerlediği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %17 gibi etkileyici bir oranda artırdığını görüyoruz. Son dönemdeki güçlü performans, şirketin son üç yılda gelirlerini toplamda %63 oranında artırabildiği anlamına geliyor. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Şirketi takip eden analistlere göre, önümüzdeki üç yıl boyunca gelirlerin yıllık %14 oranında artması bekleniyor. Sektörün yılda yalnızca %12 gelir elde edeceği öngörüldüğünden, şirket daha güçlü bir gelir sonucu için konumlanmış durumda.

Bu durum göz önünde bulundurulduğunda, Squarespace'in F/K'sının sektördeki benzerlerine kıyasla neden yüksek olduğunu anlamak zor değil. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

Squarespace'in K/Z'sine İlişkin Sonuçlar

Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Squarespace'i incelediğimizde, P/S oranının gelecekteki güçlü gelirleri sayesinde yüksek kaldığını görüyoruz. Görünüşe göre hissedarlar şirketin gelecekteki gelirlerine güveniyor ve bu da P/S'yi destekliyor. Bu koşullar değişmediği sürece, hisse fiyatına güçlü destek sağlamaya devam edecektir.

Peki ya diğer riskler? Her şirkette vardır ve Squarespace için bilmeniz gereken 1 uyarı işareti tespit ettik.

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Squarespace might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.