Popüler Snowflake Inc.(NYSE:SNOW) hakkında konuşalım. Şirketin hisseleri son birkaç ay içinde NYSE'de önemli bir fiyat artışıyla büyük ilgi gördü. Son hisse fiyat artışları şirketi yıllık zirvesine yaklaştırdı. Büyük sermayeli hisse senedini inceleyen çok sayıda analist olduğundan, fiyata duyarlı duyuruların hisse senedi fiyatına çoktan yansıtılmış olmasını bekleyebiliriz. Ancak, ya hisse senedi hala kelepir ise? Bugün Snowflake'in görünümü ve değerlemesine ilişkin en son verileri analiz ederek fırsatın hala mevcut olup olmadığını göreceğiz.

Snowflake için son analizimize göz atın

Snowflake'in Değeri Nedir?

Değerleme modelimize göre, Snowflake içsel değerimizin yaklaşık %11 altında adil bir şekilde fiyatlandırılmış görünüyor, bu da Snowflake'i bugün satın alırsanız, bunun için makul bir fiyat ödeyeceğiniz anlamına geliyor. Ve eğer hisse senedinin gerçekten 225,77 $ değerinde olduğuna inanıyorsanız, yanlış fiyatlandırmadan kazanabileceğiniz çok fazla bir avantaj yok demektir. Ayrıca, Snowflake'in düşük betası, hisse senedinin piyasanın geneline kıyasla daha az değişken olduğu anlamına gelmektedir.

Snowflake ne tür bir büyüme sağlayacak?

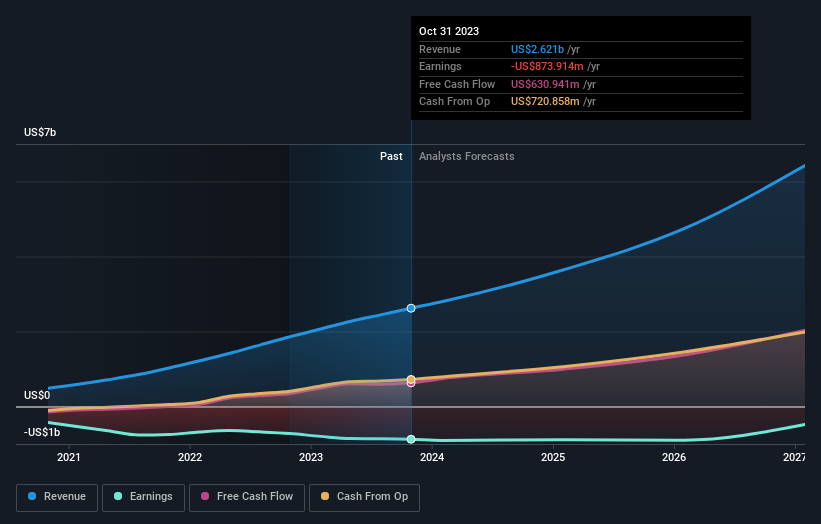

Portföylerinde büyüme arayan yatırımcılar, bir şirketin hisselerini satın almadan önce şirketin beklentilerini göz önünde bulundurmak isteyebilir. Sağlam bir görünüme sahip harika bir şirketi ucuz bir fiyata satın almak her zaman iyi bir yatırımdır, bu nedenle şirketin gelecek beklentilerine de bir göz atalım. Önümüzdeki birkaç yıl içinde %33 oranında artması beklenen kâr ile Snowflake için gelecek parlak görünüyor. Görünüşe göre hisse senedi için daha yüksek nakit akışı söz konusu ve bu da daha yüksek bir hisse değerlemesini besleyecek.

Bu Sizin İçin Ne Anlama Geliyor?

Hissedar mısınız? SNOW'un gelecekteki iyimser büyümesi mevcut hisse fiyatına yansıtılmış görünüyor ve hisseler adil değeri civarında işlem görüyor. Ancak, yönetim ekibinin geçmiş performansı gibi bugün dikkate almadığımız başka önemli faktörler de var. Bu faktörler hisseye son baktığınız zamandan bu yana değişti mi? Fiyatın makul değerinin altına düşmesi durumunda şirkete yatırım yapmak için yeterli güvene sahip olacak mısınız?

Potansiyel bir yatırımcı mısınız? SNOW'u takip ediyorsanız, adil değeri civarında işlem gördüğü göz önüne alındığında, şu an satın almak için en avantajlı zaman olmayabilir. Bununla birlikte, olumlu görünüm şirket için cesaret vericidir, bu da bir sonraki fiyat düşüşünden yararlanmak için bilançosunun gücü gibi diğer faktörleri daha fazla incelemeye değer olduğu anlamına gelir.

Bunu akılda tutarak, riskleri tam olarak anlamadığımız sürece bir hisse senedine yatırım yapmayı düşünmeyiz. Yatırım riskleri açısından, Snowflake ile ilgili 2 uyarı işareti tespit ettik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Snowflake ile artık ilgilenmiyorsanız, yüksek büyüme potansiyeline sahip 50 'den fazla diğer hisse senedi listemizi görmek için ücretsiz platformumuzu kullanabilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Snowflake 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.