Cloudflare, Inc. şirketinin (NYSE:NET) %34'lük Sıçraması Yatırımcılar Arasındaki Popülerliğini Gösteriyor

Cloudflare, Inc.(NYSE:NET) hisseleri, halihazırda güçlü bir performans göstermesine rağmen, son otuz günde %34'lük bir kazançla güçlenmeye devam ediyor. Biraz daha geriye baktığımızda, hisse senedinin geçen yıl %80 artış gösterdiğini görmek cesaret verici.

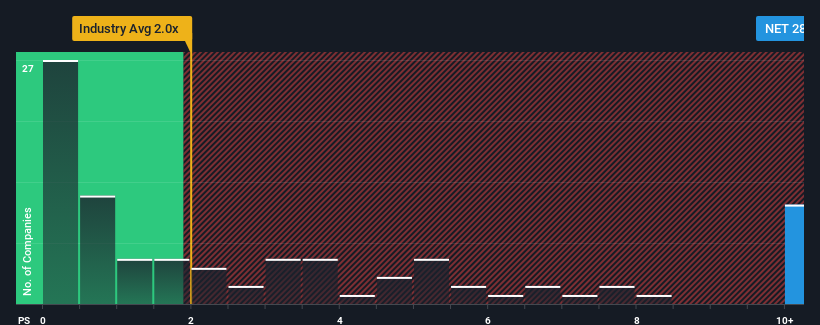

Bu kadar büyük bir fiyat artışından sonra, Amerika Birleşik Devletleri BT sektöründeki şirketlerin neredeyse yarısı 2 katın altında fiyat-satış oranlarına (veya "P/S") sahipken, Cloudflare'i 28,1x P/S oranıyla araştırmaya değmeyen bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, P/S'nin neden bu kadar yüksek olduğuna dair bir açıklama olabileceğinden, sadece görünüş değerini almak akıllıca değildir.

Cloudflare için son analizimizi görüntüleyin

Cloudflare Nasıl Performans Gösteriyor?

Cloudflare, gelirlerini diğer şirketlerin çoğundan daha fazla artırdığı için son zamanlarda kesinlikle iyi bir iş çıkarıyor. Görünüşe göre birçok kişi güçlü gelir performansının devam etmesini bekliyor ve bu da F/K'yı yükseltiyor. Ancak, durum böyle olmazsa, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin Cloudflare'in geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Cloudflare'in Gelir Artışı Nasıl Seyrediyor?

Cloudflare'inki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle gölgede bırakma yolunda ilerlediği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %33 gibi etkileyici bir oranda artırdığını görüyoruz. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, toplam gelirde %201'lik mükemmel bir artış görüldü. Dolayısıyla, şirketin bu süre zarfında gelirini artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl içinde yıllık %29'luk bir büyüme kaydedilmesi bekleniyor. Bu arada, sektörün geri kalanının her yıl yalnızca %14 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunun ışığında, Cloudflare'in F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durum. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

Cloudflare'in P/S'sindeki Alt Çizgi

Cloudflare hisseleri son zamanlarda güçlü bir yükseliş gösterdi ve bu da P/S rakamının artmasına gerçekten yardımcı oldu. Tipik olarak, yatırım kararları verirken fiyat-satış oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

Cloudflare'e baktığımızda, P/S oranının gelecekteki güçlü gelirleri nedeniyle yüksek kaldığını görüyoruz. Şu anda hissedarlar, gelecekteki gelirlerin tehdit altında olmadığından oldukça emin oldukları için P/S konusunda rahatlar. Bu koşullar değişmediği sürece, hisse fiyatına güçlü destek sağlamaya devam edeceklerdir.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, Cloudflare için bilmeniz gereken 2 uyarı işareti tespit ettik.

Bu riskler Cloudflare hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi keşfedin.

Valuation is complex, but we're here to simplify it.

Discover if Cloudflare might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.