DoubleVerify Holdings, Inc. (NYSE:DV) Hisseleri %41 Düştü Ancak Ucuza Girmek Yine de Zor Olabilir

DoubleVerify Holdings, Inc.(NYSE:DV) hisse fiyatı geçtiğimiz ay çok kötü bir performans sergileyerek %41 gibi önemli bir oranda düştü. Son 30 gündeki düşüş, hissedarlar için zor bir yılı geride bıraktı ve hisse fiyatı bu süre içinde %49 düştü.

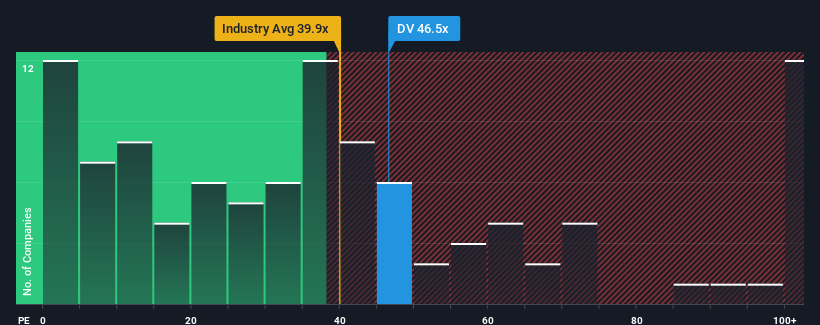

Fiyatı önemli ölçüde düşmüş olsa da, Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının 17x'in altında fiyat-kazanç oranlarına (veya "F/K") sahip olduğu göz önüne alındığında, DoubleVerify Holdings'i 46,5x F/K oranıyla tamamen kaçınılması gereken bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, F/K'yı sadece görünüş değerine göre almak akıllıca değildir, çünkü neden bu kadar yüksek olduğunun bir açıklaması olabilir.

Son zamanlarda DoubleVerify Holdings için sevindirici olan, piyasanın kazançlarının tersine dönmesine rağmen kazançlarının artması oldu. Görünüşe göre pek çok kişi şirketin, yatırımcıların hisse senedi için ödeme yapma istekliliğini artıran daha geniş piyasa sıkıntılarına meydan okumaya devam etmesini bekliyor. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

DoubleVerify Holdings için son analizimizi görüntüleyin

Büyüme Metrikleri Yüksek F/K Hakkında Bize Ne Söylüyor?

DoubleVerify Holdings'in F/K oranını haklı çıkarabilmesi için piyasanın çok üzerinde olağanüstü bir büyüme kaydetmesi gerekmektedir.

Kazanç artışının son yılını gözden geçirecek olursak, şirket %27'lik müthiş bir artış kaydetti. Son üç yıllık dönemde, kısa vadeli performansının da yardımıyla, EPS'de genel olarak %120'lik mükemmel bir artış görüldü. Dolayısıyla, şirketin bu süre zarfında kazançlarını artırma konusunda harika bir iş çıkardığını teyit ederek başlayabiliriz.

Şirketi takip eden analistlere göre, EPS'nin önümüzdeki üç yıl boyunca yılda %19 oranında artması bekleniyor. Bu oran, piyasanın geneli için her yıl öngörülen %9,9'luk büyüme oranından önemli ölçüde daha yüksek.

Bu bilgiler ışığında DoubleVerify Holdings'in piyasaya kıyasla neden bu kadar yüksek bir F/K ile işlem gördüğünü anlayabiliriz. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

DoubleVerify Holdings'in F/K'sından Ne Öğrenebiliriz?

Önemli bir hisse fiyatı düşüşü, DoubleVerify Holdings'in çok yüksek F/K'sını söndürmek için çok az şey yaptı. Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

DoubleVerify Holdings'in yüksek F/K oranını, tahmin edilen büyümesinin beklendiği gibi piyasanın genelinden daha yüksek olması sayesinde koruduğunu tespit ettik. Bu aşamada yatırımcılar, kazançlardaki bozulma potansiyelinin daha düşük bir F/K oranını haklı çıkaracak kadar büyük olmadığını düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşeceğini görmek zor.

Peki ya diğer riskler? Her şirkette vardır ve DoubleVerify Holdings için bilmeniz gereken 2 uyarı işareti tespit ettik.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle DoubleVerify Holdings 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.