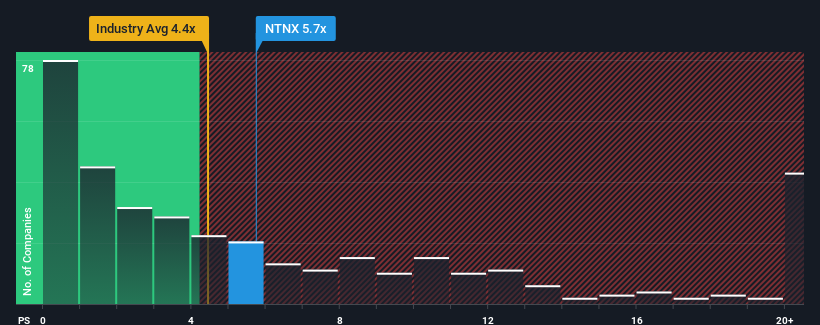

Nutanix, Inc.(NASDAQ:NTNX) 5,7x fiyat-satış (veya "P/S") oranıyla potansiyel olarak kaçınılması gereken bir hisse senedi olduğunu düşünebilirsiniz, zira Amerika Birleşik Devletleri'ndeki tüm Yazılım şirketlerinin neredeyse yarısı 4,4x'in altında P/S oranlarına sahiptir ve 1,8x'ten düşük P/S bile sıra dışı değildir. Bununla birlikte, P/S bir nedenden dolayı yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Nutanix için son analizimizi görüntüleyin

Nutanix'in Son Dönem Performansı Nasıl Görünüyor?

Gelirleri diğer şirketlerin çoğundan daha hızlı arttığı için son zamanlar Nutanix için avantajlı oldu. Görünüşe göre pek çok kişi güçlü gelir performansının devam etmesini bekliyor ve bu da F/K'yı yükseltiyor. Ancak, durum böyle olmazsa, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilir.

Analistlerin Nutanix'in geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Tahminleri Yüksek F/K Oranıyla Uyuşuyor mu?

P/S oranını haklı çıkarmak için Nutanix'in sektörün üzerinde etkileyici bir büyüme göstermesi gerekecektir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %19'luk olağanüstü bir artış sağlandı. Son dönemdeki güçlü performans, şirketin son üç yılda gelirlerini toplamda %49 oranında artırabildiği anlamına geliyor. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaktır.

Görünüşe bakacak olursak, şirketi izleyen analistlerin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %17'lik bir büyüme kaydedilmesi bekleniyor. Bu oran, sektörün geneli için öngörülen yıllık %17'lik büyüme oranına benzer şekilde şekilleniyor.

Bunun ışığında, Nutanix'in F/K'sının diğer şirketlerin çoğunun üzerinde olması ilginçtir. Görünüşe göre çoğu yatırımcı oldukça ortalama büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için daha fazla ödeme yapmaya istekli. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde hayal kırıklığına uğrayabilir.

Anahtar Çıkarım

Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Gelirlerinin sektörün geneline paralel olarak artacağı tahmin edildiğinden, Nutanix'in şu anda beklenenden daha yüksek bir F/K ile işlem gördüğü anlaşılıyor. Şu anda nispeten yüksek hisse fiyatından rahatsızlık duyuyoruz çünkü gelecekte beklenen gelirlerin bu olumlu havayı uzun süre desteklemesi mümkün değil. Mevcut fiyat-satış oranını haklı çıkarmak için olumlu bir değişikliğe ihtiyaç var.

Ayrıca, Nutanix için dikkate almanız gereken 3 uyarı işareti (1 tanesi endişe verici!) bulduğumuzu belirtmekte fayda var.

Bu riskler Nutanix hakkındaki görüşünüzü yeniden gözden geçirmenize neden oluyorsa, başka neler olduğuna dair bir fikir edinmek için yüksek kaliteli hisse senetlerinden oluşan interaktif listemizi inceleyin.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Nutanix 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.