MicroStrategy Incorporated' ın(NASDAQ:MSTR) hisseleri son kazanç raporunun ardından güçlü bir performans sergiledi. Ancak, rakamların derinliklerinde bazı endişe nedenleri bulunduğundan yatırımcılar dikkatli olmalıdır.

MicroStrategy için en son analizimize bakın

MicroStrategy'nin Kazançlarına Daha Yakından Bakış

Finans meraklılarının zaten bileceği gibi, nakit akışından tahakkuk oranı, bir şirketin serbest nakit akışının (FCF) kârıyla ne kadar iyi eşleştiğini değerlendirmek için önemli bir ölçüdür. Basit bir ifadeyle, bu oran FCF'yi net kârdan çıkarır ve bu sayıyı şirketin o dönemdeki ortalama işletme varlıklarına böler. Nakit akışından tahakkuk oranını 'FCF dışı kar oranı' olarak düşünebilirsiniz.

Sonuç olarak, negatif bir tahakkuk oranı şirket için pozitif, pozitif bir tahakkuk oranı ise negatiftir. Sıfırın üzerinde bir tahakkuk oranına sahip olmak pek endişe verici olmasa da, bir şirketin nispeten yüksek bir tahakkuk oranına sahip olmasının kayda değer olduğunu düşünüyoruz. Lewellen ve Resutek'in 2014 tarihli bir makalesinden alıntı yapacak olursak, "tahakkukları yüksek olan firmalar gelecekte daha az kârlı olma eğilimindedir".

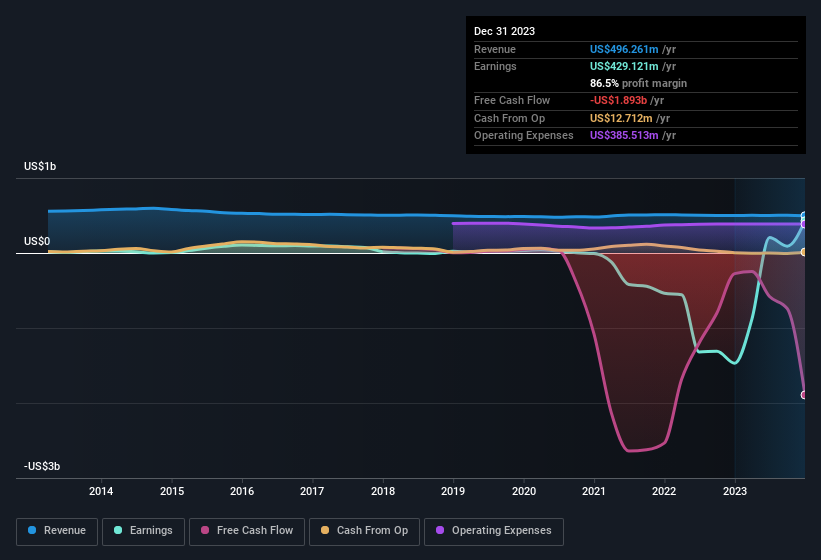

MicroStrategy, Aralık 2023'e kadarki on iki aylık dönemde 0,74'lük bir tahakkuk oranı kaydetmiştir. İstatistiksel olarak konuşmak gerekirse, bu gelecekteki kazançlar için gerçek bir olumsuzluktur. Ve gerçekten de bu dönem boyunca şirket hiçbir şekilde serbest nakit akışı üretmedi. Her ne kadar 429,1 milyon ABD doları kâr açıklamış olsa da, serbest nakit akışına bakıldığında şirketin geçen yıl 1,9 milyar ABD doları tutarında nakit tükettiği görülüyor. Geçen yıl negatif serbest nakit akışının ardından, bazı hissedarların bu yılki 1,9 milyar ABD$'lık nakit yakımının yüksek riske işaret edip etmediğini merak edebileceğini düşünüyoruz. Bununla birlikte, göz önünde bulundurulması gereken daha çok şey var. Kâr ve zarar tablosundaki olağandışı kalemlerin tahakkuk oranını nasıl etkilediğine bakabilir ve seyreltmenin hissedarları nasıl olumsuz etkilediğini inceleyebiliriz. Hissedarlar için iyi haber şu ki, MicroStrategy'nin tahakkuk oranı geçen yıl çok daha iyiydi, bu nedenle bu yılki kötü okuma sadece kâr ve FCF arasındaki kısa vadeli bir uyumsuzluk olabilir. Eğer durum gerçekten böyleyse, hissedarlar cari yılda kâra kıyasla daha iyi bir nakit akışı beklemelidir.

Bu durum, analistlerin gelecekteki kârlılık açısından ne tahmin ettiklerini merak etmenize neden olabilir. Neyse ki, tahminlerine dayanarak gelecekteki karlılığı gösteren interaktif bir grafik görmek için buraya tıklayabilirsiniz.

Bir şirketin kazanç artışının değerini anlamak için, hissedarların çıkarlarındaki herhangi bir seyreltmeyi dikkate almak zorunludur. MicroStrategy geçtiğimiz yıl %47 daha fazla yeni hisse ihraç etti. Sonuç olarak, net geliri artık daha fazla sayıda hisse arasında bölünüyor. Hisse başına kazancı fark etmeden net gelirden bahsetmek, hisse başına değerden bahseden daha küçük sayıları göz ardı ederken büyük sayılarla dikkati dağıtmaktır. MicroStrategy'nin EPS grafiğini buraya tıklayarak görebilirsiniz.

Seyreltme MicroStrategy'nin Hisse Başına Kazancını (EPS) Nasıl Etkiliyor?

Üç yıl önce, MicroStrategy para kaybetti. Ve sadece son on iki aya odaklansak bile, bir yıl önce de zarar ettiği için anlamlı bir büyüme oranına sahip değiliz. Ancak matematik bir yana, eskiden kârlı olmayan bir işin iyi duruma geldiğini görmek her zaman iyidir (yine de sulandırma gerekmeseydi kârın daha yüksek olacağını kabul ediyoruz). Dolayısıyla, sulandırmanın hissedar getirileri üzerinde oldukça derin bir etkisi olduğu gözlemlenebilir.

Uzun vadede, MicroStrategy'nin hisse başına kazancı artabilirse, hisse fiyatı da artmalıdır. Ancak diğer yandan, kârın (ancak EPS'nin değil) arttığını öğrenmek bizi çok daha az heyecanlandıracaktır. Bu nedenle, amacın bir şirketin hisse fiyatının artıp artmayacağını değerlendirmek olduğunu varsayarsak, EPS'nin uzun vadede net gelirden daha önemli olduğunu söyleyebiliriz.

Olağandışı Kalemlerin Kâr Üzerindeki Etkisi

Şirketin geçen yıl kârını 45 milyon ABD doları artıran olağandışı kalemlere sahip olması, muhtemelen tahakkuk oranının neden bu kadar zayıf olduğunu açıklamanın bir yoludur. Yüksek kârların genellikle bizi iyimser kıldığını inkâr edemeyiz, ancak kârın sürdürülebilir olmasını tercih ederdik. Halka açık binlerce şirketle ilgili rakamları incelediğimizde, belirli bir yılda olağandışı kalemlerden kaynaklanan bir artışın genellikle bir sonraki yıl tekrarlanmadığını gördük. Sonuçta, muhasebe terminolojisi de tam olarak bunu ifade ediyor. MicroStrategy, Aralık 2023'e kadarki kârına oranla olağandışı kalemlerden oldukça önemli bir katkı elde etti. Sonuç olarak, olağandışı kalemlerin yasal kârını aksi takdirde olacağından önemli ölçüde daha güçlü hale getirdiğini tahmin edebiliriz.

MicroStrategy'nin Kâr Performansına Bakışımız

Sonuç olarak, MicroStrategy'nin zayıf tahakkuk oranı, yasal kazançlarının olağandışı kalemler tarafından şişirildiğini göstermektedir. Seyreltme, hisse başına perspektiften bakıldığında sonuçların daha zayıf olduğu anlamına gelmektedir. Yukarıda bahsedilen faktörler, MicroStrategy'nin temel kazanç gücünün, yasal kâr rakamlarına dayanarak göründüğü kadar iyi olmadığı yönünde güçlü bir izlenim veriyor. Bir işletme olarak MicroStrategy hakkında daha fazla bilgi edinmek istiyorsanız, karşı karşıya olduğu risklerin farkında olmanız önemlidir. MicroStrategy 'nin yatırım analizimizde 6 uyarı işareti gösterdiğini ve bunlardan 3'ünün göz ardı edilemeyeceğini unutmayın...

Bu makalede, kâr rakamlarının faydasını azaltabilecek bir dizi faktörü inceledik ve temkinli bir yaklaşım sergiledik. Ancak zihninizi ayrıntılara odaklayabiliyorsanız her zaman keşfedilecek daha çok şey vardır. Örneğin, birçok kişi yüksek özsermaye karlılığını olumlu işletme ekonomisinin bir göstergesi olarak görürken, diğerleri 'parayı takip etmeyi' ve içeridekilerin satın aldığı hisse senetlerini araştırmayı sever. Bu nedenle, yüksek özsermaye getirisine sahip şirketlerden oluşan bu ücretsiz koleksiyonu veya içeridekilerin satın aldığı hisse senetlerinin bu listesini görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Strategy 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.