Microsoft (NASDAQ:MSFT) Borcu Oldukça Az Kullanıyor Gibi Görünüyor

Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı değildir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Microsoft Corporation 'ın(NASDAQ:MSFT) işinde borç kullandığını görebiliyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Neden Risk Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Microsoft için en son analizimize bakın

Microsoft'un Borcu Ne Kadar?

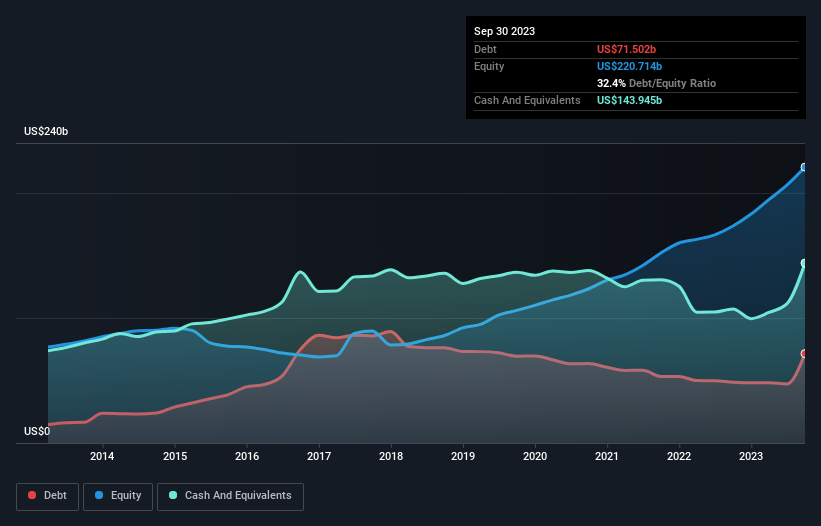

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda Microsoft'un bir yıl önce 48,6 milyar ABD Doları olan borcu 71,5 milyar ABD Dolarına yükselmiştir. Daha fazla ayrıntı için resme tıklayın. Ancak bunu dengelemek için 143,9 milyar ABD doları nakit parası da var, yani 72,4 milyar ABD doları net nakit parası var.

Microsoft'un Yükümlülüklerine Bir Bakış

En son bilançodan Microsoft'un bir yıl içinde vadesi gelen 124,8 milyar ABD Doları tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 100,3 milyar ABD Doları tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 143,9 milyar ABD Doları nakit ve bir yıl içinde ödenmesi gereken 47,2 milyar ABD Doları değerinde alacağı bulunmaktadır. Yani nakit ve yakın vadeli alacaklarının toplamından 34,0 milyar ABD Doları daha fazla yükümlülüğe sahiptir.

Microsoft'un büyüklüğü göz önüne alındığında, likit varlıklarının toplam yükümlülükleri ile iyi dengelendiği görülmektedir. Dolayısıyla, 2,96 milyon ABD doları değerindeki şirketin nakit sıkıntısı çektiğini düşünmek zor olsa da, bilançosunun izlenmeye değer olduğunu düşünüyoruz. Kayda değer yükümlülükleri olsa da, Microsoft'un borcundan daha fazla nakdi var, bu nedenle borcunu güvenli bir şekilde yönetebileceğinden oldukça eminiz.

Microsoft'un geçen yıl FVÖK'ünü %12 oranında artırarak borç yönetme kabiliyetini daha da artırması da iyi bir gelişme. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta Microsoft'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecek. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Microsoft'un bilançosunda net nakit olsa da, bu nakit bakiyesini ne kadar hızlı oluşturduğunu (veya erittiğini) anlamamıza yardımcı olması için faiz ve vergi öncesi kazancı (FVÖK) serbest nakit akışına dönüştürme yeteneğine bir göz atmaya değer. Son üç yılda Microsoft, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında normal sayılabilecek bir oran olan FVÖK'ün %74'ü kadar serbest nakit akışı kaydetmiştir. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Özetlemek gerekirse

Yatırımcıların Microsoft'un yükümlülükleri konusunda endişe duymalarını anlayabiliriz, ancak 72,4 milyar ABD Doları net nakde sahip olması bizi rahatlatabilir. İşin en güzel yanı, bu FVÖK'ün %74'ünü serbest nakit akışına dönüştürerek 63 milyar ABD doları getirmiş olmasıdır. Dolayısıyla Microsoft'un borç kullanımının riskli olduğunu düşünmüyoruz. Borç seviyelerini analiz ederken, bilanço başlangıç için en uygun yerdir. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, Microsoft için bilmeniz gereken 1 uyarı işareti tespit ettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Microsoft 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version.