Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. EverCommerce Inc. şirketinin(NASDAQ:EVCM) bilançosunda borç bulunduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

EverCommerce için en son analizimize göz atın

EverCommerce Ne Kadar Borç Taşıyor?

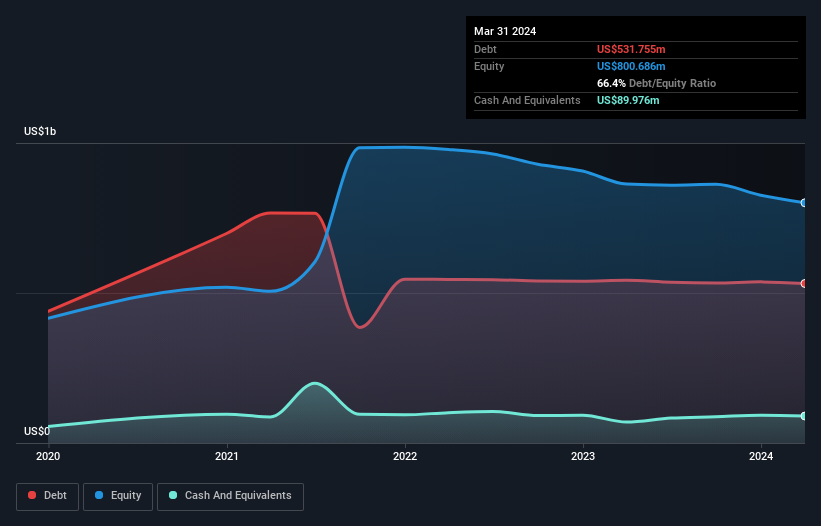

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, EverCommerce'in Mart 2024'te 531,8 milyon ABD Doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Ancak, 90,0 milyon ABD doları nakit rezervi olduğu için, net borcu yaklaşık 441,8 milyon ABD doları ile daha azdır.

EverCommerce'in Bilançosu Ne Kadar Güçlü?

En son bilançodan, EverCommerce'in bir yıl içinde vadesi gelen 113,9 milyon ABD doları yükümlülüğü ve bunun ötesinde vadesi gelen 568,0 milyon ABD doları yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 90,0 milyon ABD doları nakit ve 64,4 milyon ABD doları da 12 ay içinde vadesi dolacak alacakları vardı. Yani yükümlülüklerinin toplamı, nakit ve kısa vadeli alacaklarının toplamından 527,5 milyon ABD$ daha fazladır.

Bu çok fazla gibi görünse de, EverCommerce'in piyasa değeri 2,01 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırarak bilançosunu muhtemelen güçlendirebilir. Ancak, yine de borç ödeme kabiliyetine yakından bakmaya değer.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

EverCommerce'in borç/FAVÖK oranı (4,0) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 0,53 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Borçlanmanın maliyetinin son zamanlarda hissedarlar için getirileri olumsuz etkilediği açık görünüyor. EverCommerce için kurtarıcı bir faktör, geçen yılki FVÖK zararını son on iki ayda 20 milyon ABD$'lık bir kazanca dönüştürmüş olmasıdır. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak EverCommerce'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminleri hakkındaki bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe kârıyla değil. Bu nedenle, faiz ve vergi öncesi kazancının (EBIT) ne kadarının gerçek serbest nakit akışına dönüştüğünü kontrol etmek önemlidir. Hissedarlar için ne mutlu ki, EverCommerce aslında geçen yıl FVÖK'ten daha fazla serbest nakit akışı üretti. Kredi verenlerinizin gözüne girmek söz konusu olduğunda gelen nakitten daha iyi bir şey yoktur.

Bizim Görüşümüz

Dikkate aldığımız diğer faktörler oldukça iyi olmasına rağmen, EverCommerce'in faiz teminatı bu analizde gerçek bir olumsuzluktu. FVÖK'ü serbest nakit akışına dönüştürme kabiliyetinin oldukça parlak olduğuna şüphe yok. Yukarıda bahsedilen tüm faktörleri göz önünde bulundurduğumuzda, EverCommerce'in borç kullanımı konusunda biraz temkinli hissediyoruz. Borcun özkaynak getirisini artırabileceğini takdir etmekle birlikte, hissedarların borç seviyelerini artmaması için yakından takip etmelerini öneriyoruz. EverCommerce içerisindeki kişilerin son zamanlarda hisse satın aldığını öğrenirsek, hisseyi daha fazla araştırmak için motive oluruz. Eğer siz de bunu istiyorsanız, şanslısınız, çünkü bugün içeriden öğrenenlerin bildirdiği işlemler listemizi ücretsiz olarak paylaşıyoruz.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle EverCommerce 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.