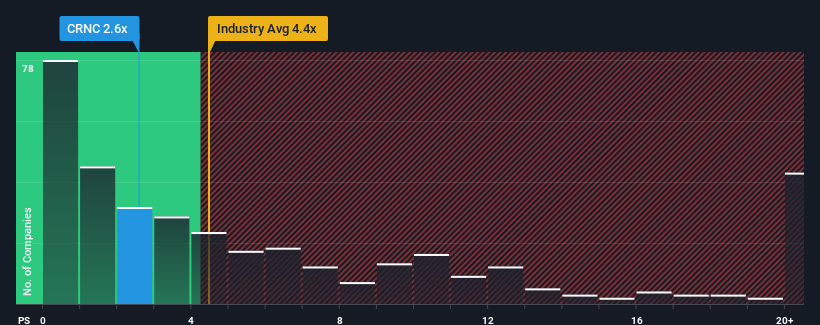

Cerence Inc.(NASDAQ:CRNC) 2,6x fiyat-satış (ya da "P/S") oranıyla şu anda yükseliş sinyalleri veriyor olabilir, zira Amerika Birleşik Devletleri'ndeki tüm Yazılım şirketlerinin neredeyse yarısı 4,4x'ten daha yüksek P/S oranlarına sahip ve 11x'ten daha yüksek P/S oranları bile olağandışı değil. Bununla birlikte, P/S'nin neden sınırlı olduğuna dair bir açıklama olabileceğinden, sadece görünüş değerini almak akıllıca değildir.

Cerence için son analizlerimizi görüntüleyin

Cerence Nasıl Performans Gösteriyor?

Diğer şirketlerin çoğunda pozitif gelir artışı görülürken Cerence'nin gelirleri son zamanlarda geriye gittiği için daha iyi durumda olabilirdi. Belki de yatırımcılar güçlü gelir artışı beklentilerinin ufukta görünmediğini düşündükleri için F/K düşük kalmaktadır. Dolayısıyla, hisse senedinin ucuz olduğu söylenebilirse de, yatırımcılar iyi bir değer olarak görmeden önce iyileşme arayışında olacaklardır.

Analistlerin Cerence'in geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yer.Gelir Büyümesi Metrikleri Düşük F/K Hakkında Bize Ne Söylüyor?

Cerence'in P/S oranı, yalnızca sınırlı büyüme göstermesi ve daha da önemlisi sektörden daha kötü performans göstermesi beklenen bir şirket için tipiktir.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı %10'luk hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Sonuç olarak, üç yıl önceki gelirler de genel olarak %11 oranında düşmüştür. Bu nedenle, son zamanlarda gelir artışının şirket için istenmeyen bir durum olduğunu söylemek doğru olacaktır.

Geleceğe bakıldığında, şirketi takip eden sekiz analistin tahminlerine göre önümüzdeki üç yıl içinde gelirlerin yıllık %7,3 oranında artması bekleniyor. Sektörün yıllık %17 büyüme göstermesi öngörüldüğünden, şirket daha zayıf bir gelir sonucu için konumlanmış durumda.

Bunun ışığında, Cerence'in F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durum. Görünüşe göre birçok hissedar, şirket potansiyel olarak daha az müreffeh bir geleceğe bakarken elde tutmaktan rahatsız oldu.

Anahtar Çıkarım

Fiyat-satış oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Cerence'nin düşük F/K oranını, tahmin edilen büyümesinin beklendiği gibi sektörün genelinden daha düşük olması nedeniyle koruduğunu tespit ettik. Şu anda hissedarlar, gelecekteki gelirin muhtemelen hoş sürprizler sağlamayacağını kabul ettikleri için düşük F/K'yı kabul ediyorlar. Gelecekte F/K'nın daha da yükselmesini haklı çıkarmak için şirketin talihinin değişmesi gerekecektir.

Her zaman mevcut olan yatırım riski hayaletini göz önünde bulundurmak gerekir. Cerence ile 2 uyarı işareti belirledik ve bunları anlamak yatırım sürecinizin bir parçası olmalıdır.

Elbette, büyük bir kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if Cerence might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.