Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, Backblaze, Inc.(NASDAQ:BLZE) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Gibi Riskler Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalmak ve böylece hissedarları kalıcı olarak sulandırmaktır. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Backblaze için en son analizimize bakın

Backblaze Ne Kadar Borç Taşıyor?

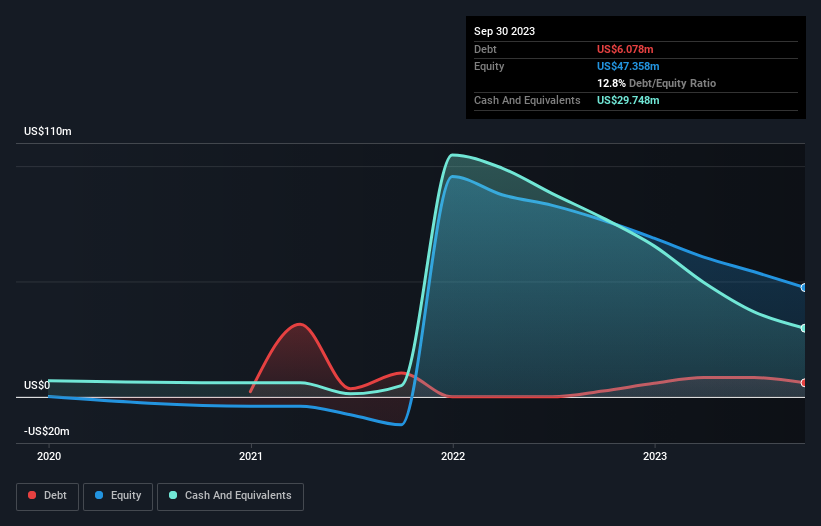

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda Backblaze'in bir yıl önceki 2,54 milyon ABD dolarından 6,08 milyon ABD doları borcu vardı. Daha fazla ayrıntı için resme tıklayın. Ancak bunu dengelemek için 29,7 milyon ABD doları nakit parası da var, yani 23,7 milyon ABD doları net nakit parası var.

Backblaze'in Yükümlülüklerine Bir Bakış

En son bilançodan Backblaze'in bir yıl içinde ödenmesi gereken 61,0 milyon ABD doları tutarında yükümlülüğü ve bunun ötesinde ödenmesi gereken 26,4 milyon ABD doları tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 29,7 milyon ABD doları nakit ve 4,81 milyon ABD doları da 12 ay içinde ödenmesi gereken alacakları bulunuyor. Yani nakit ve yakın vadeli alacaklarının toplamından 52,8 milyon ABD Doları daha fazla yükümlülüğe sahiptir.

Backblaze'in piyasa değerinin 289,1 milyon ABD doları olduğu düşünüldüğünde, bu yükümlülüklerin büyük bir tehdit oluşturduğuna inanmak zor. Bununla birlikte, daha kötüye gitmemesi için bilançosunu izlemeye devam etmemiz gerektiği açıktır. Kayda değer yükümlülükleri olsa da, Backblaze'in borcundan daha fazla nakdi var, bu nedenle borcunu güvenli bir şekilde yönetebileceğinden oldukça eminiz. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak nihayetinde Backblaze'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Geçen yıl Backblaze EBIT düzeyinde kârlı değildi, ancak gelirini %19 artırarak 96 milyon ABD dolarına çıkarmayı başardı. Bu büyüme oranı bizim zevkimize göre biraz yavaş, ancak bir dünya yaratmak için her türden insan gerekir.

Peki Backblaze Ne Kadar Riskli?

Doğası gereği zarar eden şirketler, uzun bir kârlılık geçmişine sahip olanlara kıyasla daha risklidir. Backblaze'in geçen yıl faiz ve vergi öncesi kâr (FVÖK) kaybı yaşadığını not ediyoruz. Ve aynı dönemde 36 milyon ABD$ negatif serbest nakit çıkışı gördü ve 62 milyon ABD$ muhasebe zararı kaydetti. Yalnızca 23,7 milyon ABD$ net nakdi olduğu göz önüne alındığında, şirket kısa süre içinde başa baş noktasına ulaşamazsa daha fazla sermaye artırımına ihtiyaç duyabilir. Özetle, serbest nakit akışının yokluğunda oldukça riskli göründüğü için bu şirkete biraz şüpheyle yaklaşıyoruz. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Bu amaçla, Backblaze ile tespit ettiğimiz 4 uyarı işaretinin farkında olmalısınız.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Backblaze 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.