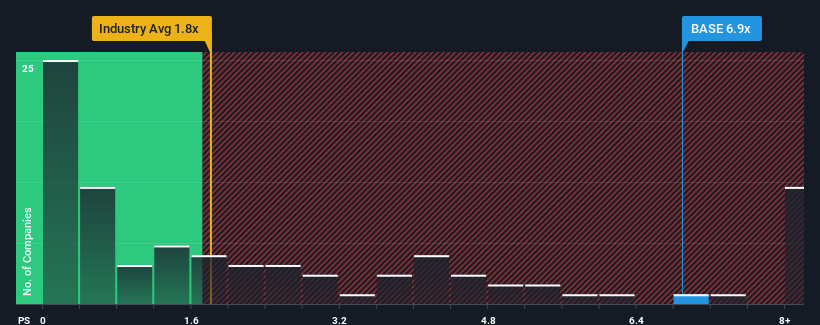

Amerika Birleşik Devletleri'nde BT sektöründeki şirketlerin yarısına yakınının fiyat-satış oranı (ya da "F/S") 1,8x'in altındayken, Couchbase, Inc.(NASDAQ:BASE) hissesini 6,9x F/S oranıyla tamamen kaçınılması gereken bir hisse olarak düşünebilirsiniz. Ancak, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Couchbase için en son analizimize bakın

Couchbase Nasıl Performans Gösteriyor?

Couchbase, son zamanlarda diğer şirketlerin çoğundan daha üstün olan gelir artışı ile nispeten iyi durumda. Görünüşe göre piyasa bu durumun gelecekte de devam etmesini bekliyor, dolayısıyla P/S oranı yüksek. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin ileriye dönük tahminlerini görmek isterseniz, Couchbase hakkındakiücretsiz raporumuza göz atmalısınız.Gelir Tahminleri Yüksek F/K Oranıyla Uyuşuyor mu?

Couchbase'inki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin sektörü kesinlikle geride bırakma yolunda olduğu zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin cirosunda %16'lık olağanüstü bir artış sağlandı. Son dönemdeki güçlü performans, şirketin son üç yılda gelirlerini toplamda %74 oranında artırabildiği anlamına geliyor. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaktır.

Görünüşe bakacak olursak, şirketi izleyen on bir analistin tahminlerine göre önümüzdeki üç yılda yıllık %16 büyüme bekleniyor. Sektörün yılda yalnızca %12 büyüme göstereceği tahmin edildiğinden, şirket daha güçlü bir gelir sonucu için konumlanmış durumda.

Bunun ışığında, Couchbase'in F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durum. Görünüşe göre hissedarlar, potansiyel olarak daha müreffeh bir geleceğe bakan bir şeyi elden çıkarmaya istekli değiller.

Couchbase'in F/K'sı Yatırımcılar İçin Ne Anlama Geliyor?

Tipik olarak, yatırım kararlarını verirken fiyat-satış oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

Couchbase'e baktığımızda, gelecekteki güçlü gelirleri nedeniyle F/S oranının yüksek kaldığını görüyoruz. Şu anda hissedarlar, gelecekteki gelirlerin tehdit altında olmadığından oldukça emin oldukları için P/S konusunda rahatlar. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşeceğini görmek zor.

Peki ya diğer riskler? Her şirkette vardır ve Couchbase için bilmeniz gereken 2 uyarı işareti tespit ettik.

Sadece karşınıza çıkan ilk fikri değil, harika bir şirket aradığınızdan emin olmanız önemlidir. Büyüyen kârlılık sizin harika bir şirket fikrinizle örtüşüyorsa, son zamanlarda güçlü kazanç artışı (ve düşük F/K) gösteren ilginç şirketlerden oluşan bu ücretsiz listeye bir göz atın.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Couchbase 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.