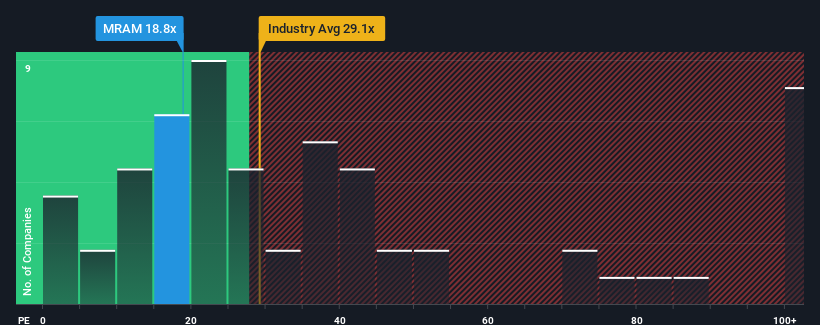

Everspin Technologies, Inc. şirketinin (NASDAQ:MRAM) 18,8x'lik fiyat/kazanç (veya "F/K") oranı, şirketlerin yaklaşık yarısının 16x'in altında F/K oranlarına sahip olduğu ve hatta 9x'in altındaki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda bir satış gibi görünebilir. Yine de, F/K'nın neden bu kadar yüksek olduğuna dair bir açıklama olabileceğinden, F/K'yı olduğu gibi kabul etmek akıllıca değildir.

Everspin Technologies, diğer şirketlerin çoğu kazançlarının geriye gittiğini görürken kazanç büyümesi pozitif olduğu için son zamanlarda kesinlikle iyi bir iş çıkarıyor. Görünüşe göre pek çok kişi şirketin, yatırımcıların hisse senedi için ödeme yapma istekliliğini artıran daha geniş piyasa sıkıntılarına meydan okumaya devam etmesini bekliyor. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilirler.

Everspin Technologies için son analizimize göz atın

Büyüme Yüksek F/K ile Uyuşuyor mu?

Everspin Technologies'in F/K oranı, sağlam bir büyüme göstermesi ve daha da önemlisi piyasadan daha iyi performans göstermesi beklenen bir şirket için tipik olacaktır.

Kazanç büyümesinin son yılını gözden geçirirsek, şirket %43'lük müthiş bir artış kaydetti. Bununla birlikte, uzun vadeli performansı o kadar güçlü olmamış ve üç yıllık EPS büyümesi genel olarak nispeten yok olmuştur. Dolayısıyla bize göre şirket bu süre zarfında kazanç artışı açısından karışık bir sonuç elde etti.

Şirketi takip eden ikili analistlere göre, EPS'nin önümüzdeki yıl %40 oranında daralarak düşmesi bekleniyor. Bu arada, daha geniş pazarın %12 oranında genişleyeceği tahmin ediliyor ki bu da kötü bir tablo çiziyor.

Bu bilgiler ışığında, Everspin Technologies'in piyasadan daha yüksek bir F/K ile işlem görmesini endişe verici buluyoruz. Görünüşe göre çoğu yatırımcı şirketin ticari beklentilerinde bir geri dönüş umuyor, ancak analist grubu bunun gerçekleşeceğinden o kadar emin değil. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir, çünkü bu azalan kazançlar muhtemelen eninde sonunda hisse fiyatı üzerinde ağır bir yük oluşturacaktır.

Everspin Technologies'in F/K'sının Alt Satırı

Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

Everspin Technologies'in analist tahminlerini incelediğimizde, şirketin kazançlarındaki azalma görünümünün yüksek F/K oranını tahmin ettiğimiz kadar etkilemediğini gördük. Şu anda yüksek F/K'dan giderek daha fazla rahatsızlık duyuyoruz çünkü gelecekte öngörülen kazançların bu olumlu havayı uzun süre desteklemesi pek olası değil. Bu koşullar belirgin bir şekilde iyileşmediği sürece, bu fiyatları makul olarak kabul etmek çok zor.

Geçit törenine çok fazla yağmur yağdırmak istemiyoruz, ancak Everspin Technologies için dikkatli olmanız gereken 3 uyarı işareti bulduk (1 tanesi bizi biraz rahatsız ediyor!).

Elbette, Everspin Technologies'den daha iyi bir hisse senedi de bulabilirsiniz. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerin bu ücretsiz koleksiyonunu görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Everspin Technologies 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.