JD.com, Inc.(NASDAQ:JD) hisseleri sadece geçtiğimiz ay %27'lik bir kazançla son dönemdeki ivmesini sürdürdü. Kötü haber ise, hisselerin son 30 gündeki toparlanmasından sonra bile, hissedarların geçen yıl boyunca yaklaşık %8,8 oranında su altında kalmış olması.

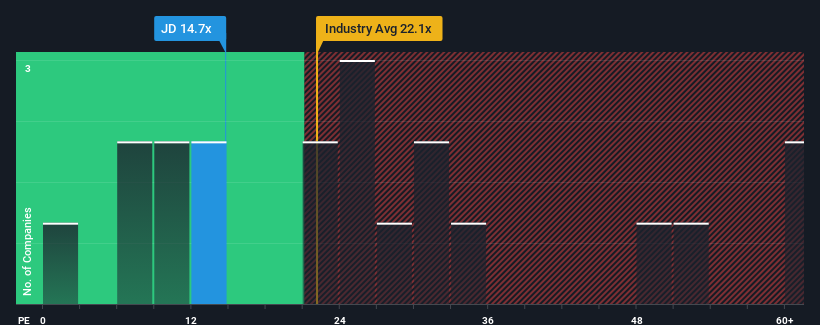

Bu kadar büyük bir fiyat artışından sonra bile, JD.com'un 14,7x'lik fiyat/kazanç (ya da "F/K") oranı, şirketlerin yaklaşık yarısının 18x'in üzerinde F/K oranlarına sahip olduğu ve hatta 33x'in üzerindeki F/K'ların oldukça yaygın olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla şu anda hala bir alım gibi görünebilir. Bununla birlikte, düşük F/K için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

Diğer şirketlerin çoğunun azalan kazançlarına kıyasla pozitif bölgede kazanç artışı ile JD.com son zamanlarda oldukça iyi durumda. Birçok kişi güçlü kazanç performansının önemli ölçüde düşmesini, muhtemelen F/K'yı baskılayan piyasadan daha fazla düşmesini bekliyor olabilir. Şirketten hoşlanıyorsanız, durumun böyle olmamasını ve böylece gözden düşmüşken bir miktar hisse senedi alabilmeyi umabilirsiniz.

JD.com için son analizimizi görüntüleyin

Büyüme Düşük F/K ile Uyuşuyor mu?

JD.com'unki gibi F/K oranlarının makul kabul edilmesi için bir şirketin piyasanın altında performans göstermesi gerektiğine dair doğal bir varsayım var.

Kazanç büyümesinin son yılını gözden geçirirsek, şirket %131'lik müthiş bir artış kaydetti. Yakın zamandaki bu güçlü büyümeye rağmen, üç yıllık EPS'si sinir bozucu bir şekilde toplamda %52 oranında küçüldüğü için hala arayı kapatmakta zorlanıyor. Bu nedenle, son zamanlarda kazanç artışının şirket için istenmeyen bir durum olduğunu söylemek doğru olacaktır.

Geleceğe bakıldığında, şirketi takip eden analistlerin tahminlerine göre önümüzdeki üç yıl içinde kazançların yıllık %14 oranında artması bekleniyor. Pazarın yılda yalnızca %9,9 büyüyeceği öngörüldüğünden, şirket daha güçlü bir kazanç sonucu için konumlanmış durumda.

Bunun ışığında, JD.com'un F/K'sının diğer şirketlerin çoğunun altında olması tuhaf. Görünüşe göre çoğu yatırımcı şirketin gelecekteki büyüme beklentilerine ulaşabileceğine ikna olmuş değil.

Anahtar Çıkarım

JD.com'un hisseleri hızla yükselmesine rağmen, F/K oranı hala diğer birçok şirketin gerisinde. Tipik olarak, yatırım kararlarını verirken fiyat-kazanç oranlarını çok fazla okumaya karşı uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündükleri hakkında çok şey ortaya çıkarabilir.

JD.com'un şu anda beklenenden çok daha düşük bir F/K ile işlem gördüğünü tespit ettik, çünkü tahmini büyümesi daha geniş pazardan daha yüksek. F/K oranının olumlu görünümle eşleşmesini engelleyen, kazançlara yönelik bazı önemli gözlenmemiş tehditler olabilir. En azından fiyat riskleri çok düşük görünüyor, ancak yatırımcılar gelecekteki kazançların çok fazla dalgalanma görebileceğini düşünüyor gibi görünüyor.

Yatırım yapmadan önce göz önünde bulundurulması gereken başka hayati risk faktörleri de var ve JD.com için bilmeniz gereken 1 uyarı işareti keşfettik.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Valuation is complex, but we're here to simplify it.

Discover if JD.com might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.