Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Compass, Inc.(NYSE:COMP) borç taşımaktadır. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Neden Risk Getirir?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha sık (ancak yine de maliyetli) bir durum, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette, pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Compass için en son analizimizi görüntüleyin

Compass Ne Kadar Borç Taşıyor?

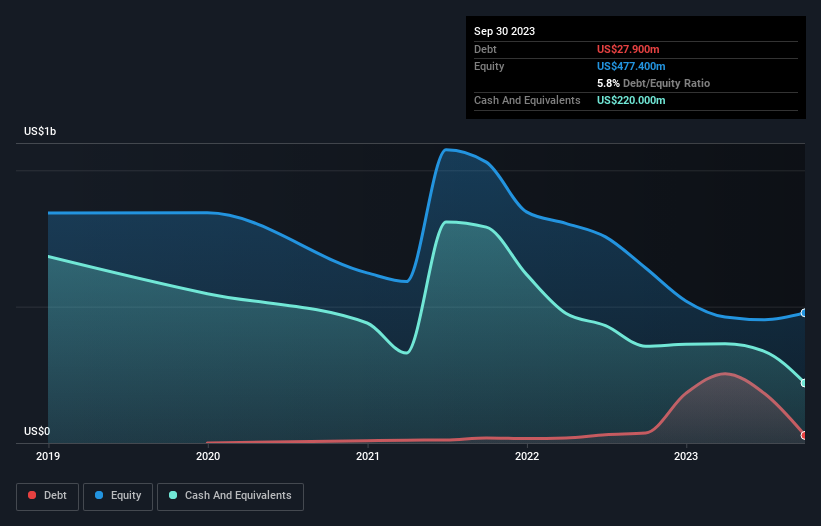

Aşağıda görebileceğiniz gibi, Compass'ın Eylül 2023'te 27,9 milyon ABD Doları borcu vardı ve bu rakam bir önceki yıl 36,5 milyon ABD Dolarına düşmüştü. Ancak öte yandan 220,0 milyon ABD$ nakit paraya sahiptir ve bu da 192,1 milyon ABD$ net nakit pozisyonuna yol açmaktadır.

Compass'ın Yükümlülüklerine Bir Bakış

Son bilanço verileri, Compass'ın bir yıl içinde vadesi gelen 337,6 milyon ABD Doları tutarında yükümlülüğü ve bundan sonra vadesi gelen 448,6 milyon ABD Doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 220,0 milyon ABD Doları nakit ve bir yıl içinde vadesi gelecek 75,3 milyon ABD Doları değerinde alacağı bulunmaktadır. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 490,9 milyon ABD Doları daha fazla yükümlülüğe sahiptir.

Bu çok fazla gibi görünse de, Compass'ın piyasa değeri 1,74 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var. Kayda değer yükümlülüklerine rağmen, Compass net nakde sahiptir, bu nedenle ağır bir borç yüküne sahip olmadığını söylemek doğru olur! Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz yerdir. Ancak nihayetinde Compass'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Compass geçtiğimiz yıl faiz ve vergi öncesi zarar etmiş ve gelirlerini %25 oranında azaltarak 4,9 milyar ABD dolarına düşürmüştür. Açıkçası bu iyiye işaret değil.

Compass Ne Kadar Riskli?

Doğası gereği zarar eden şirketler, uzun bir kârlılık geçmişine sahip olanlara kıyasla daha risklidir. Ve Compass'ın geçen yıl faiz ve vergi öncesi kâr (FVÖK) zararı olduğunu not ediyoruz. Gerçekten de, bu süre içinde 127 milyon ABD$ nakit tüketmiş ve 396 milyon ABD$ zarar etmiştir. Bununla birlikte, 192,1 milyon ABD$ tutarında net nakde sahiptir, dolayısıyla daha fazla sermayeye ihtiyaç duymadan önce biraz zamanı vardır. Özetle, serbest nakit akışının yokluğunda oldukça riskli göründüğü için buna biraz şüpheyle yaklaşıyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta, her şirket bilanço dışında var olan riskler içerebilir. Örneğin - Compass'ın farkında olmanız gerektiğini düşündüğümüz 3 uyarı işareti var.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Compass 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.