The InterGroup Corporation'ın (NASDAQ:INTG) Fiyatındaki %26'lık Düşüş, Duyarlılığın Gelirlerle Eşleştiğini Gösteriyor

Ne yazık ki bazı hissedarlar için, The InterGroup Corporation(NASDAQ:INTG) hisse fiyatı son otuz günde %26 düşerek son dönemdeki acıyı uzattı. Son düşüş, bu süre zarfında %64'lük bir kayıp yaşayan hissedarlar için felaket bir on iki ayı tamamlıyor.

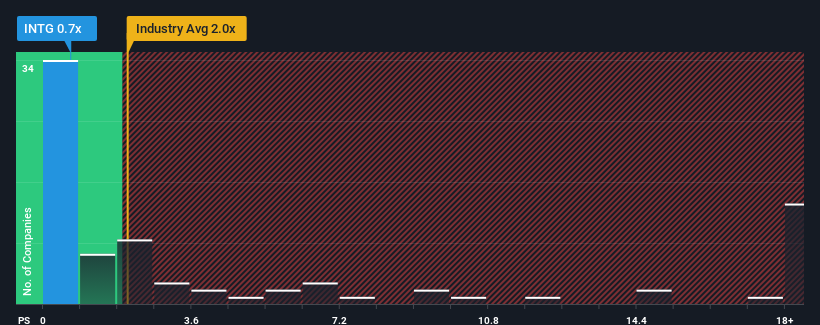

Bu kadar büyük bir fiyat düşüşünden sonra, InterGroup 0,7x'lik fiyat-satış (veya "P/S") oranıyla şu anda yükseliş sinyalleri veriyor olabilir, çünkü Amerika Birleşik Devletleri'nde Gayrimenkul sektöründeki tüm şirketlerin neredeyse yarısı 2x'ten daha yüksek P/S oranlarına sahiptir ve hatta 10x'ten daha yüksek P/S oranları olağandışı değildir. Bununla birlikte, P/S'yi sadece görünüş değerine göre almak akıllıca değildir, çünkü neden sınırlı olduğuna dair bir açıklama olabilir.

InterGroup için son analizimize göz atın

InterGroup Son Dönemde Nasıl Bir Performans Gösterdi?

InterGroup son zamanlarda iyi bir iş çıkarıyor çünkü gelirlerini sağlam bir hızda artırıyor. Belki de piyasa bu kabul edilebilir gelir performansının düşüşe geçmesini bekliyor ve bu da F/K'yı baskı altında tutuyor. Bu gerçekleşmezse, mevcut hissedarların hisse fiyatının gelecekteki yönü konusunda iyimser olmak için nedenleri var.

InterGroup için herhangi bir analist tahmini bulunmamasına rağmen, şirketin kazanç, gelir ve nakit akışında nasıl bir performans sergilediğini görmek için bu ücretsiz veri açısından zengin görselleştirmeye bir göz atın.InterGroup İçin Gelir Artışı Bekleniyor mu?

InterGroup'unki kadar düşük bir F/K'yı gerçekten rahat görebileceğiniz tek zaman, şirketin büyümesinin sektörün gerisinde kalma yolunda ilerlediği zamandır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yıl gelirlerini %7,7 oranında artırmayı başardığını görüyoruz. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, toplam gelirde %24'lük bir artış görüldü. Bu nedenle, son dönemdeki gelir artışının şirket için kayda değer olduğunu söylemek doğru olacaktır.

Son orta vadeli gelir trendlerini sektörün bir yıllık büyüme tahmini olan %9,9 ile karşılaştırdığımızda, bu oranın belirgin şekilde daha az cazip olduğunu görüyoruz.

Bunun ışığında, InterGroup'un F/K'sının diğer şirketlerin çoğunun altında olması anlaşılabilir bir durumdur. Görünüşe göre çoğu yatırımcı son dönemdeki sınırlı büyüme oranlarının gelecekte de devam etmesini bekliyor ve hisse senedi için yalnızca daha düşük bir miktar ödemeye razı.

Anahtar Çıkarım

InterGroup'un son zamanlardaki zayıf hisse fiyatı, F/K'sını diğer Gayrimenkul şirketlerinin altına çekmiştir. Genel olarak tercihimiz, fiyat-satış oranının kullanımını piyasanın bir şirketin genel sağlığı hakkında ne düşündüğünü belirlemekle sınırlamaktır.

Şüphelendiğimiz gibi, InterGroup üzerinde yaptığımız inceleme, üç yıllık gelir trendlerinin mevcut sektör beklentilerinden daha kötü görünmesi nedeniyle düşük F/K'sına katkıda bulunduğunu ortaya koydu. Şu anda hissedarlar, gelecekteki gelirlerin muhtemelen hoş sürprizler sunmayacağını kabul ettikleri için düşük F/K'yı kabulleniyorlar. Son dönemdeki orta vadeli koşullar iyileşmedikçe, bu seviyeler hisse fiyatı için bir bariyer oluşturmaya devam edecektir.

Her zaman riskler hakkında düşünmelisiniz. Örnek olarak, InterGroup için farkında olmanız gereken 4 uyarı işareti tespit ettik ve bunlardan 2'si göz ardı edilemez.

Kâr eden güçlü şirketler ilginizi çekiyorsa, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirket lerden oluşan bu ücretsiz listeye göz atmak isteyeceksiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle InterGroup 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.