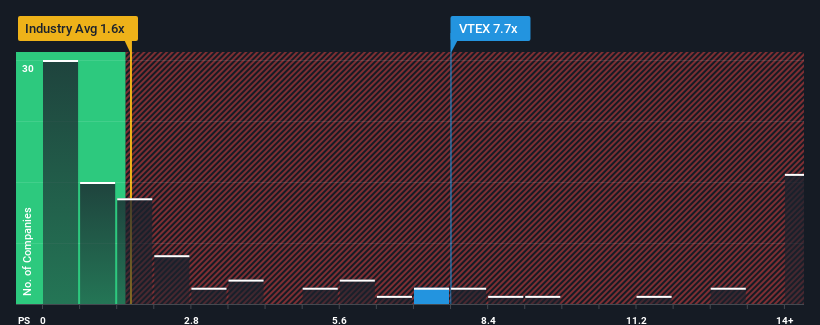

Amerika Birleşik Devletleri'nde İnteraktif Medya ve Hizmetler sektöründeki şirketlerin yarısına yakınının fiyat-satış oranı (ya da "F/S") 1,6x'in altındayken,VTEX'i (NYSE:VTEX) 7,7x F/S oranıyla tamamen uzak durulması gereken bir hisse olarak düşünebilirsiniz. Bununla birlikte, yüksek F/K oranının rasyonel bir temeli olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

VTEX için son analizimize göz atın

VTEX Nasıl Performans Gösteriyor?

Son dönemde diğer şirketlerin çoğundan daha iyi bir gelir artışına sahip olan VTEX, nispeten iyi bir performans sergiliyor. Görünüşe göre piyasa bu durumun gelecekte de devam etmesini bekliyor, dolayısıyla P/S oranı yüksek. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Analistlerin VTEX'in geleceğinin sektöre kıyasla nasıl olduğunu düşündüklerini öğrenmek ister misiniz? Bu durumda, ücretsiz raporumuz başlamak için harika bir yerdir.Gelir Tahminleri Yüksek F/K Oranıyla Uyuşuyor mu?

VTEX'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörden çok daha iyi performans göstermesi gerektiğine dair doğal bir varsayım vardır.

Gelir artışının son yılını gözden geçirecek olursak, şirket %28'lik müthiş bir artış kaydetti. Son üç yıllık dönemde de, kısa vadeli performansının da yardımıyla, toplam gelirde %104'lük mükemmel bir artış görüldü. Buna göre, hissedarlar bu orta vadeli gelir artışı oranlarını kesinlikle memnuniyetle karşılayacaklardır.

Görünüşe bakacak olursak, şirketi izleyen yedi analistin tahminlerine göre önümüzdeki üç yıl boyunca her yıl %22'lik bir büyüme kaydedilmesi bekleniyor. Bu arada, sektörün geri kalanının yılda yalnızca %12 oranında büyüyeceği tahmin ediliyor ki bu da gözle görülür şekilde daha az cazip.

Bunun ışığında, VTEX'in F/K'sının diğer şirketlerin çoğunun üzerinde olması anlaşılabilir bir durum. Görünüşe göre çoğu yatırımcı gelecekteki bu güçlü büyümeyi bekliyor ve hisse senedi için daha fazla ödeme yapmaya istekli.

Anahtar Çıkarım

Fiyat-satış oranı bir hisse senedini alıp almamanızda belirleyici faktör olmamalı, ancak gelir beklentileri konusunda oldukça yetenekli bir barometredir.

VTEX'e baktığımızda, P/S oranının gelecekteki güçlü gelirleri nedeniyle yüksek kaldığını görüyoruz. Bu aşamada yatırımcılar, yüksek P/S oranını haklı çıkaracak şekilde gelirlerde bir bozulma potansiyelinin oldukça uzak olduğunu düşünüyor. Bu koşullar altında hisse fiyatının yakın gelecekte güçlü bir şekilde düşeceğini görmek zor.

Bir şirketin bilançosunda pek çok potansiyel risk yer alabilir. Altı basit kontrol ile VTEX içinücretsiz bilanço analizimiz aracılığıyla ana risklerin çoğunu değerlendirebilirsiniz.

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle VTEX 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.