David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Emerald Holding, Inc . (NYSE:EEX ) borç taşımaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mıdır?

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Emerald Holding için en son analizimize bakın

Emerald Holding'in Net Borcu Nedir?

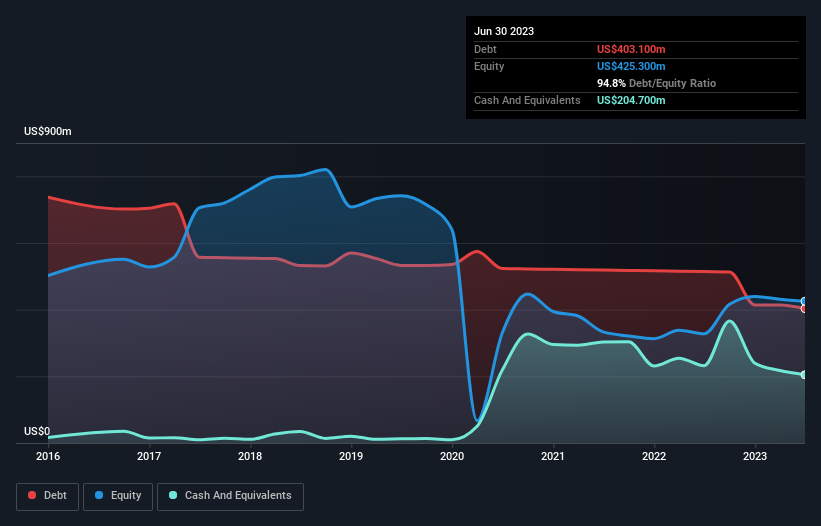

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki resim, Emerald Holding'in Haziran 2023 sonunda bir yıl içinde 514,4 milyon ABD dolarından bir azalma ile 403,1 milyon ABD doları borcu olduğunu göstermektedir. Bununla birlikte, 204,7 milyon ABD Doları nakit paraya da sahipti ve bu nedenle net borcu 198,4 milyon ABD Dolarıdır.

Emerald Holding'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine odaklandığımızda Emerald Holding'in 12 ay içinde vadesi gelen 225,5 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 422,1 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Buna karşılık 204,7 milyon ABD$ nakit ve 92,2 milyon ABD$ vadesi 12 ay içinde dolacak alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 350,7 milyon ABD$ daha fazladır.

Bu açığın şirketin 327,0 milyon ABD doları olan piyasa değerinden daha yüksek olduğu göz önüne alındığında, hissedarların Emerald Holding'in borç seviyelerini, çocuklarının ilk kez bisiklete binmesini izleyen bir ebeveyn gibi izlemeleri gerektiğini düşünüyoruz. Varsayımsal olarak, şirketin mevcut hisse fiyatından sermaye artırarak borçlarını ödemeye zorlanması durumunda son derece ağır bir seyreltme gerekecektir.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Emerald Holding'in 3,1'lik net borç/FAVÖK oranı bizi endişelendirmese de, 0,20 kat gibi çok düşük bir faiz karşılama oranının yüksek kaldıraç oranına işaret ettiğini düşünüyoruz. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde cömert bir kazanç ölçüsüdür. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. Bununla birlikte, Emerald Holding'in son on iki ayda 6,0 milyon ABD doları pozitif FVÖK elde etmesi, bir önceki yılın zararına göre bir iyileşme oldu. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde Emerald Holding'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Dolayısıyla, faiz ve vergi öncesi kârın (FVÖK) ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Geçen yıl Emerald Holding aslında FVÖK'ten daha fazla serbest nakit akışı üretti. Bu tür güçlü bir nakit dönüşümü, bizi bir Daft Punk konserinde ritim düştüğünde kalabalık kadar heyecanlandırıyor.

Bizim Görüşümüz

Emerald Holding'in faiz yükümlülüğü ve toplam yükümlülüklerinin seviyesi, bizim gözümüzde kesinlikle ağır basmaktadır. Ancak iyi haber şu ki, FVÖK'ü serbest nakit akışına kolaylıkla dönüştürebiliyor gibi görünüyor. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Emerald Holding'in borç kullanımıyla bazı riskler aldığı görülüyor. Dolayısıyla, bu kaldıraç özkaynak getirisini artırsa da, buradan arttığını görmek istemeyiz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında var olan riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve Emerald Holding için bilmeniz gereken 3 uyarı işareti tespit ettik (bunlardan 2'si potansiyel olarak ciddi!).

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Emerald Holding 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.