Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. DHI Group, Inc.(NYSE:DHX) şirketinin bilançosunda borç bulunduğunu not ediyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

DHI Group için en son analizimize bakın

DHI Group Ne Kadar Borç Taşıyor?

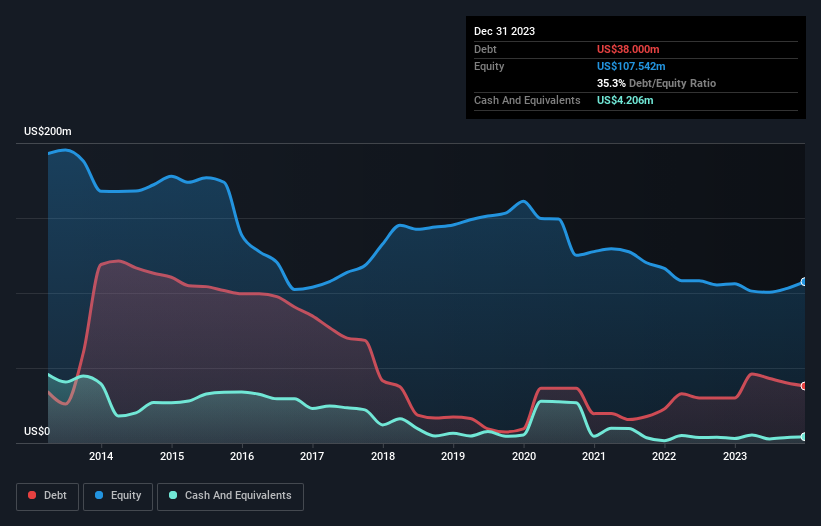

Daha ayrıntılı bilgi için üzerine tıklayabileceğiniz aşağıdaki görsel, Aralık 2023 itibarıyla DHI Group'un bir yıl içinde 30,0 milyon ABD dolarından 38,0 milyon ABD dolarına yükselmiş borcu olduğunu göstermektedir. Diğer taraftan, 4,21 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 33,8 milyon ABD$ net borca yol açmaktadır.

DHI Group'un Yükümlülüklerine Bir Bakış

En son bilançoya göre DHI Group'un bir yıl içinde vadesi gelecek 68,9 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelecek 48,8 milyon ABD$ tutarında yükümlülüğü bulunmaktadır. Bu yükümlülükleri dengeleyen 4,21 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 22,4 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla, yükümlülüklerinin toplamı nakit ve kısa vadeli alacaklarının toplamından 91,0 milyon ABD$ daha fazladır.

Bu açık, 121,6 milyon ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların DHI Group'un borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Kredi verenler bilançoyu desteklemesini talep ederse, hissedarlar muhtemelen ciddi bir sulandırma ile karşı karşıya kalacaktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Net borcun FAVÖK'ün yalnızca 1,3 katı olduğu göz önüne alındığında, DHI Group'un FVÖK'ünün 2,5 kat gibi düşük bir faiz karşılama oranına sahip olduğunu görmek başlangıçta şaşırtıcıdır. Yani öyle ya da böyle, borç seviyelerinin önemsiz olmadığı açıktır. Sevindirici bir şekilde DHI Group, son on iki ayda %149'luk bir artışla FVÖK'ünü eski Avustralya Başbakanı Bob Hawke'ın bir avlu bardağını devirmesinden daha hızlı büyütüyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta DHI Group'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir şirket borcunu sadece nakit parayla ödeyebilir, muhasebe karıyla değil. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda DHI Group aslında FVÖK'ten daha fazla serbest nakit akışı üretti. Kredi verenlerinizin gözüne girmek söz konusu olduğunda gelen nakitten daha iyi bir şey yoktur.

Bizim Görüşümüz

DHI Group'un FVÖK'ü serbest nakit akışına dönüştürmesi, Cristiano Ronaldo'nun 14 yaş altı kalecisine gol atması kadar kolay bir şekilde borcunu çevirebileceğini gösteriyor. Ancak faiz karşılığının tam tersi bir etkiye sahip olduğunu kabul etmeliyiz. Yukarıda bahsedilen tüm faktörlere birlikte baktığımızda, DHI Group'un borcunu oldukça rahat bir şekilde idare edebildiğini görüyoruz. Elbette, bu kaldıraç özkaynak getirisini artırabilirken, daha fazla risk getirmektedir, bu nedenle bu konuya dikkat etmekte fayda var. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında var olan riskler içerebilir. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve DHI Group için bilmeniz gereken 2 uyarı işareti tespit ettik (bunlardan 1'i göz ardı edilemez!).

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle DHI Group 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.