Autohome Inc.in(NYSE:ATHM) son kazanç raporu herhangi bir sürpriz sunmadı ve hisseler geçen hafta boyunca değişmedi. Biraz araştırma yaptık ve yatırımcıların temel rakamlardaki bazı teşvik edici faktörleri gözden kaçırdığını düşünüyoruz.

Autohome için son analizimizi görüntüleyin

Autohome'un Kazançlarına Daha Yakından Bir Bakış

Yüksek finansta, bir şirketin raporlanan karları serbest nakit akışına (FCF) ne kadar iyi dönüştürdüğünü ölçmek için kullanılan temel oran tahakkuk oranı dır (nakit akışından). Tahakkuk oranı, belirli bir dönemdeki kardan FCF'yi çıkarır ve sonucu şirketin o dönemdeki ortalama işletme varlıklarına böler. Nakit akışından tahakkuk oranını 'FCF dışı kar oranı' olarak düşünebilirsiniz.

Yani negatif bir tahakkuk oranı iyi bir şeydir, çünkü şirketin kârından daha fazla serbest nakit akışı sağladığını gösterir. Sıfırın üzerinde bir tahakkuk oranına sahip olmak pek endişe verici olmasa da, bir şirketin nispeten yüksek bir tahakkuk oranına sahip olmasının kayda değer olduğunu düşünüyoruz. Çünkü bazı akademik çalışmalar, yüksek tahakkuk oranlarının daha düşük kâra veya daha az kâr artışına yol açma eğiliminde olduğunu öne sürmektedir.

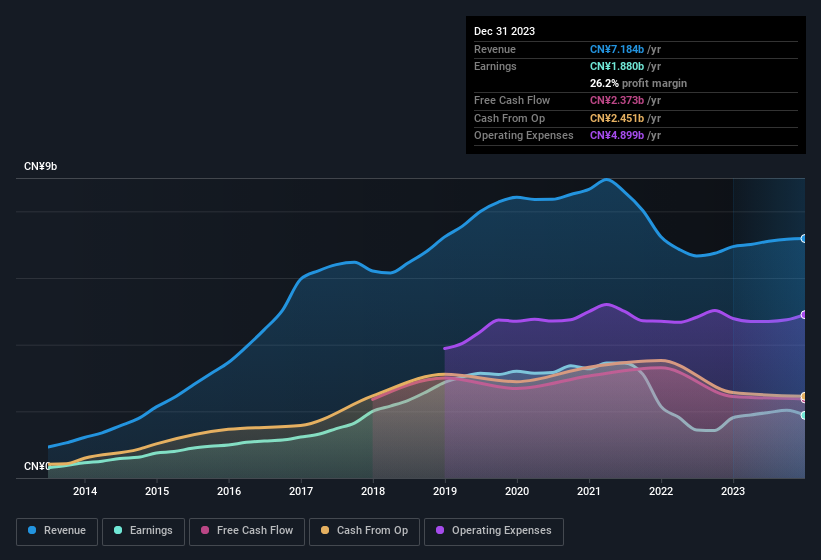

Autohome'un Aralık 2023'e kadar olan yıl için tahakkuk oranı -0,21'dir. Bu, serbest nakit akışının yasal kârını oldukça önemli ölçüde aştığını göstermektedir. Aslında, geçen yıl 2,4 milyar CN¥ serbest nakit akışına sahipti ve bu rakam 1,88 milyar CN¥ yasal kârından çok daha fazlaydı. Autohome'un serbest nakit akışı bir önceki yıla göre düşmüştür, bu da Simpson's'ın Groundskeeper Willie'siz bir bölümü gibi idealden daha azdır.

Bu durum, analistlerin gelecekteki kârlılık açısından ne tahmin ettiklerini merak etmenize neden olabilir. Neyse ki, tahminlerine dayanarak gelecekteki karlılığı gösteren interaktif bir grafik görmek için buraya tıklayabilirsiniz.

Autohome'un Kâr Performansına Bakışımız

Yukarıda da belirttiğimiz gibi, Autohome'un tahakkuk oranı, kârın serbest nakit akışına güçlü bir şekilde dönüştürüldüğünü göstermektedir ki bu da şirket için olumlu bir durumdur. Bu nedenle, Autohome'un temel kazanç potansiyelinin yasal kârın gösterdiği kadar iyi, hatta muhtemelen daha iyi olduğunu düşünüyoruz! Ve EPS son on iki ayda %6,0 artış göstermiştir. Bu makalenin amacı, şirketin potansiyelini yansıtmak için yasal kazançlara ne kadar güvenebileceğimizi değerlendirmekti, ancak dikkate alınması gereken çok şey var. Bir işletme olarak Autohome hakkında daha fazla bilgi edinmek istiyorsanız, karşı karşıya olduğu risklerin farkında olmak önemlidir. Her şirketin riskleri vardır ve Autohome için bilmeniz gereken 1 uyarı işareti tespit ettik.

Bu notta Autohome'un kârının niteliğine ışık tutan yalnızca tek bir faktör ele alınmıştır. Ancak bir şirket hakkındaki görüşünüzü bildirmenin pek çok başka yolu vardır. Örneğin, birçok kişi yüksek öz sermaye karlılığını olumlu işletme ekonomisinin bir göstergesi olarak değerlendirirken, diğerleri 'parayı takip etmeyi' ve içeridekilerin satın aldığı hisse senetlerini araştırmayı sever. Bu nedenle, yüksek özsermaye getirisine sahip şirketlerden oluşan bu ücretsiz koleksiyonu veya içeridekilerin satın aldığı hisse senetlerinin bu listesini görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Autohome 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.