DoubleDown Interactive Co., Ltd'nin (NASDAQ:DDI) Hisse Fiyatı Bazı Risklere İşaret Edebilir

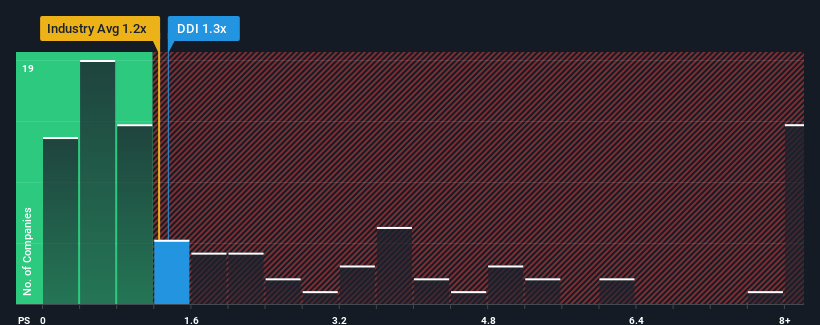

Amerika Birleşik Devletleri'ndeki Eğlence sektöründe medyan fiyat-satış (veya "F/S") oranı 1,2 kata yakınken, DoubleDown Interactive Co., Ltd'nin (NASDAQ:DDI) 1,3 katlık F/S oranına kayıtsız kaldığınız için affedilebilirsiniz. Bu durum dikkat çekmese de, P/S oranının gerekçelendirilmemesi halinde yatırımcılar potansiyel bir fırsatı kaçırıyor ya da yaklaşan hayal kırıklığını görmezden geliyor olabilir.

DoubleDown Interactive için son analizimize bakın

DoubleDown Interactive Nasıl Performans Gösteriyor?

DoubleDown Interactive'in gelirleri son zamanlarda geriye giderken, diğer şirketlerin çoğunda pozitif gelir artışı görüldüğü için daha iyi durumda olabilir. Pek çok kişi bu kötü gelir performansının olumlu yönde güçlenmesini bekliyor ve bu da F/K'nın düşmesini engelliyor olabilir. Ancak, durum böyle değilse, yatırımcılar hisse senedi için çok fazla ödeme yaparken yakalanabilirler.

Şirket için analist tahminleri hakkında tüm resmi görmek ister misiniz? O halde DoubleDown Interactive hakkındakiücretsiz raporumuz ufukta neler olduğunu ortaya çıkarmanıza yardımcı olacaktır.DoubleDown Interactive İçin Gelir Artışı Bekleniyor mu?

DoubleDown Interactive'inki gibi P/S oranlarının makul kabul edilmesi için bir şirketin sektörle eşleşmesi gerektiğine dair doğal bir varsayım vardır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı, %8,8'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Bu, son üç yılda toplamda %10'luk bir gelir düşüşü yaşandığı için uzun vadede de gelirde bir düşüş görüldüğü anlamına geliyor. Dolayısıyla, ne yazık ki şirketin bu süre zarfında gelirlerini artırma konusunda iyi bir iş çıkarmadığını kabul etmemiz gerekiyor.

Şirketi takip eden iki analiste göre, önümüzdeki yıl gelirlerin %5,4 oranında artması bekleniyor. Sektörün %13 büyüme göstereceği tahmin edilirken, şirket daha zayıf bir gelir sonucuna göre konumlanmış durumda.

Bunun ışığında, DoubleDown Interactive'in F/K'sının diğer şirketlerin çoğuyla aynı hizada olması ilginç. Görünüşe göre çoğu yatırımcı oldukça sınırlı büyüme beklentilerini göz ardı ediyor ve hisse senedine maruz kalmak için ödeme yapmaya istekli. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlıyor olabilirler.

DoubleDown Interactive'in F/K'sındaki Alt Çizgi

Fiyat-satış oranının belirli sektörlerde daha düşük bir değer ölçüsü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

DoubleDown Interactive'in gelir beklentilerine ilişkin analist tahminlerine baktığımızda, düşük gelir görünümünün F/K oranını tahmin ettiğimiz kadar olumsuz etkilemediğini gördük. Sektöre kıyasla nispeten daha zayıf bir gelir görünümüne sahip şirketler gördüğümüzde, hisse fiyatının düşme riski altında olduğundan şüpheleniyoruz ve bu da ılımlı F/K'yı düşürüyor. Mevcut fiyat-satış oranını haklı çıkarmak için olumlu bir değişikliğe ihtiyaç var.

Diğer birçok hayati risk faktörü şirketin bilançosunda bulunabilir. DoubleDown Interactive içinücretsiz bilanço analizimiz aracılığıyla altı basit kontrol ile ana risklerin çoğunu değerlendirebilirsiniz.

Geçmişte kazançlarını sağlam bir şekilde artıran şirketler ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirket lerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle DoubleDown Interactive 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.