Bazıları bir yatırımcı olarak risk hakkında düşünmenin en iyi yolunun borçtan ziyade volatilite olduğunu söylüyor, ancak Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünen o ki akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken borcun - ki bu genellikle iflaslarla ilgilidir - çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Tronox Holdings plc(NYSE:TROX) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Sorun Olur?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamıyorsa, o zaman onların insafına kalır. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Tronox Holdings için en son analizimize göz atın

Tronox Holdings Ne Kadar Borç Taşıyor?

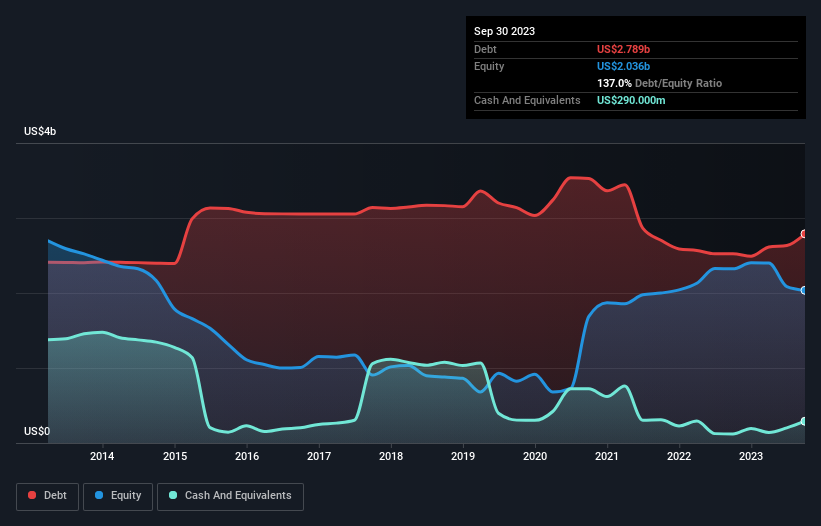

Aşağıda görebileceğiniz gibi, Eylül 2023 sonunda Tronox Holdings'in bir yıl önce 2,52 milyar ABD Doları olan borcu 2,79 milyar ABD Dolarına yükselmiştir. Daha fazla ayrıntı için resme tıklayın. Bununla birlikte, 290,0 milyon ABD$ nakit rezervine sahip olduğundan, net borcu yaklaşık 2,50 milyar ABD$ ile daha azdır.

Tronox Holdings'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine baktığımızda, Tronox Holdings'in 12 ay içinde vadesi dolacak 643,0 milyon ABD$ ve bunun ötesinde vadesi dolacak 3,36 milyar ABD$ yükümlülüğü olduğunu görüyoruz. Buna karşılık 290,0 milyon ABD doları nakit ve 298,0 milyon ABD doları da vadesi 12 ay içinde dolacak alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 3,42 milyar ABD$ daha fazladır.

Buradaki eksiklik, 1,98 milyar ABD doları değerindeki şirketin üzerinde, sanki bir çocuk kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele ediyormuş gibi ağır bir yük oluşturuyor. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Ne de olsa Tronox Holdings bugün alacaklılarına ödeme yapmak zorunda kalsa muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktır.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu şekilde hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alıyoruz.

Faiz karşılama oranının 1,5 kat gibi zayıf ve net borcun FAVÖK'e oranının 5,3 gibi rahatsız edici derecede yüksek olması, Tronox Holdings'e olan güvenimizi bir-iki yumruk gibi sarsmıştır. Buradaki borç yükü oldukça fazladır. Daha da kötüsü, Tronox Holdings'in FVÖK'ü geçen yıl %69 azaldı. Eğer kazançlar bu şekilde devam ederse, bu borç yükünü ödemek bizi yağmur altında maraton koşmaya ikna etmekten daha zor olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Tronox Holdings'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışı ile desteklendiğini kontrol etmeye değer. Son üç yılda Tronox Holdings'in serbest nakit akışı, FVÖK'ünün %46'sına tekabül ediyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Görünüşe bakılırsa, Tronox Holdings'in FVÖK büyüme oranı bizi hisse senedi hakkında tereddütte bıraktı ve toplam yükümlülük seviyesi yılın en yoğun gecesinde boş bir restorandan daha cazip değildi. Bununla birlikte, FVÖK'ü serbest nakit akışına dönüştürme kabiliyeti o kadar da endişe verici değil. Tartışılan veri noktalarını göz önünde bulundurduktan sonra, Tronox Holdings'in çok fazla borcu olduğunu düşünüyoruz. Bazı yatırımcılar bu tür riskli oyunları sevse de, bu kesinlikle bizim tarzımız değil. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Yatırım analizimizde Tronox Holdings 'in 2 uyarı işareti gösterdiğini bilmelisiniz...

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Tronox Holdings 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.