David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey sermayenin kalıcı olarak kaybedilmesinden kaçınmaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. The Mosaic Company 'nin(NYSE:MOS) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da, başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

Mosaic için son analizimizi görüntüleyin

Mosaic'in Borcu Ne Kadar?

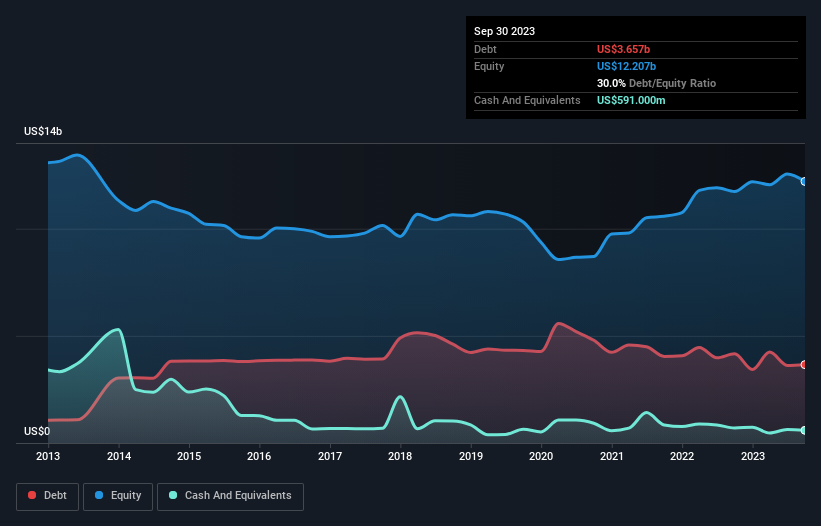

Aşağıda görebileceğiniz gibi, Mosaic'in Eylül 2023'te 3,66 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 4,16 milyar ABD Dolarına gerilemişti. Bununla birlikte, 591,0 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 3,07 milyar ABD$ ile daha azdır.

Mosaic'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Mosaic'in 12 ay içinde vadesi gelen 4,70 milyar ABD$ ve 12 aydan sonra vadesi gelen 5,75 milyar ABD$ yükümlülüğü bulunmaktadır. Öte yandan, 591,0 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 1,78 milyar ABD$ değerinde alacağı bulunmaktadır. Yani toplam yükümlülükleri, nakit ve yakın vadeli alacaklarının toplamından 8,07 milyar ABD Doları daha fazladır.

Bu, 11,7 milyar ABD$'lık devasa piyasa değerine kıyasla bile bir kaldıraç dağıdır. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Mosaic'in net borcunun FAVÖK'e oranı sadece 1,1 gibi düşük bir seviyededir. Ve FAVÖK'ü faiz giderlerini 13,8 kat fazlasıyla karşılıyor. Dolayısıyla, süper muhafazakar borç kullanımı konusunda oldukça rahatız. Aslında Mosaic'in kurtarıcı lütfu düşük borç seviyeleridir, çünkü FVÖK'ü son on iki ayda %66 oranında düşmüştür. Konu borç ödemeye geldiğinde, düşen kazançlar sağlığınız için şekerli gazlı içeceklerden daha yararlı değildir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Mosaic'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle, FVÖK'ün ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Son üç yıla bakıldığında, Mosaic'in serbest nakit akışının FVÖK'ünün %49'u kadar olduğu görülüyor ki bu oran beklediğimizden daha zayıf. Borç ödemeleri söz konusu olduğunda bu pek de iyi değil.

Bizim Görüşümüz

Mosaic'in FVÖK büyüme oranı ve toplam yükümlülüklerinin seviyesi, bizim gözümüzde kesinlikle ağırlığını hissettiriyor. Ancak iyi haber şu ki, faiz giderlerini FVÖK ile kolaylıkla karşılayabiliyor gibi görünüyor. Tartışılan tüm faktörleri göz önünde bulundurduğumuzda, Mosaic'in borç kullanımıyla bazı riskler aldığı görülüyor. Bu borç getirileri artırabilirken, şirketin şu anda yeterli kaldıraca sahip olduğunu düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Mosaic 'in yatırım analizimizde 3 uyarı işareti gösterdiğini ve bunlardan 1'inin biraz tatsız olduğunu unutmayın...

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Mosaic might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.