David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Huntsman Corporation(NYSE:HUN) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alıyoruz.

Huntsman için son analizimizi görüntüleyin

Huntsman Ne Kadar Borç Taşıyor?

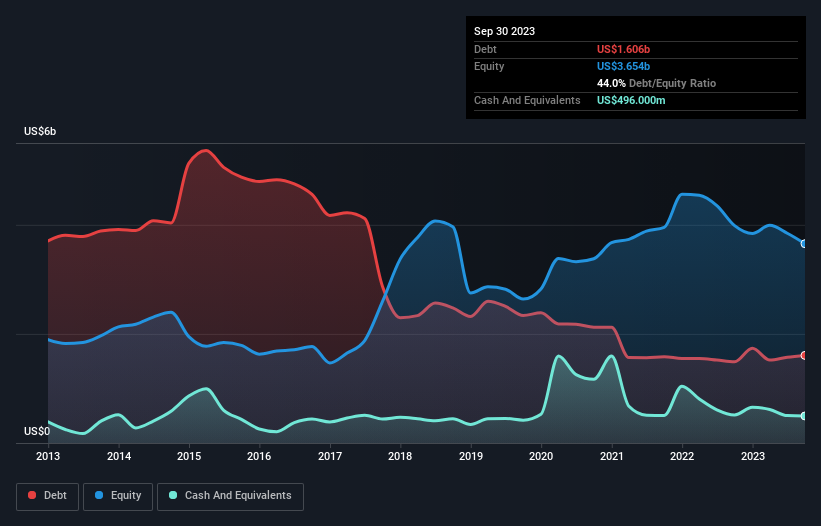

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Eylül 2023 itibariyle Huntsman'ın 1,61 milyar ABD Doları borcu olduğunu ve bir yıl içinde 1,49 milyar ABD Doları artış gösterdiğini gösteriyor. Bununla birlikte, 496,0 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 1,11 milyar ABD dolarıdır.

Huntsman'ın Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Huntsman'ın bir yıl içinde vadesi gelecek 1,27 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelecek 2,44 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 496,0 milyon ABD$ nakit ve bir yıl içinde vadesi gelecek 827,0 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 2,39 milyar ABD Doları daha fazladır.

Bu çok fazla gibi görünse de, Huntsman'ın piyasa değeri 4,41 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak, borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

Huntsman'ın borcunun FAVÖK'e oranı (2,6) bir miktar borç kullandığını gösterirken, faiz karşılama oranı 2,4 ile çok zayıftır ve yüksek kaldıraç oranına işaret etmektedir. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır; bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Borçlanmanın maliyetinin son zamanlarda hissedarların getirilerini olumsuz etkilediği açıkça görülüyor. Daha da önemlisi, Huntsman'ın FVÖK'ü son on iki ayda %85 gibi dudak uçuklatan bir oranda düşmüştür. Bu kazanç trendi devam ederse, borcunu ödemek, kedileri hız trenine bindirmek kadar kolay olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta Huntsman'ın zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Dolayısıyla, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Huntsman son üç yılda FVÖK'ünün %69'u oranında serbest nakit akışı kaydetmiştir ki bu oran, serbest nakit akışının faiz ve vergiyi hariç tuttuğu düşünüldüğünde normaldir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getiriyor.

Bizim Görüşümüz

Huntsman'ın FVÖK büyüme oranının hayal kırıklığı yarattığını söyleyecek kadar ileri gidebiliriz. Ancak iyi tarafından bakacak olursak, FVÖK'ün serbest nakit akışına dönüşmesi iyi bir işaret ve bizi daha iyimser kılıyor. Bilançoya baktığımızda ve tüm bu faktörleri göz önünde bulundurduğumuzda, borcun Huntsman hisselerini biraz riskli hale getirdiğine inanıyoruz. Bazı insanlar bu tür riskleri sever, ancak biz potansiyel tehlikelerin farkındayız, bu nedenle muhtemelen daha az borç taşımasını tercih ederiz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Huntsman için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Huntsman 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.