Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşünürken borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. CRH plc 'nin (NYSE:CRH ) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

CRH için en son analizimize göz atın

CRH'nin Borcu Ne Kadar?

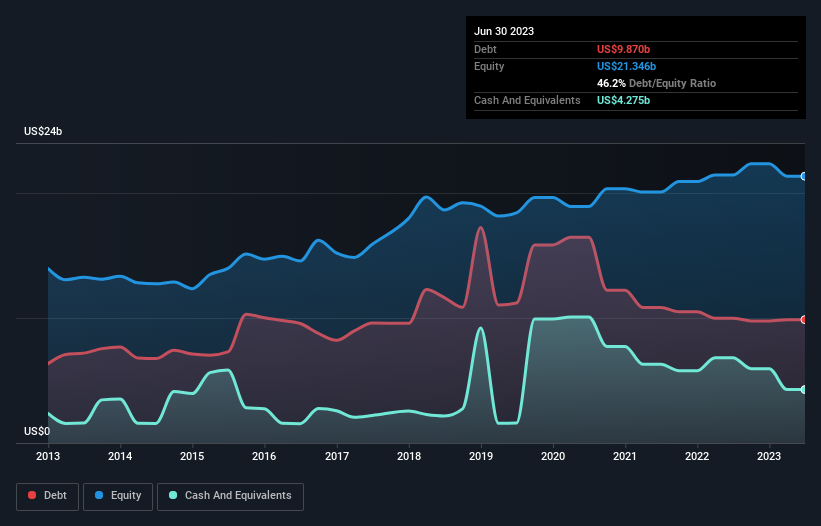

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, CRH'nin Haziran 2023'te 9,87 milyar ABD Doları borcu olduğunu göstermektedir; bir önceki yılla hemen hemen aynı. Bununla birlikte, bunu dengeleyen 4,28 milyar ABD doları nakit var ve bu da yaklaşık 5,60 milyar ABD doları net borca yol açıyor.

CRH'nin Bilançosu Ne Kadar Güçlü?

En son bilançosundan CRH'nin bir yıl içinde vadesi gelen 11,2 milyar ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 13,4 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 4,28 milyar ABD$ nakit ve bir yıl içinde ödenmesi gereken 6,45 milyar ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 13,9 milyar ABD Doları daha fazladır.

CRH, 41,3 milyar ABD doları gibi oldukça büyük bir piyasa değerine sahip olduğundan, ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmak faydalı olacaktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu nedenle, borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

CRH'nin net borcu FAVÖK'ünün yalnızca 0,94 katıdır. Ve FAVÖK'ü faiz giderlerini 12,9 kat fazlasıyla karşılıyor. Yani CRH'nin borcu nedeniyle bir filin bir fare tarafından tehdit edilmesinden daha fazla tehdit edilmediğini iddia edebilirsiniz. Ayrıca CRH'nin geçen yıl FVÖK'ünü %13 oranında artırarak borç yönetme kabiliyetini daha da artırması da iyi bir gelişme. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak nihayetinde CRH'nin zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecek. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, bir işletmenin borcunu ödeyebilmesi için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda CRH, beklediğimiz gibi, FVÖK'ünün %70'ine denk gelen sağlam bir serbest nakit akışı üretti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

CRH'nin faiz oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atması kadar kolay bir şekilde borcunu çevirebileceğini gösteriyor. Ve iyi haber bununla da bitmiyor, çünkü FVÖK'ün serbest nakit akışına dönüşümü de bu izlenimi destekliyor! Tüm bu veriler göz önünde bulundurulduğunda, CRH'nin borç konusunda oldukça mantıklı bir yaklaşım sergilediği görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Diğer birçok ölçütün ötesinde, hisse başına kazancın ne kadar hızlı arttığını takip etmenin önemli olduğunu düşünüyoruz. Eğer siz de bunu fark ettiyseniz şanslısınız, çünkü bugün CRH'nin hisse başına kazanç geçmişini gösteren bu interaktif grafiği ücretsiz olarak görüntüleyebilirsiniz .

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle CRH 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.