Howard Marks, hisse senedi fiyatlarındaki dalgalanmalardan endişe etmek yerine, "Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu da göz önünde bulundurmanız gerektiği aşikar olabilir, çünkü çok fazla borç bir şirketi batırabilir. Diğer birçok şirkette olduğu gibi Cleveland-Cliffs Inc.(NYSE:CLF) de borç kullanmaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Tür Riskler Getiriyor?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere borcunu ödeyemiyorsa, onların insafına kalmış demektir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

Cleveland-Cliffs için son analizimizi görüntüleyin

Cleveland-Cliffs Ne Kadar Borç Taşıyor?

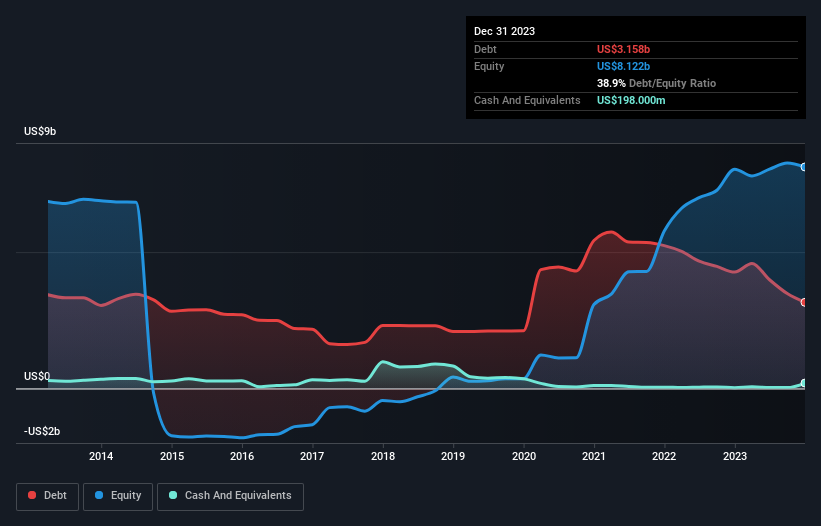

Aşağıda görebileceğiniz gibi, Cleveland-Cliffs'in Aralık 2023'te 3,16 milyar ABD Doları borcu vardı ve bu rakam bir önceki yıl 4,27 milyar ABD Dolarına düşmüştü. Ancak 198,0 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 2,96 milyar ABD$ ile daha azdır.

Cleveland-Cliffs'in Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Cleveland-Cliffs'in bir yıl içinde vadesi gelecek 3,51 milyar ABD$ tutarında yükümlülüğü ve bundan sonra vadesi gelecek 5,91 milyar ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengelemek için 198,0 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 1,84 milyar ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 7,38 milyar ABD$ daha fazladır.

Bu açık, 9,85 milyar ABD$'lık piyasa değerine kıyasla oldukça büyüktür, dolayısıyla hissedarların Cleveland-Cliffs'in borç kullanımına dikkat etmeleri gerektiğini göstermektedir. Bu durum, şirketin bilançosunu aceleyle desteklemesi gerektiğinde hissedarların büyük ölçüde sulandırılacağını göstermektedir.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Cleveland-Cliffs'in net borcu FAVÖK'ünün 1,5 katı gibi oldukça makul bir seviyede seyrederken, FAVÖK'ü geçen yıl faiz giderlerini sadece 3,3 kez karşıladı. Görünüşe göre işletme büyük amortisman ve itfa giderlerine maruz kalıyor, bu nedenle belki de borç yükü ilk göründüğünden daha ağırdır, çünkü FAVÖK tartışmalı bir şekilde cömert bir kazanç ölçüsüdür. Daha da önemlisi, Cleveland-Cliffs'in FVÖK'ü son on iki ayda %56 gibi dudak uçuklatan bir oranda düşmüştür. Bu kazanç trendi devam ederse, borcunu ödemek kedileri hız trenine bindirmek kadar kolay olacaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Cleveland-Cliffs'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yılda Cleveland-Cliffs, beklediğimiz gibi, FVÖK'ünün %70'ine denk gelen sağlam bir serbest nakit akışı üretti. Bu soğuk nakit, istediği zaman borcunu azaltabileceği anlamına geliyor.

Bizim Görüşümüz

Cleveland-Cliffs'in FVÖK'ünü artırma (değil) girişimi üzerine düşünürken, kesinlikle hevesli değiliz. Ancak iyi tarafından bakacak olursak, FVÖK'ün serbest nakit akışına dönüşmesi iyi bir işaret ve bizi daha iyimser kılıyor. Yukarıdaki tüm faktörleri bir arada değerlendirdiğimizde, Cleveland-Cliffs'in borcunun onu biraz riskli hale getirdiği görülüyor. Bu mutlaka kötü bir şey değil, ancak genellikle daha az kaldıraçla daha rahat hissederiz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örneğin - Cleveland-Cliffs'in farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti var.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Cleveland-Cliffs 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.