Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Daha da önemlisi, Quest Diagnostics Incorporated(NYSE:DGX) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir şirketin borç seviyelerini değerlendirirken ilk adım nakit ve borcu birlikte ele almaktır.

Quest Diagnostics için en son analizimize bakın

Quest Diagnostics'in Borcu Nedir?

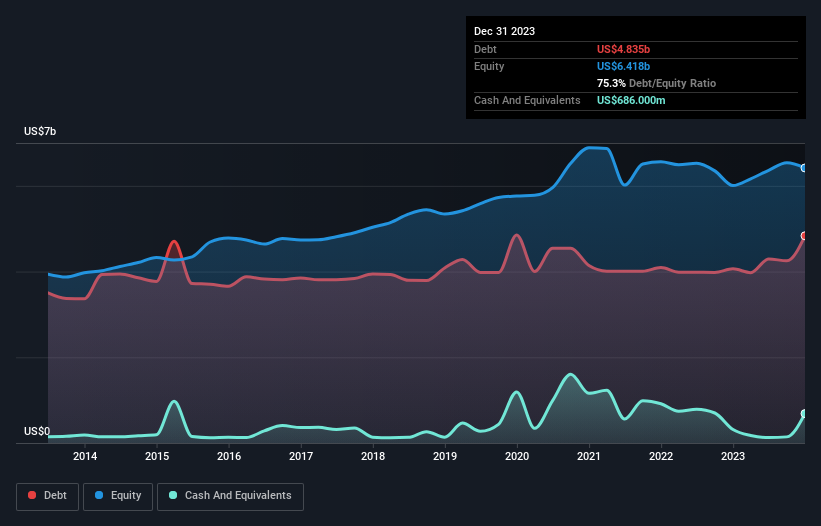

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Aralık 2023 itibariyle Quest Diagnostics'in bir yıl içinde 4,06 milyar ABD doları artışla 4,84 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, 686,0 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 4,15 milyar ABD dolarıdır.

Quest Diagnostics'in Bilançosu Ne Kadar Güçlü?

Raporlanan son bilançoya göre, Quest Diagnostics'in 12 ay içinde ödenmesi gereken 1,82 milyar ABD$ tutarında yükümlülüğü ve 12 aydan uzun vadede ödenmesi gereken 5,79 milyar ABD$ tutarında yükümlülüğü bulunmaktadır. Buna karşılık 686,0 milyon ABD doları nakit ve 1,21 milyar ABD doları 12 ay içinde ödenmesi gereken alacakları vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 5,71 milyar ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Quest Diagnostics 14,4 milyar ABD doları değerinde ve bu nedenle ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak, borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Quest Diagnostics'in FAVÖK'ün 2,3 katı olan net borcu, borcun zarif bir şekilde kullanıldığını göstermektedir. Faiz giderlerinin 8,8 katı olan FAVÖK de bu izlenimi ortadan kaldırmıyor. Kötü haber ise Quest Diagnostics'in FVÖK'ünün geçen yıl %14 oranında düşmüş olması. Kazançlar bu oranda düşmeye devam ederse, borcu idare etmek 5 yaşın altındaki üç çocuğu lüks bir restorana götürmekten daha zor olacaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken en bariz yerdir. Ancak nihayetinde Quest Diagnostics'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Dolayısıyla, geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; soğuk nakit paraya ihtiyacı vardır. Bu nedenle mantıklı adım, gerçek serbest nakit akışı ile eşleşen EBIT oranına bakmaktır. Son üç yılda Quest Diagnostics, faiz ve vergi hariç serbest nakit akışı göz önüne alındığında, yaklaşık normal olan FVÖK'ün %76'sı değerinde serbest nakit akışı kaydetmiştir. Bu serbest nakit akışı, şirketi uygun olduğunda borç ödemek için iyi bir konuma getirmektedir.

Bizim Görüşümüz

Analizimize göre Quest Diagnostics'in FVÖK'ü serbest nakit akışına dönüştürmesi, borç konusunda çok fazla sorun yaşamayacağına işaret etmelidir. Ancak yukarıda belirttiğimiz diğer faktörler o kadar da cesaret verici değil. Özellikle de FVÖK büyüme oranı bizi ürkütüyor. Ayrıca, Quest Diagnostics gibi sağlık sektörü şirketlerinin genellikle sorunsuz bir şekilde borç kullandığını da belirtmek isteriz. Bu çeşitli veri noktaları göz önüne alındığında, Quest Diagnostics'in borç seviyelerini yönetmek için iyi bir konumda olduğunu düşünüyoruz. Ancak bir uyarı: Borç seviyelerinin sürekli izlemeyi haklı çıkaracak kadar yüksek olduğunu düşünüyoruz. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örneğin, Quest Diagnostics için buraya yatırım yapmadan önce bilmeniz gereken 1 uyarı işareti keşfettik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Quest Diagnostics 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.