Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe duymak yerine, 'Benim ve tanıdığım her pratik yatırımcının endişe duyduğu risk, kalıcı kayıp olasılığıdır' derken bunu çok güzel ifade etmiştir. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirkette olduğu gibi Omnicell, Inc.(NASDAQ:OMCL) de borç kullanıyor. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Sorun Olur?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyattan yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Omnicell için en son analizimize göz atın

Omnicell'in Net Borcu Nedir?

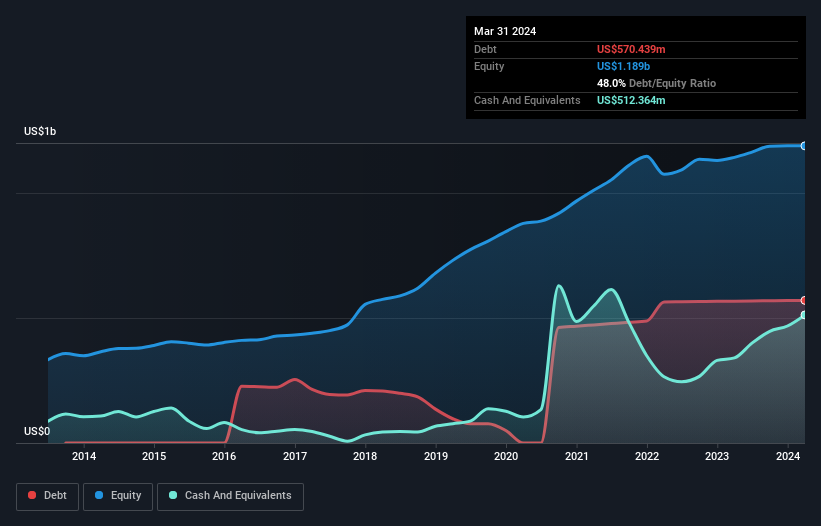

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Omnicell'in Mart 2024'te 570,4 milyon ABD Doları borcu olduğunu gösteriyor; bir önceki yılla hemen hemen aynı. Bununla birlikte, 512,4 milyon ABD doları nakit parası da vardı ve bu nedenle net borcu 58,1 milyon ABD dolarıdır.

Omnicell'in Yükümlülüklerine Bir Bakış

En son bilanço verileri Omnicell'in bir yıl içinde vadesi gelecek 416,4 milyon ABD$ ve daha sonra vadesi gelecek 678,8 milyon ABD$ yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 512,4 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 260,5 milyon ABD$ değerinde alacakları bulunmaktadır. Dolayısıyla yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 322,2 milyon ABD$ daha fazladır.

Bu çok fazla gibi görünse de, Omnicell'in piyasa değeri 1,46 milyar ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Omnicell'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analistlerin kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Omnicell 12 ay boyunca FVÖK düzeyinde zarar etti ve geliri %13'lük bir düşüşle 1,1 milyar ABD dolarına geriledi. Büyüme görmeyi tercih ederdik.

Caveat Emptor

Omnicell'in geliri son on iki ayda düşmekle kalmadı, aynı zamanda faiz ve vergi öncesi kar (FVÖK) da negatif oldu. Gerçekten de, FVÖK düzeyinde 30 milyon ABD doları kaybetti. Buna baktığımızda ve bilançosundaki yükümlülükleri hatırladığımızda, nakde oranla, şirketin herhangi bir borcu olması bize akıllıca görünmüyor. Açıkçası, zaman içinde iyileştirilebilecek olsa da bilançonun uygunluktan uzak olduğunu düşünüyoruz. Örneğin, geçen yılki 21 milyon ABD$'lık zararın tekrarlanmasını istemeyiz. Bu arada, hisse senedinin çok riskli olduğunu düşünüyoruz. Omnicell gibi daha riskli şirketler için her zaman içeridekilerin alım mı yoksa satım mı yaptığını takip etmeyi severim. Kendiniz öğrenmek istiyorsanız buraya tıklayın.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Omnicell 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.