Howard Marks, hisse fiyatlarındaki dalgalanmalardan endişe etmektense, "Benim ve tanıdığım her pratik yatırımcının endişe ettiği risk, kalıcı kayıp olasılığıdır" derken bunu çok güzel ifade etmiştir. Dolayısıyla, herhangi bir hisse senedinin ne kadar riskli olduğunu düşündüğünüzde borcu göz önünde bulundurmanız gerektiği açık olabilir, çünkü çok fazla borç bir şirketi batırabilir. Alignment Healthcare, Inc.(NASDAQ:ALHC) şirketinin işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye veya serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Alignment Healthcare için en son analizimize göz atın

Alignment Healthcare Ne Kadar Borç Taşıyor?

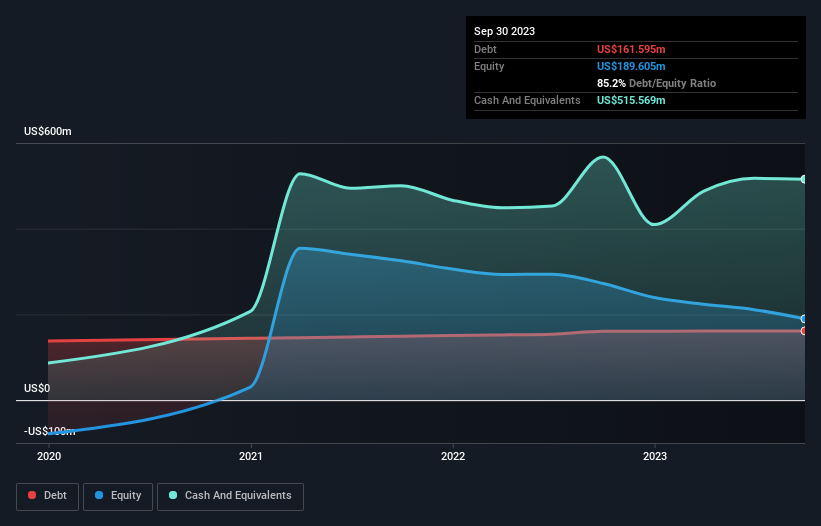

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki grafik, Alignment Healthcare'in Eylül 2023'te 161,6 milyon ABD doları borcu olduğunu göstermektedir; bir önceki yılla yaklaşık aynı. Bununla birlikte, bilançosu 515,6 milyon ABD doları nakit tuttuğunu gösteriyor, bu nedenle aslında 354,0 milyon ABD doları net nakde sahip.

Alignment Healthcare'in Bilançosu Ne Kadar Güçlü?

En son bilanço verileri, Alignment Healthcare'in bir yıl içinde ödenmesi gereken 410,3 milyon ABD$ tutarında yükümlülüğü ve bundan sonra ödenmesi gereken 170,9 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Buna karşılık 515,6 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 105,5 milyon ABD$ alacağı bulunmaktadır. Dolayısıyla, toplam yükümlülüklerinden 39,9 milyon ABD$ daha fazla likit varlığa sahiptir.

Bu kısa vadeli likidite, Alignment Healthcare'in bilançosu gergin olmaktan uzak olduğu için borcunu muhtemelen kolaylıkla ödeyebileceğinin bir işaretidir. Basitçe ifade etmek gerekirse, Alignment Healthcare'in borçtan daha fazla nakde sahip olması, borcunu güvenli bir şekilde yönetebileceğinin tartışmasız iyi bir göstergesidir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak Alignment Healthcare'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

12 aylık dönemde Alignment Healthcare, faiz ve vergi öncesi kazanç bildirmemesine rağmen %25'lik bir artışla 1,7 milyar ABD doları gelir bildirdi. Şansımız yaver giderse şirket kârlılığa giden yolda büyüyebilecektir.

Peki Alignment Healthcare Ne Kadar Riskli?

Doğası gereği zarar eden şirketler, uzun bir kârlılık geçmişine sahip olanlara kıyasla daha risklidir. Doğrusunu söylemek gerekirse, Alignment Healthcare geçen yıl faiz ve vergi öncesi kâr (FVÖK) zararı elde etti. Ve aynı dönemde 53 milyon ABD$ negatif serbest nakit çıkışı gördü ve 158 milyon ABD$ muhasebe zararı kaydetti. Ancak bilançodaki 354,0 milyon ABD doları kurtarıcı bir lütuf. Bu tutar, şirketin mevcut oranlarla en az iki yıl boyunca büyüme için harcama yapmaya devam edebileceği anlamına geliyor. Geçen yılki çok sağlam gelir artışıyla Alignment Healthcare kârlılığa giden yolda olabilir. Bu kârlardan önce yatırım yaparak, hissedarlar daha büyük ödüller umuduyla daha fazla risk üstlenirler. Bilanço, borcu analiz ederken açıkça odaklanılması gereken alandır. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, Alignment Healthcare'de tespit ettiğimiz 1 uyarı işaretinin farkında olmalısınız.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (tümü kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Alignment Healthcare 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.