David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Diğer birçok şirkette olduğu gibi AdaptHealth Corp.(NASDAQ:AHCO) da borç kullanmaktadır. Ancak bu borç hissedarlar için bir endişe kaynağı mı?

Borç Neden Risk Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamazsa, onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Bir şirketin borç kullanımını düşündüğümüzde, ilk olarak nakit ve borca birlikte bakarız.

AdaptHealth için son analizimizi görüntüleyin

AdaptHealth Ne Kadar Borç Taşıyor?

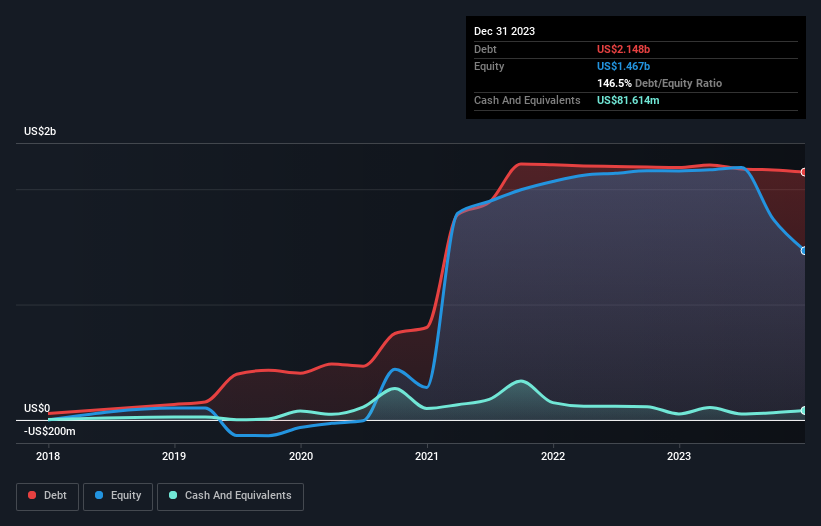

Aşağıda görebileceğiniz gibi, AdaptHealth'in Aralık 2023'te 2,15 milyar ABD doları borcu vardı, bu da bir önceki yılla hemen hemen aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Bununla birlikte, bunu dengeleyen 81,6 milyon ABD doları nakit var ve bu da yaklaşık 2,07 milyar ABD doları net borca yol açıyor.

AdaptHealth'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, AdaptHealth'in bir yıl içinde ödenmesi gereken 537,0 milyon ABD doları tutarında yükümlülüğü ve bundan sonra ödenmesi gereken 2,50 milyar ABD doları tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 81,6 milyon ABD doları nakit ve bir yıl içinde ödenmesi gereken 421,1 milyon ABD doları değerinde alacağı vardı. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 2,54 milyar ABD$ daha fazladır.

Buradaki eksiklik, 1,49 milyar ABD doları değerindeki şirketin üzerinde, sanki bir çocuk kitaplarla, spor malzemeleriyle ve trompetle dolu devasa bir sırt çantasının ağırlığı altında mücadele ediyormuş gibi ağır bir yük oluşturuyor. Bu yüzden hissedarların bunu kesinlikle yakından izlemeleri gerektiğini düşünüyoruz. Ne de olsa, AdaptHealth bugün alacaklılarına ödeme yapmak zorunda kalsaydı muhtemelen büyük bir yeniden sermayelendirmeye ihtiyaç duyacaktı.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

AdaptHealth'in 3,2'lik net borç/FAVÖK oranı bizi endişelendirmese de, 2,0 katlık çok düşük faiz karşılama oranının yüksek kaldıracın bir işareti olduğunu düşünüyoruz. Bunun büyük bir kısmı, şirketin önemli amortisman ve itfa giderlerinden kaynaklanmaktadır, bu da muhtemelen FAVÖK'ünün çok cömert bir kazanç ölçüsü olduğu ve borcunun ilk göründüğünden daha fazla bir yük olabileceği anlamına gelmektedir. Bu nedenle hissedarlar, faiz giderlerinin son zamanlarda işletmeyi gerçekten etkilemiş gibi göründüğünün muhtemelen farkında olmalıdır. Daha hafif bir not olarak, AdaptHealth'in geçen yıl FVÖK'ünü %28 oranında artırdığını not ediyoruz. Bu tür bir gelişmeyi sürdürebilirse, borç yükü ısınan dünyadaki buzullar gibi erimeye başlayacaktır. Borç seviyelerini analiz ederken bilanço, başlanması gereken en bariz yerdir. Ancak AdaptHealth'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanıyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yıla baktığımızda AdaptHealth, FVÖK'ünün %29'u oranında serbest nakit akışı kaydetmiştir ki bu beklediğimizden daha zayıf bir orandır. Bu zayıf nakit dönüşümü, borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Açıkçası hem AdaptHealth'in faiz teminatı hem de toplam yükümlülüklerinin üzerinde kalma geçmişi bizi borç seviyeleri konusunda oldukça rahatsız ediyor. Ancak iyi tarafından bakacak olursak, FVÖK büyüme oranı iyi bir işaret ve bizi daha iyimser kılıyor. AdaptHealth'in genellikle oldukça defansif olduğu düşünülen Sağlık Hizmetleri sektöründe yer aldığını da belirtmek gerekir. Genel olarak, AdaptHealth'in bilanço etrafında bazı gerçek riskler olduğunu söyleyecek kadar borcu olduğunu söylemenin adil olduğunu düşünüyoruz. Her şey yolunda giderse, bu durum karşılığını verebilir ancak bu borcun dezavantajı, kalıcı kayıp riskinin daha yüksek olmasıdır. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu amaçla, AdaptHealth ile tespit ettiğimiz 1 uyarı işaretinin farkında olmalısınız.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün özel net nakit büyüme hisse senetleri listemizi keşfetmekten çekinmeyin.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle AdaptHealth 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.