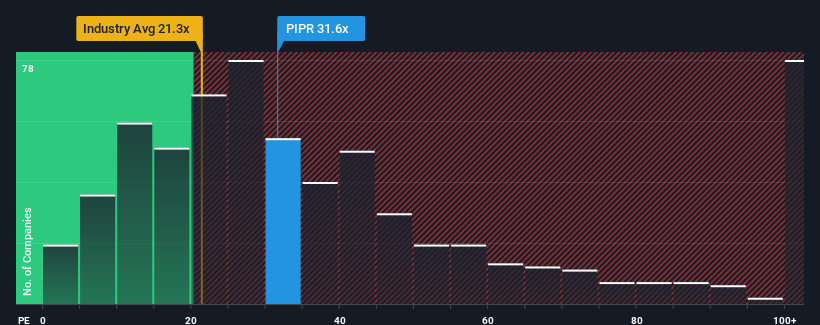

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (veya "F/K") 17x'in altındayken, Piper Sandler Companies 'i (NYSE:PIPR) 31,6x F/K oranıyla tamamen kaçınılması gereken bir hisse senedi olarak düşünebilirsiniz. Bununla birlikte, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Örneğin, Piper Sandler Companies'in son zamanlarda kazançlarının azalması düşünülmesi gereken bir durumdur. Bir olasılık, yatırımcılar şirketin yakın gelecekte daha geniş pazardan daha iyi performans göstereceğini düşündüğü için F/K'nın yüksek olmasıdır. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda oldukça gergin olabilir.

Piper Sandler Companies için son analizimize bakın

Büyüme Ölçütleri Yüksek F/K Hakkında Bize Ne Söylüyor?

Piper Sandler Companies'inki kadar yüksek bir F/K'yı gerçekten rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin piyasayı kesinlikle gölgede bırakma yolunda olduğu zamandır.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kârlılığında %5,5'lik sinir bozucu bir düşüş yaşandı. Son üç yıl da iyi görünmüyor çünkü şirket EPS'yi toplamda %13 oranında küçülttü. Buna bağlı olarak, hissedarlar orta vadeli kazanç büyüme oranları hakkında olumsuz düşünebilirdi.

Önümüzdeki 12 ayda %13 büyüme göstereceği tahmin edilen piyasa ile karşılaştırıldığında, şirketin son orta vadeli kazanç sonuçlarına göre aşağı yönlü ivme göstermesi üzücü bir tablodur.

Bunun ışığında, Piper Sandler Companies'in F/K'sının diğer şirketlerin çoğunun üzerinde olması endişe verici. Görünüşe göre çoğu yatırımcı son dönemdeki zayıf büyüme oranını görmezden geliyor ve şirketin ticari beklentilerinde bir geri dönüş umuyor. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir çünkü son kazanç trendlerinin devam etmesi eninde sonunda hisse fiyatı üzerinde ağır bir yük oluşturacaktır.

Anahtar Çıkarım

Fiyat/kazanç oranının gücünün öncelikle bir değerleme aracı olarak değil, daha ziyade mevcut yatırımcı duyarlılığını ve gelecek beklentilerini ölçmek olduğunu söyleyebiliriz.

Piper Sandler Companies'in şu anda beklenenden çok daha yüksek bir F/K ile işlem gördüğünü tespit ettik, çünkü son kazançları orta vadede düşüşte. Kazançların geriye doğru gittiğini ve piyasa tahminlerinin altında performans gösterdiğini gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve yüksek F/K'nın düşeceğinden şüpheleniyoruz. Son orta vadeli koşullar belirgin bir şekilde iyileşmedikçe, bu fiyatların makul olduğunu kabul etmek çok zor.

Ayrıca, Piper Sandler Companies ile ilgili tespit ettiğimiz bu 3 uyarı işaretini de öğrenmelisiniz.

Piper Sandler Companies'ten daha iyi bir yatırım bulmanız mümkün olabilir. Olası adaylardan bir seçki istiyorsanız, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirketlerden oluşan bu ücretsiz listeye göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Piper Sandler Companies 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.