Warren Buffett'ın ünlü bir sözü vardır: "Volatilite riskle eş anlamlı olmaktan çok uzaktır. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Ingles Markets, Incorporated 'ın (NASDAQ:IMKT.A ) bilançosunda borç olduğunu not ediyoruz. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, şirket yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha yaygın (ancak yine de acı verici) bir senaryo, düşük bir fiyatla yeni öz sermaye toplamak zorunda kalması ve böylece hissedarları kalıcı olarak sulandırmasıdır. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Ingles Markets için son analizimizi görüntüleyin

Ingles Markets'in Borcu Ne Kadar?

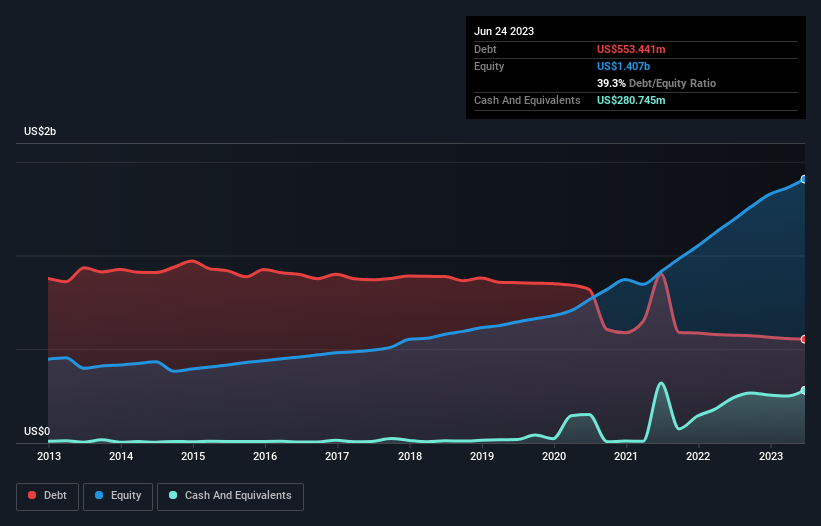

Aşağıda görebileceğiniz gibi, Ingles Markets'in Haziran 2023'te 553,4 milyon ABD Doları borcu vardı, bu da bir önceki yılla hemen hemen aynı. Daha fazla ayrıntı için grafiğe tıklayabilirsiniz. Diğer taraftan, 280,7 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 272,7 milyon ABD$ net borca yol açmaktadır.

Ingles Markets'in Bilançosu Ne Kadar Sağlıklı?

Raporlanan son bilançoya göre, Ingles Markets'in 12 ay içinde vadesi gelen borçları 313,2 milyon ABD$, 12 aydan uzun vadede vadesi gelen borçları ise 686,6 milyon ABD$'dır. Buna karşılık 280,7 milyon ABD$ nakit ve vadesi 12 ay içinde dolacak 100,8 milyon ABD$ alacağı vardı. Dolayısıyla, nakit ve yakın vadeli alacaklarının toplamından 618,3 milyon ABD Doları daha fazla yükümlülüğe sahiptir.

Bu rakam çok fazla gibi görünse de, Ingles Markets'in piyasa değeri 1,53 milyar ABD doları olduğundan ve dolayısıyla ihtiyaç duyması halinde sermaye artırımına giderek bilançosunu güçlendirebileceğinden o kadar da kötü değil. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Ingles Markets'in net borcunun FAVÖK'e oranı yalnızca 0,63 gibi düşük bir seviyededir. Ve FAVÖK'ü faiz giderlerini 14,7 kat daha fazla karşılıyor. Dolayısıyla, süper muhafazakâr borç kullanımı konusunda oldukça rahatız. Öte yandan, Ingles Markets'in FVÖK'ü geçen yıl %15 düştü. Bu tür bir performansın, sık sık tekrarlanması halinde, hisse senedi için zorluklara yol açabileceğini düşünüyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Ingles Markets'in kazançları, bilançonun gelecekte nasıl dayanacağını etkileyecektir. Bu nedenle, borcu değerlendirirken kesinlikle kazanç trendine bakmaya değer. İnteraktif bir anlık görüntü için buraya tıklayın .

Ancak son düşüncemiz de önemlidir, çünkü bir şirket kağıt üzerindeki karlarla borç ödeyemez; nakit paraya ihtiyacı vardır. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yıla baktığımızda Ingles Markets, FVÖK'ünün %48'i oranında serbest nakit akışı kaydetmiştir ki bu beklediğimizden daha zayıf bir orandır. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Bilanço söz konusu olduğunda, Ingles Markets için öne çıkan olumlu nokta, faiz giderini FVÖK ile güvenle karşılayabilecek gibi görünmesiydi. Ancak, diğer gözlemlerimiz o kadar da iç açıcı değildi. Daha spesifik olmak gerekirse, ıslak çorapların ayağınızı sıcak tutması kadar FVÖK'ünü büyüt(e)memek konusunda iyi görünüyor. Yukarıda bahsedilen tüm faktörleri göz önünde bulundurduğumuzda, Ingles Markets'in borç kullanımı konusunda biraz temkinli davranıyoruz. Borcun özkaynak getirisini artırabileceğini takdir etmekle birlikte, hissedarların borç seviyelerini artmaması için yakından takip etmelerini öneriyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örneğin - Ingles Markets'in farkında olmanız gerektiğini düşündüğümüz 1 uyarı işareti var.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Ingles Markets 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.