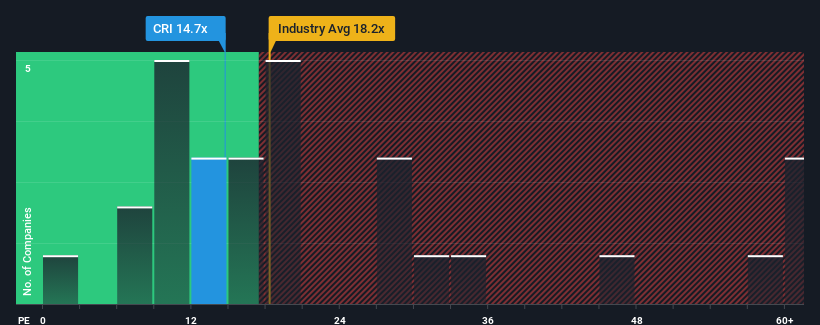

Carter's, Inc .in (NYSE:CRI) şu anda 14,7x olan fiyat/kazanç (ya da "F/K") oranının, medyan F/K oranının 16x civarında olduğu Amerika Birleşik Devletleri'ndeki piyasaya kıyasla oldukça "orta yollu" göründüğünü söylemek zor değil. Bununla birlikte, yatırımcılar farklı bir fırsatı ya da maliyetli bir hatayı göz ardı edebileceğinden, F/K'yı açıklama yapmadan görmezden gelmek akıllıca değildir.

Son zamanlarda piyasadan daha fazla gerileyen kazançlarıyla Carter's çok durgun. Bir olasılık, yatırımcıların şirketin kazanç trendinin eninde sonunda piyasadaki diğer şirketlerle aynı çizgiye düşeceğini düşünmesi nedeniyle F/K'nın ılımlı olmasıdır. Şirketi hala beğeniyorsanız, herhangi bir karar vermeden önce kazanç yörüngesinin tersine dönmesini istersiniz. Aksi takdirde, mevcut hissedarlar hisse fiyatının uygulanabilirliği konusunda biraz gergin olabilir.

Carter's için son analizimizi görüntüleyin

Büyüme F/K ile Eşleşiyor mu?

Carter'ınki gibi bir F/K'yı rahatlıkla görebileceğiniz tek zaman, şirketin büyümesinin piyasayı yakından takip ettiği zamandır.

Son kazanç yılını incelediğimizde, şirketin kârının %17 oranında düştüğünü görüyoruz. Bununla birlikte, bundan önceki birkaç çok güçlü yıl, EPS'yi son üç yılda toplamda %77 gibi etkileyici bir oranda artırabildiği anlamına geliyor. Her ne kadar inişli çıkışlı bir yolculuk olsa da, son yıllardaki kazanç artışının şirket için fazlasıyla yeterli olduğunu söylemek mümkün.

Görünüşe bakacak olursak, şirketi izleyen altı analistin tahminlerine göre önümüzdeki yıl %10'luk bir büyüme kaydedilmesi bekleniyor. Piyasanın %13 büyüme göstereceği tahmin edilirken, şirket daha zayıf bir kazanç sonucuna göre konumlanmış durumda.

Bunun ışığında, Carter's'ın F/K'sının diğer şirketlerin çoğuyla aynı hizada olması ilginçtir. Görünüşe göre şirketteki birçok yatırımcı analistlerin belirttiğinden daha az düşüş eğiliminde ve şu anda hisselerini bırakmak istemiyor. Bu hissedarlar, F/K'nın büyüme görünümüyle daha uyumlu seviyelere düşmesi halinde kendilerini gelecekte hayal kırıklığına uğramaya hazırlıyor olabilirler.

Son Söz

Fiyat/kazanç oranının belirli sektörlerde daha düşük bir değer ölçütü olduğu tartışılmaktadır, ancak güçlü bir ticari duyarlılık göstergesi olabilir.

Carter's'ın analist tahminleri üzerinde yaptığımız inceleme, düşük kazanç görünümünün F/K oranını tahmin ettiğimiz kadar etkilemediğini ortaya koydu. Pazar büyümesinden daha yavaş olan zayıf bir kazanç görünümü gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve ılımlı F/K'nın düşeceğinden şüpheleniyoruz. Bu da hissedarların yatırımlarını riske atmakta ve potansiyel yatırımcıları gereksiz bir prim ödeme tehlikesiyle karşı karşıya bırakmaktadır.

Fikrinizi belirlemeden önce, Carter's için bilmeniz gereken 3 uyarı işareti keşfettik.

Carter's'tan daha iyi bir yatırım bulmanız mümkün olabilir. Olası adaylardan bir seçki istiyorsanız, düşük F/K ile işlem gören (ancak kazançlarını artırabileceklerini kanıtlamış) ilginç şirketlerden oluşan bu ücretsiz listeye göz atın.

Valuation is complex, but we're here to simplify it.

Discover if Carter's might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.