David Iben, 'Volatilite önemsediğimiz bir risk değildir. Önemsediğimiz şey kalıcı sermaye kaybından kaçınmaktır. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, Steelcase Inc.(NYSE:SCS) borç taşımaktadır. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Gibi Riskler Getirir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Kapitalizmin bir parçası da başarısız işletmelerin bankacıları tarafından acımasızca tasfiye edildiği 'yaratıcı yıkım' sürecidir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin sadece bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Elbette pek çok şirket büyümeyi finanse etmek için herhangi bir olumsuz sonuç olmaksızın borç kullanmaktadır. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte ele alırız.

Steelcase için en son analizimize bakın

Steelcase'in Borcu Ne Kadar?

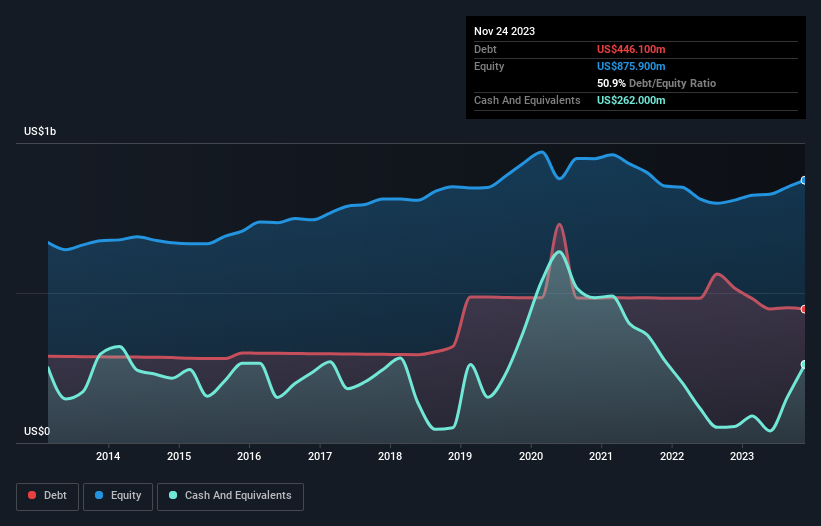

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Steelcase'in bir yıl önceki 516,0 milyon ABD dolarından Kasım 2023'te 446,1 milyon ABD doları borcu olduğunu gösteriyor. Bununla birlikte, bunu dengeleyen 262,0 milyon ABD Doları nakit var ve bu da yaklaşık 184,1 milyon ABD Doları net borca yol açıyor.

Steelcase'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verileri, Steelcase'in bir yıl içinde vadesi gelecek 630,6 milyon ABD$ tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek 740,4 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Bu yükümlülükleri dengeleyen 262,0 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 354,5 milyon ABD$ değerinde alacakları bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 754,5 milyon ABD$ daha fazladır.

Bu açık o kadar da kötü değil çünkü Steelcase 1,45 milyar ABD Doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak, borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de ödenen faiz oranlarını dikkate alıyoruz.

Net borcun FAVÖK'e oranının 0,77 ve faiz karşılığının 6,7 kat olduğu düşünüldüğünde, Steelcase'in muhtemelen borcu oldukça makul bir şekilde kullandığı anlaşılıyor. Ancak faiz ödemeleri, borcun ne kadar uygun olduğunu düşünmemiz için kesinlikle yeterli. Daha da iyisi, Steelcase geçen yıl FVÖK'ünü %171 oranında artırdı ki bu etkileyici bir gelişme. Bu artış, ileride borç ödemeyi daha da kolaylaştıracaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak nihayetinde Steelcase'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki karlılığı karar verecektir. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletme borcunu ödemek için serbest nakit akışına ihtiyaç duyar; muhasebe kârları bunu karşılamaz. Bu nedenle, FVÖK'ün karşılık gelen serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekir. Son üç yıla baktığımızda, Steelcase'in FVÖK'ünün %45'i oranında serbest nakit akışı kaydettiğini görüyoruz ki bu beklediğimizden daha zayıf bir oran. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

Steelcase'in FVÖK büyüme oranı, Cristiano Ronaldo'nun 14 yaş altı bir kaleciye gol atabileceği kadar kolay bir şekilde borcunun üstesinden gelebileceğini gösteriyor. Ancak, daha üzücü bir not olarak, toplam yükümlülüklerinin seviyesi bizi biraz endişelendiriyor. Tüm bunlar göz önünde bulundurulduğunda, Steelcase'in mevcut borç seviyelerini rahatlıkla idare edebileceği görülüyor. Elbette, bu kaldıraç özkaynak getirisini artırabilirken, daha fazla risk de getirmektedir, bu nedenle bu konuya dikkat etmekte fayda var. Borç seviyelerini analiz ederken, bilanço başlanması gereken en belirgin yerdir. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örnek olarak: Steelcase için bilmeniz gereken 3 uyarı işareti tespit ettik.

Her şey söylendiğinde ve yapıldığında, bazen borca bile ihtiyaç duymayan şirketlere odaklanmak daha kolaydır. Okuyucularımız net borcu sıfır olan büyüme hisselerinin listesine %100 ücretsiz olarak hemen şimdi erişebilirler.

Valuation is complex, but we're here to simplify it.

Discover if Steelcase might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.