Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Daha da önemlisi, Virco Mfg. Corporation (NASDAQ:VIRC ) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Ne Zaman Tehlikelidir?

Borç, işletme yeni sermaye ya da serbest nakit akışı ile borcunu ödemekte zorlanana kadar bir işletmeye yardımcı olur. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Elbette borç, işletmelerde, özellikle de sermaye yoğun işletmelerde önemli bir araç olabilir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Virco Mfg için en son analizimize göz atın

Virco Mfg Ne Kadar Borç Taşıyor?

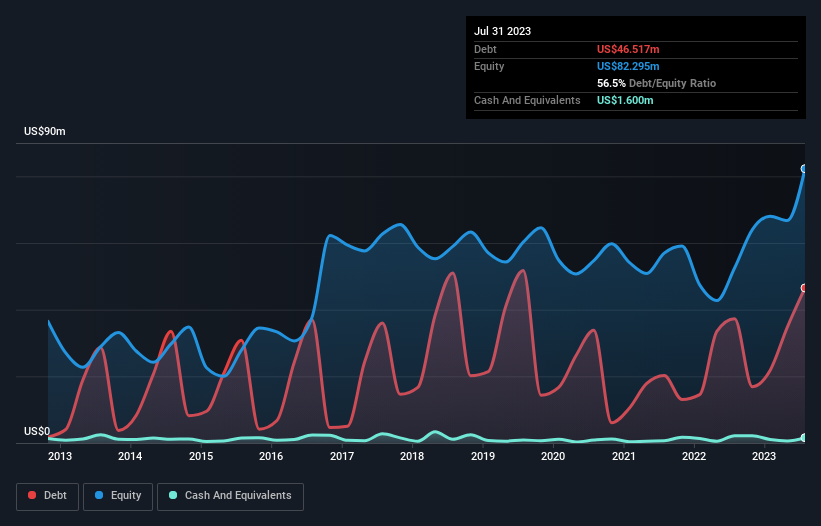

Geçmiş rakamlar için aşağıdaki grafiğe tıklayabilirsiniz, ancak Temmuz 2023 itibariyle Virco Mfg'nin bir yıl içinde 37,2 milyon ABD doları artışla 46,5 milyon ABD doları borcu olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 1,60 milyon ABD Doları nakit var ve bu da yaklaşık 44,9 milyon ABD Doları net borca yol açıyor.

Virco Mfg'nin Yükümlülüklerine Bir Bakış

En son bilanço verileri Virco Mfg'nin bir yıl içinde vadesi gelecek 91,1 milyon ABD$ tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek 31,0 milyon ABD$ tutarında yükümlülüğü olduğunu göstermektedir. Öte yandan, 1,60 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 68,7 milyon ABD$ değerinde alacağı bulunmaktadır. Dolayısıyla, yükümlülüklerinin toplamı nakit ve kısa vadeli alacaklarının toplamından 51,8 milyon ABD$ daha fazladır.

Bu çok fazla gibi görünse de, Virco Mfg'nin piyasa değeri 129,8 milyon ABD doları olduğu için o kadar da kötü değil ve bu nedenle gerekirse sermaye artırımı yaparak bilançosunu güçlendirebilir. Ancak, borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Virco Mfg, 1,6'lık borç/FAVÖK oranıyla borcu ustaca ancak sorumlu bir şekilde kullanmaktadır. Faiz giderlerini karşılama oranının (faiz giderlerinin 8,9 katı FAVÖK) cazibesi de bu izlenimi kesinlikle ortadan kaldırmıyor . Daha da etkileyici olan Virco Mfg'nin FVÖK'ünü on iki ayda %697 oranında artırmış olmasıdır. Bu artış ileride borç ödemeyi daha da kolaylaştıracaktır. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Virco Mfg'nin ileriye dönük sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kâr tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son iki yıl boyunca Virco Mfg çok fazla nakit yaktı. Bu, büyüme için yapılan harcamaların bir sonucu olsa da, borcu çok daha riskli hale getiriyor.

Bizim Görüşümüz

Gördüğümüz kadarıyla Virco Mfg'nin FVÖK'ü serbest nakit akışına dönüştürmesi kolay değil, ancak dikkate aldığımız diğer faktörler iyimser olmamıza neden oluyor. Özellikle de FVÖK büyüme oranı gözlerimizi kamaştırıyor. Tüm bu verilere baktığımızda Virco Mfg'nin borç seviyeleri konusunda biraz temkinli davranıyoruz. Borcun özkaynak getirisini artırabileceğini takdir etmekle birlikte, hissedarların borç seviyelerini artmaması için yakından takip etmelerini öneriyoruz. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak sonuçta her şirket bilanço dışında da riskler içerebilir. Örnek olarak: Virco Mfg için bilmeniz gereken 3 uyarı işareti tespit ettik.

Elbette, borç yükü olmadan hisse senedi satın almayı tercih eden bir yatırımcıysanız, bugün net nakit büyüme hisse senetlerinden oluşan özel listemizi keşfetmekten çekinmeyin.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Virco Mfg 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.