Warren Buffett ünlü bir sözünde 'Volatilite riskle eş anlamlı olmaktan çok uzaktır' demiştir. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. Daha da önemlisi, APi Group Corporation(NYSE:APG) borç taşımaktadır. Ancak daha önemli olan soru şudur: Bu borç ne kadar risk yaratıyor?

Borç Neden Risk Getirir?

Genel olarak konuşmak gerekirse, borç ancak bir şirket sermaye artırarak ya da kendi nakit akışıyla borcunu kolayca ödeyemediğinde gerçek bir sorun haline gelir. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatıyla sulandırması gerektiğidir. Yine de seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Bir şirketin borç seviyelerini değerlendirirken atılacak ilk adım, nakit ve borcu birlikte ele almaktır.

APi Group için en son analizimize göz atın

APi Group Ne Kadar Borç Taşıyor?

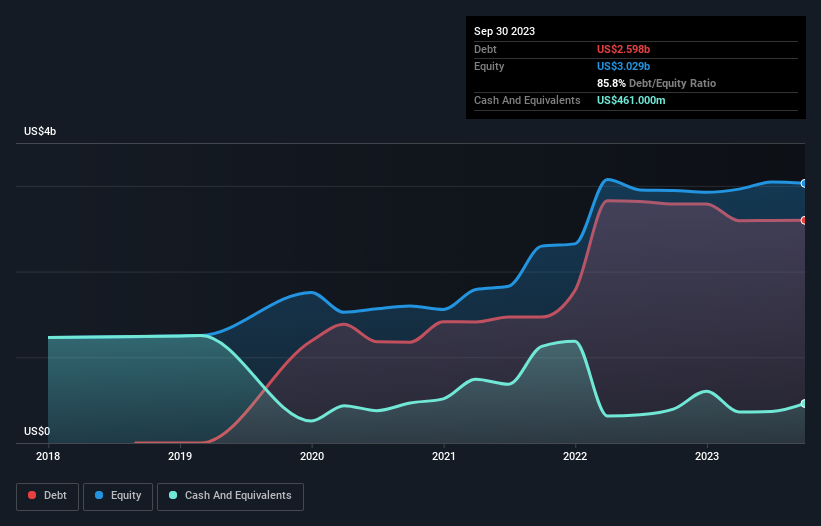

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, APi Group'un Eylül 2023 sonunda 2,79 milyar ABD dolarından bir yıl içinde 2,60 milyar ABD doları borcu olduğunu göstermektedir. Bununla birlikte, bunu dengeleyen 461,0 milyon ABD Doları nakit var ve bu da yaklaşık 2,14 milyar ABD Doları net borca yol açıyor.

APi Group'un Yükümlülüklerine Bir Bakış

Son bilanço verilerine göre APi Group'un bir yıl içinde vadesi gelecek 1,90 milyar ABD Doları tutarında yükümlülüğü ve bu süreden sonra vadesi gelecek 3,02 milyar ABD Doları tutarında yükümlülüğü bulunmaktadır. Öte yandan, 461,0 milyon ABD$ nakit ve bir yıl içinde vadesi gelecek 1,81 milyar ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve (yakın vadeli) alacaklarının toplamından 2,65 milyar ABD Doları daha fazladır.

APi Group'un piyasa değeri 7,71 milyar ABD dolarıdır, bu nedenle ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak yine de borç ödeme kabiliyetine yakından bakmakta fayda var.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi karına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili gerçek faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

APi Group'un borcu FAVÖK'ünün 2,9 katıdır ve FAVÖK'ü faiz giderini 3,1 katından fazla karşılamaktadır. Bu durum, borç seviyelerinin önemli olmasına rağmen sorunlu olduğunu söylemekten kaçınacağımızı göstermektedir. Bununla birlikte, APi Group'un son 12 ayda FVÖK'ünü %158 gibi yüksek bir oranda artırdığını hatırlamak hissedarları rahatlatacaktır. Bu yolda yürümeye devam edebilirse, borcunu nispeten kolaylıkla azaltabilecek bir konumda olacaktır. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz bir yerdir. Ancak APi Group'un zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine nihayetinde işletmenin gelecekteki kârlılığı karar verecektir. Geleceğe odaklanmak istiyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu yüzden her zaman FVÖK'ün ne kadarının serbest nakit akışına dönüştüğünü kontrol ederiz. Son üç yılda APi Group, FVÖK'ünün %93'ü kadar serbest nakit akışı kaydetmiştir ki bu, genellikle beklediğimizden daha yüksek bir orandır. Bu durum, istenirse borç ödemek için iyi bir pozisyon oluşturuyor.

Bizim Görüşümüz

Ne mutlu ki, APi Group'un FVÖK'ü serbest nakit akışına etkileyici bir şekilde dönüştürmesi, borç konusunda üstünlük sağladığını gösteriyor. Ancak acı gerçek şu ki, faiz karşılığından endişe duyuyoruz. Yukarıdaki bir dizi faktörü göz önünde bulundurduğumuzda, APi Group'un borç kullanımında oldukça mantıklı olduğu görülüyor. Bu da hissedar getirilerini artırma umuduyla biraz daha fazla risk üstlendikleri anlamına geliyor. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak, tüm yatırım riskleri bilanço içinde yer almaz - bundan çok uzaktır. Örneğin, APi Group için farkında olmanız gereken 3 uyarı işareti belirledik (1 tanesi bizi biraz rahatsız ediyor) .

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle APi Group 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.