TechPrecision Corporation (NASDAQ:TPCS) Hissesi %28 Düşerken Henüz Pek Fazla Kişi Bu Hisseye Girmiyor

TechPrecision Corporation(NASDAQ:TPCS) hisseleri son bir ay içinde %28 gibi kayda değer bir oranda değer kaybederek son dönemdeki sağlam performansının önemli bir kısmını tersine çevirdi. Uzun vadeli hissedarlar için geçtiğimiz ay, hisse fiyatlarında %53'lük bir düşüşe yol açarak unutulması gereken bir yılı geride bıraktı.

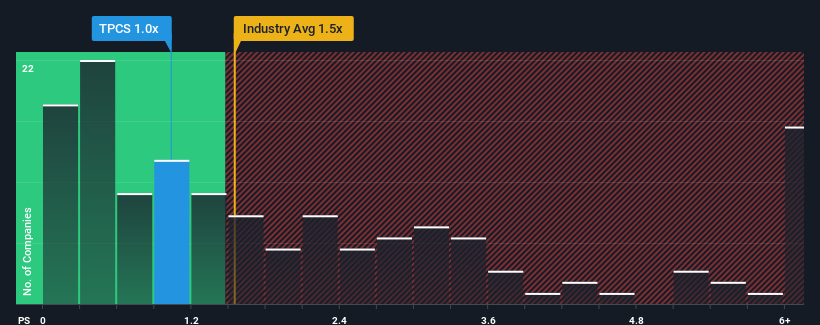

Fiyatı önemli ölçüde düştüğü için, TechPrecision şu anda 1x'lik fiyat-satış (veya "P/S") oranıyla alım sinyalleri veriyor olabilir, ABD'deki Makine sektöründeki tüm şirketlerin neredeyse yarısının 1,5x'ten daha yüksek P/S oranlarına sahip olduğu ve hatta 4x'ten daha yüksek P/S oranlarının bile sıra dışı olmadığı düşünüldüğünde. Bununla birlikte, düşük P/S için rasyonel bir temel olup olmadığını belirlemek için biraz daha derine inmemiz gerekir.

TechPrecision için son analizimizi görüntüleyin

TechPrecision Nasıl Performans Gösteriyor?

Örneğin, TechPrecision'ın son zamanlarda azalan geliri üzerinde düşünülmesi gereken bir konu olmalıdır. Bir olasılık, yatırımcıların şirketin yakın gelecekte daha geniş sektörün altında performans göstermekten kaçınmak için yeterince çaba göstermeyeceğini düşünmeleri nedeniyle F/K'nın düşük olmasıdır. Şirketten hoşlanıyorsanız, durumun böyle olmamasını ve böylece gözden düşmüşken bir miktar hisse senedi alabilmeyi umarsınız.

Şirketin kazançları, gelirleri ve nakit akışı hakkında tam bir resim mi istiyorsunuz? O halde TechPrecision hakkındakiücretsiz raporumuz şirketin geçmiş performansına ışık tutmanıza yardımcı olacaktır.TechPrecision'ın Gelir Artışı Nasıl Seyrediyor?

TechPrecision'ın P/S oranı, yalnızca sınırlı büyüme göstermesi ve daha da önemlisi sektörden daha kötü performans göstermesi beklenen bir şirket için tipik olacaktır.

İlk olarak geriye dönüp baktığımızda, şirketin geçen yılki gelir artışı %3,1'lik hayal kırıklığı yaratan bir düşüşle heyecanlanacak bir şey değildi. Ancak, bundan önceki birkaç çok güçlü yıl, şirketin son üç yılda gelirlerini toplamda %85 gibi etkileyici bir oranda artırabildiği anlamına geliyor. Buna göre, her ne kadar bu koşuyu devam ettirmeyi tercih etmiş olsalar da, hissedarlar orta vadeli gelir artış oranlarını kesinlikle memnuniyetle karşılayacaktır.

Bu son orta vadeli gelir yörüngesini sektörün bir yıllık büyüme tahmini olan %2,0 ile karşılaştırdığımızda fark edilir derecede daha cazip olduğunu görüyoruz.

Bunun ışığında, TechPrecision'ın F/K'sının diğer şirketlerin çoğunun altında olması tuhaftır. Görünüşe göre bazı hissedarlar son dönemdeki performansın sınırlarını aştığına inanıyor ve önemli ölçüde daha düşük satış fiyatlarını kabul ediyor.

Anahtar Çıkarım

TechPrecision'ın P/S'si hisse fiyatıyla birlikte düşüşe geçti. Tipik olarak, yatırım kararları alınırken fiyat-satış oranlarına çok fazla bakılmaması konusunda uyarırız, ancak diğer piyasa katılımcılarının şirket hakkında ne düşündüğü hakkında çok şey ortaya koyabilir.

TechPrecision'ın şu anda beklenenden çok daha düşük bir F/S ile işlem görmesi bizi çok şaşırttı çünkü son üç yıllık büyümesi sektörün genel tahmininden daha yüksek. Sektörü geride bırakan güçlü bir gelir büyümesi gördüğümüzde, şirketin gelecekteki performansının altında yatan önemli riskler olduğunu ve bunun da F/K oranı üzerinde aşağı yönlü baskı oluşturduğunu varsayıyoruz. Son orta vadeli gelir trendleri devam ederse en azından fiyat riskleri çok düşük görünüyor, ancak yatırımcılar gelecekteki gelirin çok fazla dalgalanma görebileceğini düşünüyor gibi görünüyor.

TechPrecision için dikkate almanız gereken 3 uyarı işareti bulduğumuzu (2 tanesi bizi rahatsız ediyor!) da belirtmekte fayda var.

Elbette, büyük bir kazanç artışı geçmişi olan kârlı şirketler genellikle daha güvenli bahislerdir. Bu nedenle, makul F/K oranlarına sahip ve kazançlarını güçlü bir şekilde artıran diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored ContentDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle TechPrecision 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.