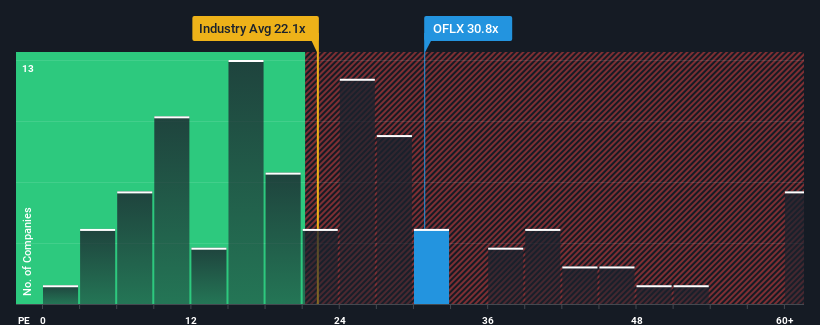

Amerika Birleşik Devletleri'ndeki şirketlerin yarısına yakınının fiyat/kazanç oranı (veya "F/K") 17x'in altındayken, Omega Flex, Inc.(NASDAQ:OFLX) 30,8x F/K oranıyla tamamen kaçınılması gereken bir hisse senedi olarak düşünülebilir. Ancak, F/K oranı bir nedenden ötürü oldukça yüksek olabilir ve bunun haklı olup olmadığını belirlemek için daha fazla araştırma yapılması gerekir.

Örneğin, Omega Flex'in son zamanlarda düşen kazançları üzerinde düşünülmesi gereken bir konu. Belki de birçok kişi şirketin önümüzdeki dönemde diğer şirketlerin çoğundan daha iyi performans göstermesini bekliyor ve bu da F/K'nın düşmesini engelliyor olabilir. Aksi takdirde, mevcut hissedarlar hisse fiyatının yaşayabilirliği konusunda oldukça gergin olabilir.

Omega Flex için son analizimizi görüntüleyin

Büyüme Yüksek F/K ile Uyuşuyor mu?

F/K oranını haklı çıkarmak için Omega Flex'in piyasanın çok üzerinde olağanüstü bir büyüme göstermesi gerekir.

Geriye dönüp bakıldığında, geçtiğimiz yıl şirketin kâr hanesinde %20'lik bir düşüş yaşanmıştır. Bu, EPS'nin son üç yılda toplamda %12 düşmesi nedeniyle uzun vadede kazançlarda da bir düşüş görüldüğü anlamına geliyor. Dolayısıyla, ne yazık ki şirketin bu süre zarfında kazançlarını artırma konusunda iyi bir iş çıkarmadığını kabul etmemiz gerekiyor.

Önümüzdeki 12 ayda %13 büyüme göstereceği tahmin edilen pazarla karşılaştırıldığında, şirketin son orta vadeli kazanç sonuçlarına göre aşağı yönlü ivme göstermesi kaygı verici bir tablodur.

Bunun ışığında, Omega Flex'in F/K'sının diğer şirketlerin çoğunun üzerinde olması endişe verici. Görünüşe göre çoğu yatırımcı son dönemdeki zayıf büyüme oranını görmezden geliyor ve şirketin ticari beklentilerinde bir geri dönüş umuyor. Sadece en cesur olanlar bu fiyatların sürdürülebilir olduğunu varsayabilir çünkü son kazanç trendlerinin devam etmesi eninde sonunda hisse fiyatı üzerinde ağır bir yük oluşturacaktır.

Son Söz

Hisse senedinizi satıp satmamanız gerektiğini belirlemek için tek başına fiyat/kazanç oranını kullanmak mantıklı değildir, ancak şirketin gelecekteki beklentileri için pratik bir rehber olabilir.

Omega Flex'i incelediğimizde, orta vadede daralan kazançlarının, pazarın büyümeye hazır olduğu göz önüne alındığında, yüksek F/K oranını tahmin ettiğimiz kadar etkilemediğini gördük. Kazançların geriye doğru gittiğini ve piyasa tahminlerinin altında performans gösterdiğini gördüğümüzde, hisse fiyatının düşme riski altında olduğundan ve yüksek F/K'nın düşeceğinden şüpheleniyoruz. Son orta vadeli kazanç trendleri devam ederse, hissedarların yatırımları önemli ölçüde risk altına girecek ve potansiyel yatırımcılar aşırı prim ödeme tehlikesiyle karşı karşıya kalacaktır.

Diğer birçok hayati risk faktörü şirketin bilançosunda bulunabilir. Omega Flex için altı basit kontrol içeren ücretsiz bilanço analizimiz , sorun olabilecek riskleri keşfetmenizi sağlayacaktır.

F/K oranları ilginizi çekiyorsa, güçlü kazanç artışı ve düşük F/K oranlarına sahip diğer şirketlerden oluşan bu ücretsiz koleksiyonu görmek isteyebilirsiniz.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Omega Flex 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.