Array Technologies'in (NASDAQ:ARRY) Borçlarının Üstesinden Gelebileceğini Düşünüyoruz

Efsanevi fon yöneticisi Li Lu (Charlie Munger'in desteklediği kişi) bir keresinde şöyle demişti: "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır. Bir şirketin ne kadar riskli olduğunu düşündüğümüzde, her zaman borç kullanımına bakmak isteriz, çünkü aşırı borç yükü yıkıma yol açabilir. Array Technologies, Inc. şirketinin(NASDAQ:ARRY) bilançosunda borç bulunduğunu not ediyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Zaman Sorun Olur?

Borç ve diğer yükümlülükler, serbest nakit akışıyla ya da cazip bir fiyattan sermaye artırarak bu yükümlülükleri kolayca yerine getiremediğinde bir işletme için riskli hale gelir. İşler gerçekten kötüye giderse, kredi verenler işletmenin kontrolünü ele geçirebilir. Bununla birlikte, daha sık (ancak yine de maliyetli) bir olay, bir şirketin bilançosunu desteklemek için hissedarları kalıcı olarak sulandırarak pazarlık taban fiyatlarından hisse ihraç etmesi gerektiğidir. Bununla birlikte, en yaygın durum, bir şirketin borcunu makul ölçüde iyi ve kendi yararına olacak şekilde yönetmesidir. Bir işletmenin ne kadar borç kullandığını değerlendirirken yapılması gereken ilk şey, nakit ve borcuna birlikte bakmaktır.

Array Technologies için en son analizimize göz atın

Array Technologies Ne Kadar Borç Taşıyor?

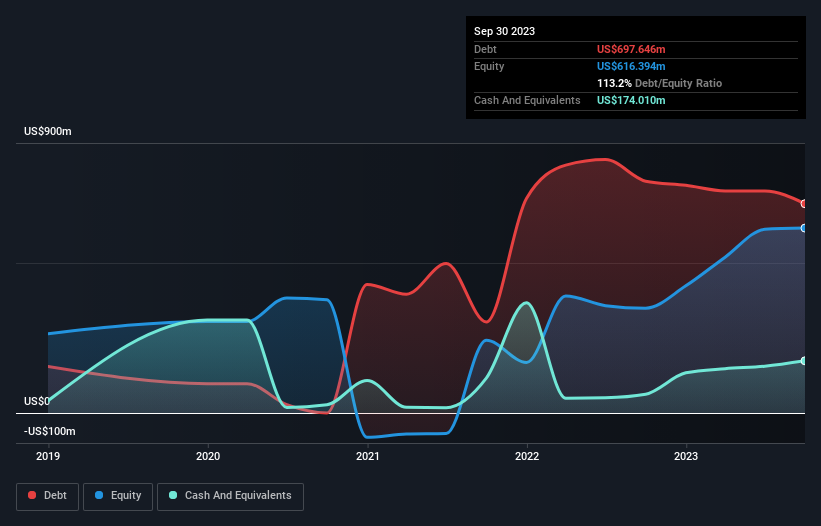

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki resim, Array Technologies'in Eylül 2023 sonunda 697,6 milyon ABD Doları borcu olduğunu ve bir yıl içinde 772,8 milyon ABD Dolarından azaldığını göstermektedir. Diğer taraftan, 174,0 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 523,6 milyon ABD$ net borca yol açmaktadır.

Array Technologies'in Bilançosu Ne Kadar Sağlıklı?

En son bilanço verilerine odaklandığımızda, Array Technologies'in 12 ay içinde ödenmesi gereken 400,5 milyon ABD$ ve bunun ötesinde ödenmesi gereken 761,9 milyon ABD$ tutarında yükümlülüğü olduğunu görüyoruz. Buna karşılık 174,0 milyon ABD$ nakit ve 12 ay içinde ödenmesi gereken 428,0 milyon ABD$ alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 560,3 milyon ABD$ daha fazladır.

Array Technologies'in piyasa değeri 1,97 milyar ABD dolarıdır, dolayısıyla ihtiyaç duyulması halinde bilançosunu iyileştirmek için büyük olasılıkla nakit toplayabilir. Ancak borcunu sulandırmadan yönetip yönetemeyeceğini kesinlikle yakından incelememiz gerektiği açıktır.

Bir şirketin borcunu kazancına göre ölçmek için, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesini ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderine (faiz karşılama oranı) bölünmesini hesaplıyoruz. Bu yaklaşımın avantajı, hem mutlak borç miktarını (net borcun FAVÖK'e oranı ile) hem de bu borçla ilişkili fiili faiz giderlerini (faiz karşılama oranı ile) dikkate almamızdır.

Array Technologies'in net borcu FAVÖK'ünün 1,9 katı gibi oldukça makul bir seviyede yer alırken, FAVÖK'ü geçen yıl faiz giderlerini sadece 5,1 kat karşıladı. Bu rakamlar bizi endişelendirmese de, şirketin borç maliyetinin gerçek bir etkiye sahip olduğunu belirtmek gerekir. Özellikle, Array Technologies geçen yıl FVÖK düzeyinde zarar etti, ancak son on iki ayda bunu 210 milyon ABD doları pozitif FVÖK'e yükseltti. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak sonuçta Array Technologies'in zaman içinde bilançosunu güçlendirip güçlendiremeyeceğine işletmenin gelecekteki kârlılığı karar verecektir. Profesyonellerin ne düşündüğünü görmek istiyorsanız, analist kar tahminlerine ilişkin bu ücretsiz raporu ilginç bulabilirsiniz.

Son olarak, vergi memuru muhasebe karlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Bu nedenle faiz ve vergi öncesi kârın (EBIT) ne kadarının serbest nakit akışıyla desteklendiğini kontrol etmeye değer. Hissedarlar için ne mutlu ki, Array Technologies geçen yıl FVÖK'ten daha fazla serbest nakit akışı üretti. Bu tür güçlü bir nakit dönüşümü, bizi bir Daft Punk konserinde ritim düştüğünde kalabalık kadar heyecanlandırıyor.

Bizim Görüşümüz

Array Technologies'in FVÖK'ü serbest nakit akışına dönüştürmesi, Cristiano Ronaldo'nun 14 yaş altı kalecisine gol atması kadar kolay bir şekilde borcunu çevirebileceğini gösteriyor. Ayrıca net borcun FAVÖK'e oranının da olumlu olduğunu düşünüyoruz. Yukarıda bahsedilen tüm faktörlere birlikte baktığımızda, Array Technologies'in borcunu oldukça rahat bir şekilde idare edebildiğini görüyoruz. Artı tarafı, bu kaldıraç hissedar getirilerini artırabilir, ancak potansiyel dezavantajı daha fazla kayıp riskidir, bu nedenle bilançoyu izlemeye değer. Borç seviyelerini analiz ederken, bilanço başlanması gereken en belirgin yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Örneğin, Array Technologies için bilmeniz gereken 1 uyarı işareti belirledik.

Borç yükü olmadan kârını artırabilen işletmelere yatırım yapmakla ilgileniyorsanız, bilançosunda net nakit bulunan ve büyüyen işletmelerden oluşan bu ücretsiz listeye göz atın.

Değerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle Array Technologies 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize ErişinBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version.