Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Bir şirketin ne kadar riskli olduğunu incelerken bilançosunu göz önünde bulundurmak doğaldır, çünkü bir işletme çöktüğünde genellikle borç söz konusu olur. Modine Manufacturing Company 'nin(NYSE:MOD) işinde borç kullandığını görebiliyoruz. Ancak asıl soru, bu borcun şirketi riskli hale getirip getirmediğidir.

Borç Ne Zaman Tehlikelidir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlerine ödeme yapamıyorsa, o zaman onların insafına kalır. En kötü senaryoda, bir şirket alacaklılarına ödeme yapamazsa iflas edebilir. Bununla birlikte, daha olağan (ancak yine de pahalı) bir durum, bir şirketin sadece borcu kontrol altına almak için hissedarları ucuz bir hisse fiyatından sulandırması gerektiğidir. Elbette borcun iyi tarafı, özellikle de bir şirketteki seyreltmenin yerine yüksek getiri oranlarıyla yeniden yatırım yapma olanağı sağladığında, genellikle ucuz sermayeyi temsil etmesidir. Borç seviyelerini incelerken, öncelikle hem nakit hem de borç seviyelerini birlikte değerlendiriyoruz.

Modine Manufacturing için son analizimizi görüntüleyin

Modine Manufacturing Ne Kadar Borç Taşıyor?

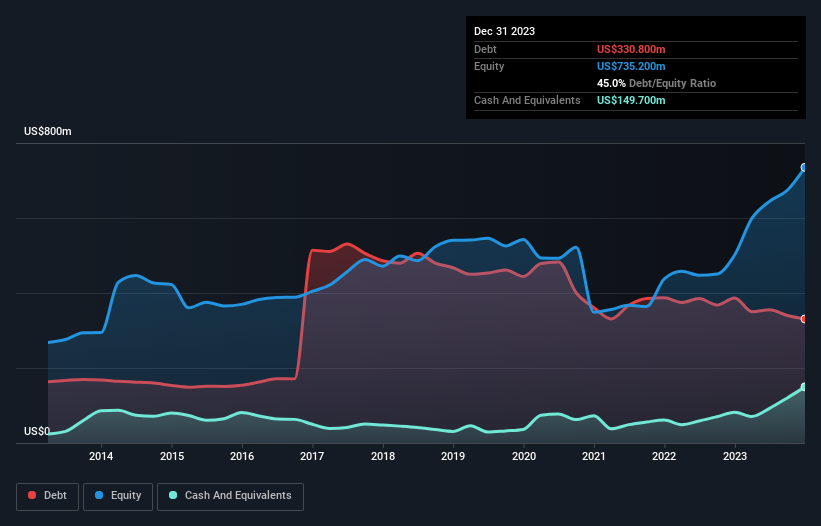

Aşağıda görebileceğiniz gibi, Modine Manufacturing'in Aralık 2023'te bir yıl önceki 387,0 milyon ABD dolarından 330,8 milyon ABD doları borcu vardı. Diğer taraftan, 149,7 milyon ABD$ nakit paraya sahiptir ve bu da yaklaşık 181,1 milyon ABD$ net borca yol açmaktadır.

Modine Manufacturing'in Bilançosu Ne Kadar Güçlü?

En son bilançodan Modine Manufacturing'in bir yıl içinde vadesi gelen 475,5 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 440,7 milyon ABD$ tutarında yükümlülüğü olduğunu görebiliyoruz. Öte yandan, 149,7 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 379,1 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 387,4 milyon ABD Doları daha fazladır.

Halka açık Modine Manufacturing hisseleri toplam 4,71 milyar ABD Doları değerinde olduğundan, bu düzeyde bir yükümlülüğün büyük bir tehdit oluşturması pek olası görünmemektedir. Ancak, hissedarların ileriye dönük olarak bilançoyu izlemeye devam etmelerini kesinlikle tavsiye edeceğimiz yeterli yükümlülükler var.

Kazançlara göre borç seviyeleri hakkında bizi bilgilendirmek için iki ana oran kullanırız. Bunlardan ilki net borcun faiz, vergi, amortisman ve itfa öncesi kâra (FAVÖK) bölünmesi, ikincisi ise faiz ve vergi öncesi kârın (FVÖK) faiz giderlerinin kaç katını karşıladığıdır (ya da kısaca faiz karşılama oranı). Bu şekilde, hem borcun mutlak miktarını hem de borç için ödenen faiz oranlarını dikkate alırız.

Modine Manufacturing'in net borcu FAVÖK'ünün yalnızca 0,61 katıdır. Ve FAVÖK'ü faiz giderlerini 12,0 kat fazlasıyla karşılıyor. Yani bir filin bir fare tarafından tehdit edilmesinden daha fazla borcu tarafından tehdit edilmediğini iddia edebilirsiniz. Buna ek olarak, Modine Manufacturing'in FVÖK'ünü %67 oranında artırdığını ve böylece gelecekteki borç geri ödemelerinin hayaletini azalttığını bildirmekten mutluluk duyuyoruz. Borcu analiz ederken odaklanılması gereken alanın bilanço olduğu açıktır. Ancak Modine Manufacturing'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan, her şeyden çok gelecekteki kazançlarıdır. Eğer geleceğe odaklanmak istiyorsanız, analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, vergi memuru muhasebe kârlarına bayılsa da, kredi verenler yalnızca nakit parayı kabul eder. Dolayısıyla, FVÖK'ün serbest nakit akışına yol açıp açmadığına açıkça bakmamız gerekiyor. Son üç yılda Modine Manufacturing'in serbest nakit akışı, FVÖK'ünün %32'sine tekabül ediyor ki bu oran beklediğimizden daha düşük. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

İyi haber şu ki, Modine Manufacturing'in FVÖK'ünü büyütme konusundaki kanıtlanmış becerisi bizi tıpkı tüylü bir köpek yavrusunun yeni yürümeye başlayan bir çocuğu sevindirdiği gibi sevindiriyor. Ancak doğruyu söylemek gerekirse, FVÖK'ün serbest nakit akışına dönüştürülmesinin bu izlenimi biraz zayıflattığını düşünüyoruz. Büyük resme baktığımızda, Modine Manufacturing'in borç kullanımının oldukça makul olduğunu düşünüyoruz ve bu konuda endişe duymuyoruz. Borç risk getirse de, akıllıca kullanıldığında daha yüksek bir öz sermaye getirisi de sağlayabilir. Borç hakkında en çok bilgiyi bilançodan öğrendiğimize şüphe yok. Ancak, tüm yatırım riski bilançoda yer almaz - bundan çok uzaktır. Örneğin - Modine Manufacturing'in bilmeniz gerektiğini düşündüğümüz 1 uyarı işareti var.

Günün sonunda, net borcu olmayan şirketlere odaklanmak genellikle daha iyidir. Bu tür şirketlerden oluşan özel listemize (hepsi kâr artışı geçmişine sahip) erişebilirsiniz. Ücretsizdir.

Valuation is complex, but we're here to simplify it.

Discover if Modine Manufacturing might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisBu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var? Bizimle doğrudan iletişime geçin. Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir. Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.