Berkshire Hathaway'den Charlie Munger'in desteklediği harici fon yöneticisi Li Lu, "En büyük yatırım riski fiyatların oynaklığı değil, kalıcı bir sermaye kaybına uğrayıp uğramayacağınızdır," derken bu konuda hiç tereddüt etmiyor. Görünüşe göre akıllı para, bir şirketin ne kadar riskli olduğunu değerlendirirken, genellikle iflaslarda yer alan borcun çok önemli bir faktör olduğunu biliyor. LCI Industries 'in (NYSE:LCII ) işinde borç kullandığını görebiliyoruz. Ancak hissedarlar borç kullanımı konusunda endişelenmeli mi?

Borç Ne Gibi Riskler Getirir?

Borç, işletmelerin büyümesine yardımcı olan bir araçtır, ancak bir işletme borç verenlere ödeme yapamazsa, onların insafına kalır. Nihayetinde, şirket borcunu geri ödemek için yasal yükümlülüklerini yerine getiremezse, hissedarlar ellerinde hiçbir şey olmadan çekip gidebilirler. Bu çok yaygın olmasa da, borçlu şirketlerin hissedarlarını kalıcı olarak sulandırdığını sık sık görüyoruz çünkü borç verenler onları sıkıntılı bir fiyattan sermaye artırmaya zorluyor. Ancak seyreltmenin yerini alan borç, yüksek getiri oranlarıyla büyümeye yatırım yapmak için sermayeye ihtiyaç duyan işletmeler için son derece iyi bir araç olabilir. Borç seviyelerini incelerken öncelikle hem nakit hem de borç seviyelerini birlikte ele alıyoruz.

LCI Industries için en son analizimize bakın

LCI Industries'in Borcu Nedir?

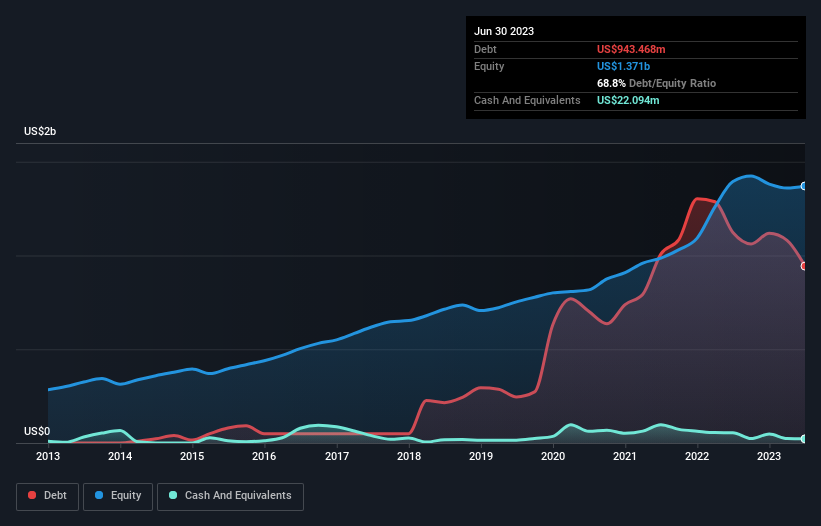

Daha fazla ayrıntı için üzerine tıklayabileceğiniz aşağıdaki görsel, LCI Industries'in Haziran 2023 sonunda 943,5 milyon ABD$ borcu olduğunu ve bu rakamın bir yıl içinde 1,12 milyar ABD$'ndan azaldığını göstermektedir. Ancak, 22,1 milyon ABD$ nakit rezervine sahip olduğu için net borcu yaklaşık 921,4 milyon ABD$ ile daha azdır.

LCI Industries'in Yükümlülüklerine Bir Bakış

En son bilanço verilerine odaklandığımızda, LCI Industries'in 12 ay içinde vadesi gelen 441,5 milyon ABD$ tutarında yükümlülüğü ve bunun ötesinde vadesi gelen 1,26 milyar ABD$ tutarında yükümlülüğü olduğunu görebiliriz. Öte yandan, 22,1 milyon ABD$ nakit ve bir yıl içinde ödenmesi gereken 299,5 milyon ABD$ değerinde alacağı bulunmaktadır. Yani yükümlülükleri, nakit ve kısa vadeli alacaklarının toplamından 1,38 milyar ABD Doları daha fazladır.

Bu açık o kadar da kötü değil çünkü LCI Industries 2,72 milyar ABD doları değerinde ve dolayısıyla ihtiyaç duyulması halinde bilançosunu desteklemek için muhtemelen yeterli sermaye toplayabilir. Ancak borcunun çok fazla risk getirdiğine dair belirtilere karşı kesinlikle gözlerimizi açık tutmak istiyoruz.

Bir şirketin kazanç gücüne göre borç yükünü, net borcunun faiz, vergi, amortisman ve itfa öncesi kazancına (FAVÖK) bölünmesine bakarak ve faiz ve vergi öncesi kazancının (FVÖK) faiz giderini ne kadar kolay karşıladığını (faiz karşılama) hesaplayarak ölçüyoruz. Böylece borcu hem amortisman ve itfa giderleri ile hem de amortisman ve itfa giderleri olmadan kazanca göre değerlendiriyoruz.

LCI Industries'in borcunun FAVÖK'e oranı 3,4'tür ve FVÖK'ü faiz giderini 3,9 kez karşılamaktadır. Bunlar birlikte ele alındığında, borç seviyelerinin yükselmesini istemesek de, mevcut kaldıraç oranıyla başa çıkabileceğini düşünüyoruz. Daha da kötüsü, LCI Industries'in FVÖK'ü geçen yıl %80 azaldı. Kazançlar uzun vadede bu şekilde devam ederse, bu borcu ödemek için kartopu kadar şansı var. Borç seviyelerini analiz ederken, bilanço başlamak için bariz bir yerdir. Ancak LCI Industries'in ileriye dönük olarak sağlıklı bir bilanço tutma kabiliyetini belirleyecek olan her şeyden çok gelecekteki kazançlarıdır. Dolayısıyla, geleceğe odaklanıyorsanız analistlerin kâr tahminlerini gösteren bu ücretsiz rapora göz atabilirsiniz.

Son olarak, bir işletmenin borcunu ödemek için serbest nakit akışına ihtiyacı vardır; muhasebe kârları bunu karşılamaz. Bu nedenle mantıklı adım, gerçek serbest nakit akışıyla eşleşen FVÖK oranına bakmaktır. Son üç yıla bakıldığında, LCI Industries'in FVÖK'ünün %50'si oranında serbest nakit akışı kaydettiği görülüyor ki bu oran beklediğimizden daha zayıf. Bu zayıf nakit dönüşümü borçlulukla başa çıkmayı daha da zorlaştırıyor.

Bizim Görüşümüz

LCI Industries'in FVÖK'ünü artırma (değil) girişimi üzerinde düşünürken, kesinlikle hevesli değiliz. Ancak en azından FVÖK'ün serbest nakit akışına dönüşümü o kadar da kötü değil. Genel olarak, LCI Industries'in bilançosunda bazı gerçek riskler olduğunu söyleyecek kadar borcu olduğunu düşünüyoruz. Her şey yolunda giderse, bu getirileri artıracaktır, ancak diğer taraftan, kalıcı sermaye kaybı riski borç nedeniyle yükselmektedir. Borç seviyelerini analiz ederken, bilanço başlanması gereken bariz yerdir. Ancak, tüm yatırım riskleri bilançoda yer almaz - bundan çok uzaktır. Bu riskleri tespit etmek zor olabilir. Her şirkette vardır ve biz LCI Industries için bilmeniz gereken 3 uyarı işareti tespit ettik.

Tüm bunlardan sonra, sağlam bir bilançoya sahip hızlı büyüyen bir şirketle daha çok ilgileniyorsanız, gecikmeden net nakit büyüme hisse senetleri listemize göz atın.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTechDeğerleme karmaşıktır, ancak biz bunu basitleştirmek için buradayız.

Adil değer tahminlerini, potansiyel riskleri, temettüleri, içeriden öğrenenlerin işlemlerini ve finansal durumunu içeren ayrıntılı analizimizle LCI Industries 'un düşük veya aşırı değerli olup olmadığını keşfedin .

Ücretsiz Analize Erişin

Bu makale hakkında geri bildiriminiz var mı? İçerik hakkında endişeleriniz mi var?

Bizimle doğrudan

iletişime

geçin.

Alternatif olarak, editorial-team (at) simplywallst.com adresine e-posta

gönderin.

Simply Wall St tarafından hazırlanan bu makale genel niteliktedir.

Sadece tarafsız bir metodoloji kullanarak geçmiş verilere ve analist tahminlerine dayalı yorumlar sunmaktayız ve makalelerimiz finansal tavsiye niteliğinde

değildir. Herhangi bir hisse senedini almak veya satmak için bir öneri teşkil etmez ve hedeflerinizi veya mali durumunuzu dikkate almaz. Size temel verilere dayanan uzun vadeli odaklı analizler sunmayı amaçlıyoruz. Analizimizin fiyata duyarlı en son şirket duyurularını veya niteliksel materyalleri hesaba katmayabileceğini unutmayın. Simply Wall St'in bahsi geçen hiçbir hisse senedinde pozisyonu bulunmamaktadır.

This article has been translated from its original English version, which you can find here.