O salto de 31% da Tidewater Inc. (NYSE:TDW) mostra a sua popularidade junto dos investidores

Os accionistas da Tidewater Inc.(NYSE:TDW) ficariam entusiasmados ao ver que o preço das acções teve um mês excelente, registando um ganho de 31% e recuperando da fraqueza anterior. O ganho anual chega a 126% após o último aumento, fazendo com que os investidores se sentem e tomem conhecimento.

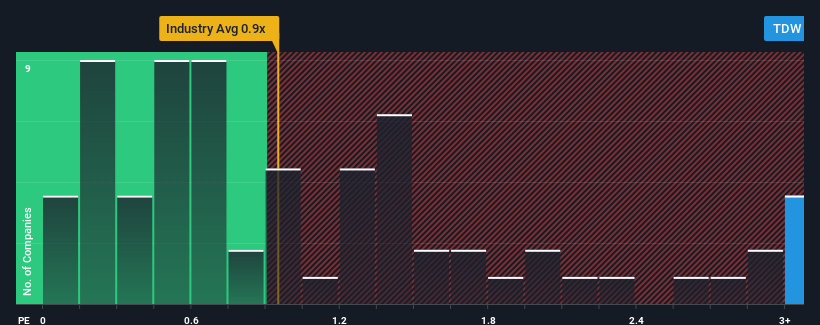

Depois de um salto tão grande no preço, dado que cerca de metade das empresas do sector dos serviços energéticos dos Estados Unidos têm rácios preço/venda (ou "P/S") inferiores a 0,9x, pode considerar-se que a Tidewater é uma ação a evitar totalmente com o seu rácio P/S de 4,5x. No entanto, o P/S pode ser bastante elevado por uma razão e requer uma investigação mais aprofundada para determinar se é justificado.

Ver a nossa análise mais recente da Tidewater

Como é que a Tidewater se tem comportado recentemente?

Com um crescimento de receitas superior ao da maioria das outras empresas nos últimos tempos, a Tidewater tem-se saído relativamente bem. Parece que o mercado espera que esta forma continue no futuro, daí o elevado rácio P/S. Caso contrário, os accionistas existentes podem estar um pouco nervosos quanto à viabilidade do preço das acções.

Se quiser ver as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a Tidewater.Qual é a tendência de crescimento das receitas da Tidewater?

O rácio P/S da Tidewater seria típico de uma empresa que se espera que apresente um crescimento muito forte e, mais importante, um desempenho muito melhor do que a indústria.

Se analisarmos o último ano de crescimento das receitas, a empresa registou um aumento fantástico de 58%. É agradável constatar que as receitas também aumentaram 111% no total em relação a três anos atrás, graças aos últimos 12 meses de crescimento. Por conseguinte, os accionistas teriam certamente saudado estas taxas de crescimento das receitas a médio prazo.

Relativamente ao futuro, as estimativas dos cinco analistas que cobrem a empresa sugerem que as receitas deverão crescer 46% no próximo ano. Com uma previsão de crescimento de apenas 13% para o sector, a empresa está posicionada para um resultado de receitas mais forte.

Tendo em conta este facto, é compreensível que o P/S da Tidewater seja superior ao da maioria das outras empresas. Aparentemente, os accionistas não estão interessados em descarregar algo que está potencialmente a visar um futuro mais próspero.

A principal conclusão

A forte subida do preço das acções fez com que o P/S da Tidewater também subisse. Geralmente, a nossa preferência é limitar a utilização do rácio preço/vendas para estabelecer o que o mercado pensa sobre a saúde geral de uma empresa.

O nosso olhar sobre a Tidewater mostra que o seu rácio P/S permanece elevado devido às suas fortes receitas futuras. Nesta fase, os investidores consideram que o potencial de deterioração das receitas é bastante remoto, o que justifica o elevado rácio P/S. A menos que os analistas tenham realmente errado o alvo, estas fortes previsões de receitas devem manter o preço das acções em alta.

É preciso ter em atenção os riscos, por exemplo - a Tidewater tem 3 sinais de alerta (e 1 que é preocupante) que achamos que deve conhecer.

Se as empresas fortes que estão a gerar lucros lhe agradam, então vai querer consultar esta lista gratuita de empresas interessantes que negoceiam com um P/E baixo (mas que provaram que podem aumentar os lucros).

Valuation is complex, but we're here to simplify it.

Discover if Tidewater might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.