Investidores otimistas empurram as ações da Blink Charging Co. (NASDAQ: BLNK) para cima de 53%, mas o crescimento está faltando

Os accionistas da Blink Charging Co.(NASDAQ:BLNK) estão, sem dúvida, satisfeitos por verem que o preço das acções subiu 53% no último mês, embora ainda esteja a lutar para recuperar o terreno perdido recentemente. Mas o último mês fez muito pouco para melhorar a queda de 66% do preço das acções no último ano.

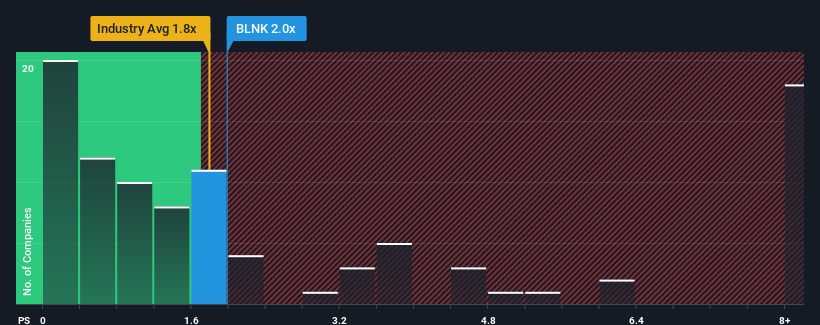

Apesar da firme subida de preço, poder-se-ia perdoar a indiferença face ao rácio P/S da Blink Charging de 2x, uma vez que o rácio mediano preço/vendas (ou "P/S") para o sector elétrico nos Estados Unidos é também próximo de 1,8x. No entanto, os investidores podem estar a ignorar uma oportunidade clara ou um potencial revés se não houver uma base racional para o P/S.

Veja nossa análise mais recente para Blink Charging

Como tem sido o desempenho da Blink Charging

Com um crescimento das receitas superior ao da maioria das outras empresas nos últimos tempos, a Blink Charging tem-se saído relativamente bem. Uma possibilidade é que o rácio P/S seja moderado porque os investidores pensam que este forte desempenho das receitas pode estar prestes a diminuir. Se a empresa conseguir manter o rumo, os investidores deverão ser recompensados com um preço das acções que corresponda aos valores das receitas.

Se quiser ver as previsões dos analistas para o futuro, consulte o nosso relatóriogratuito sobre a Blink Charging.Qual é a tendência de crescimento das receitas da Blink Charging?

Para justificar sua relação P / S, o Blink Charging precisaria produzir um crescimento semelhante ao da indústria.

Olhando para trás primeiro, vemos que a empresa aumentou a receita em impressionantes 159% no ano passado. Este excelente desempenho significa que também foi capaz de registar um enorme crescimento das receitas nos últimos três anos. Por conseguinte, os accionistas teriam ficado muito satisfeitos com estas taxas de crescimento das receitas a médio prazo.

Relativamente ao futuro, as estimativas dos nove analistas que cobrem a empresa sugerem que as receitas deverão crescer 35% por ano durante os próximos três anos. Entretanto, prevê-se que o resto da indústria cresça 44% por ano, o que é visivelmente mais atrativo.

Tendo em conta este facto, é curioso que o P/S da Blink Charging esteja em linha com a maioria das outras empresas. Parece que a maioria dos investidores está a ignorar as expectativas de crescimento bastante limitadas e está disposta a pagar para ter acesso às acções. Estes accionistas podem estar a preparar-se para uma futura desilusão se o P/S descer para níveis mais consentâneos com as perspectivas de crescimento.

O que podemos aprender com o P/S da Blink Charging?

As suas acções subiram substancialmente e agora o P/S da Blink Charging está de novo dentro do intervalo da mediana da indústria. Normalmente, alertamos contra a leitura excessiva dos índices de preço para vendas ao tomar decisões de investimento, embora isso possa revelar muito sobre o que outros participantes do mercado pensam sobre a empresa.

A nossa análise das previsões dos analistas sobre as perspectivas de receitas da Blink Charging mostrou que as suas perspectivas de receitas inferiores não estão a ter um impacto negativo no seu P/S tanto quanto teríamos previsto. Quando vemos empresas com perspectivas de receitas relativamente mais fracas do que as do sector, suspeitamos que o preço das acções corre o risco de descer, fazendo baixar o P/S moderado. Isto coloca os investimentos dos accionistas em risco e os potenciais investidores correm o risco de pagar um prémio desnecessário.

E quanto aos outros riscos? Todas as empresas os têm, e nós detectámos 3 sinais de alerta para a Blink Charging (1 dos quais não pode ser ignorado!) que deve conhecer.

Se as empresas com um sólido crescimento dos lucros no passado são do seu agrado, talvez queira ver esta coleção gratuita de outras empresas com um forte crescimento dos lucros e baixos rácios P/E.

Valuation is complex, but we're here to simplify it.

Discover if Blink Charging might be undervalued or overvalued with our detailed analysis, featuring fair value estimates, potential risks, dividends, insider trades, and its financial condition.

Access Free AnalysisTem comentários sobre este artigo? Preocupado com o conteúdo? Entre em contacto connosco diretamente. Em alternativa, envie um e-mail para editorial-team (at) simplywallst.com.

Este artigo da Simply Wall St é de carácter geral. Fornecemos comentários com base em dados históricos e previsões de analistas apenas utilizando uma metodologia imparcial e os nossos artigos não se destinam a ser um aconselhamento financeiro. Não constitui uma recomendação para comprar ou vender qualquer ação e não tem em conta os seus objectivos ou a sua situação financeira. O nosso objetivo é proporcionar-lhe uma análise orientada para o longo prazo, baseada em dados fundamentais. Note-se que a nossa análise pode não ter em conta os últimos anúncios de empresas sensíveis ao preço ou material qualitativo. Simply Wall St não detém qualquer posição nas acções mencionadas.

This article has been translated from its original English version, which you can find here.