차분한 시장 반응은 휴스틸(KRX:005010) 의 최근 실적에 서프라이즈가 없었다는 것을 시사합니다. 투자자들은 실적의 기저에 깔린 몇 가지 약점에 대해 우려하고 있다고 생각합니다.

휴스틸의 수익 자세히 살펴보기

기업이 이익을 잉여현금흐름(FCF)으로 얼마나 잘 전환하는지 측정하는 데 사용되는 주요 재무비율 중 하나는 발생비율입니다. 쉽게 설명하자면, 이 비율은 순이익에서 FCF를 뺀 다음 그 수치를 해당 기간 동안 회사의 평균 영업 자산으로 나눈 값입니다. 이 비율은 기업의 이익 중 잉여현금흐름으로 뒷받침되지 않는 부분이 얼마나 되는지 알려줍니다.

따라서 기업의 발생주의 비율이 음수이면 좋은 것으로 간주되지만, 발생주의 비율이 양수이면 나쁜 것으로 간주됩니다. 발생률이 양수인 것은 일정 수준의 비현금성 이익을 나타내는 것이므로 문제가 되지 않지만, 발생률이 높다는 것은 현금 흐름과 일치하지 않는 서류상의 이익을 나타내므로 나쁜 것으로 간주됩니다. 특히, 일반적으로 높은 발생률은 단기 수익에 좋지 않은 신호라는 학술적 증거가 있습니다.

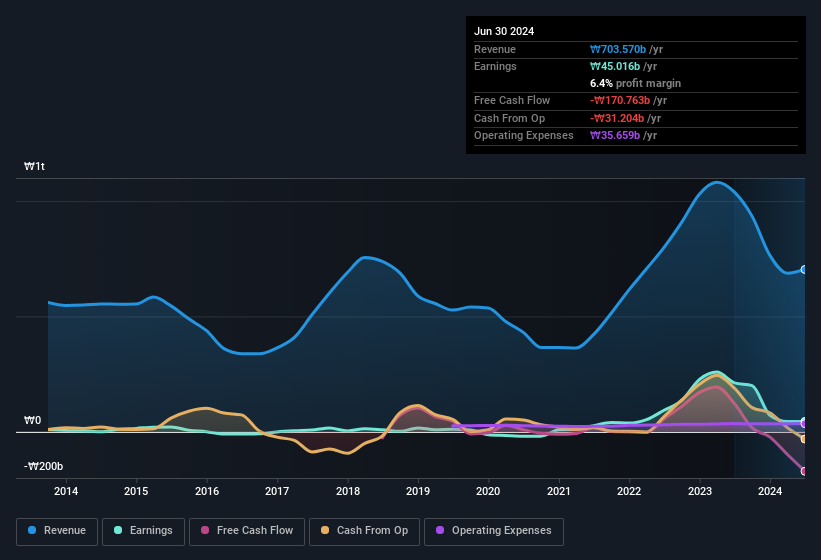

2024년 6월까지 1년간 휴스틸의 발생주의 비율은 0.22였습니다. 따라서 휴스틸의 잉여현금흐름이 법정 이익에 훨씬 못 미쳤다는 것을 추론할 수 있습니다. 지난 12개월 동안 휴스틸은 위에서 언급한 4500억 원의 이익에도 불구하고 1710억 원의 잉여현금흐름이 유출되어 실제로 마이너스 잉여현금흐름을 기록했습니다. 휴스틸이 1년 전에는 1,220억 원의 잉여현금흐름을 창출했으니 적어도 과거에는 그랬다는 점은 주목할 필요가 있습니다.

참고: 투자자는 항상 대차대조표의 건전성을 확인할 것을 권장합니다. 여기를 클릭하면 휴스틸의 대차대조표 분석으로 이동합니다.

휴스틸의 수익 성과에 대한 우리의 견해

휴스틸은 작년에 이익의 상당 부분을 잉여현금흐름으로 전환하지 않았는데, 일부 투자자는 이를 다소 부적절하다고 생각할 수 있습니다. 따라서 휴스틸의 실제 기저 수익력이 법정 이익보다 낮을 가능성이 있습니다. 그럼에도 불구하고 지난 3년 동안 주당 순이익이 15% 성장했다는 점은 주목할 가치가 있습니다. 이 글의 목표는 법정 이익이 회사의 잠재력을 얼마나 잘 반영하는지 평가하는 것이었지만, 고려해야 할 사항이 더 많습니다. 기업으로서 휴스틸에 대해 더 자세히 알고 싶다면 휴스틸이 직면하고 있는 리스크를 파악하는 것이 중요합니다. 모든 회사에는 위험이 따르기 마련이며, 저희는 여러분이 알아야 할 휴스틸의 3가지 경고 신호 (이 중 하나는 무시해서는 안 됩니다!)를 발견했습니다.

오늘은 휴스틸의 수익의 본질을 더 잘 이해하기 위해 단일 데이터 포인트를 확대했습니다. 하지만 기업에 대한 의견을 알릴 수 있는 다른 방법도 많이 있습니다. 예를 들어, 많은 사람들은 높은 자기자본 수익률을 기업 경제가 양호하다는 지표로 간주하는 반면, 다른 사람들은 '돈을 따라가면서' 내부자가 매수하는 주식을 찾는 것을 좋아합니다. 약간의 조사가 필요할 수도 있지만, 높은 자기자본 수익률을 자랑하는 무료 기업 모음이나 내부자가 많이 보유한 주식 목록이 유용할 수 있습니다.

Mobile Infrastructure for Defense and Disaster

The next wave in robotics isn't humanoid. Its fully autonomous towers delivering 5G, ISR, and radar in under 30 minutes, anywhere.

Get the investor briefing before the next round of contracts

Sponsored On Behalf of CiTech평가는 복잡하지만, 저희가 간단하게 만들어 드리겠습니다.

우리의 상세 분석을 통해 Husteel이 저평가되었는지 또는 고평가되었는지 알아보세요. 이 분석에는 공정 가치 추정, 잠재적 위험, 배당금, 내부자 거래 및 재무 상태가 포함되어 있습니다.

무료 분석 열람이 글에 대한 의견이 있으신가요? 콘텐츠에 대해 궁금한 점이 있으신가요? 직접 문의해 주세요. 또는 편집팀 (at) simplywallst.com으로 이메일을 보내주세요.

Simply Wall St의 이 기사는 일반적 성격의 글입니다. 편향되지 않은 방법론을 사용하여 과거 데이터와 애널리스트의 예측에 기반한 논평을 제공하며, 재정적 조언을 목적으로 하지 않습니다. 또한 주식 매수 또는 매도를 추천하지 않으며, 사용자의 목표나 재무 상황을 고려하지 않습니다. 저희는 펀더멘털 데이터에 기반한 장기적 관점의 분석을 제공하는 것을 목표로 합니다. 당사의 분석에는 가격에 민감한 최신 기업 발표나 정성적 자료가 고려되지 않을 수 있습니다. Simply Wall St는 언급된 주식에 대해 어떠한 포지션도 갖고 있지 않습니다.

This article has been translated from its original English version, which you can find here.