PPL(NYSE:PPL)の堅調な収益は過小評価されていると考える

先週のPPLコーポレーション(NYSE:PPL)の決算発表は、健全な数字であったにもかかわらず、市場は圧倒されたようだ。 私たちはその理由を探るため、いくつかの分析を行ったが、投資家は決算に含まれるいくつかの心強い要素を見逃しているのではないかと考えている。

異常項目の利益への影響

重要なことは、当社のデータによると、PPLの利益は昨年、異常項目により2億3,200万米ドル減少したことである。 異常項目による差し引きは第一に残念なことではあるが、明るい兆しもある。 世界中の上場企業の大半を分析したところ、重要な異常項目は繰り返されないことが多いことがわかった。 そして結局のところ、それこそが会計用語の意味するところなのだ。 もしPPLがそのような異常な費用を繰り返さないのであれば、他のすべてが同じであれば、来年は利益が増加すると予想される。

アナリストが将来の収益性をどう予測しているのか、気になるところだろう。 幸いなことに、ここをクリックすると、アナリストの予測に基づく将来の収益性を示すインタラクティブなグラフを見ることができる。

PPLの利益パフォーマンスに関する当社の見解

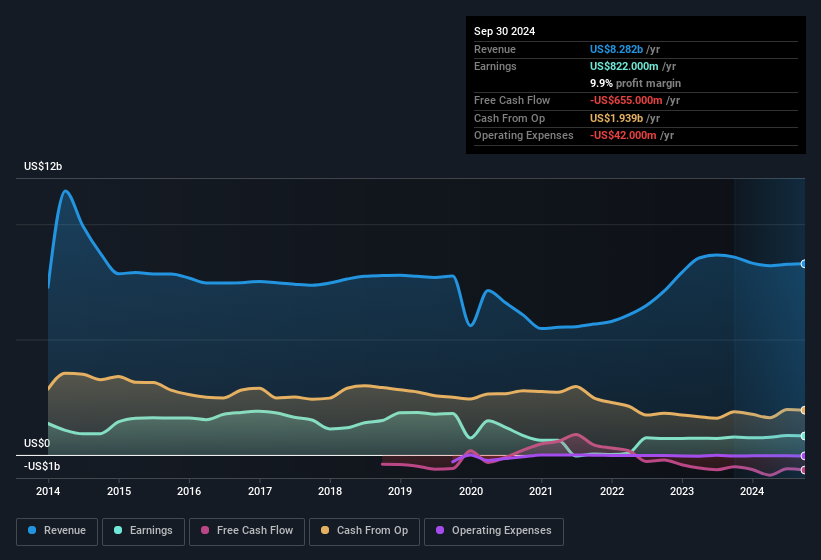

昨年は異常項目がPPLの収益を悪化させたため、今期は改善が期待できると言えるでしょう。 この観察に基づき、PPLの法定利益は潜在的な利益を過小評価している可能性が高いと考える! その上、PPLの一株当たり利益は過去3年間、極めて目覚しい成長を遂げている。 もちろん、PPLの収益分析に関しては、まだ表面しか見ておらず、マージン、予想成長率、投資利益率なども考慮する必要がある。 銘柄を分析する際には、リスクを考慮する必要がある。 シンプリー・ウォールストリートでは、PPLの2つの警告サインを発見し、注目に値すると考えている。

今日、私たちはPPLの利益の本質をよりよく理解するために、1つのデータポイントにズームインしました。 しかし、企業に対する意見を伝える方法は他にもたくさんある。 株主資本利益率(ROE)が高いことが優良企業の証と考える人もいます。 そこで、 高い株主資本利益率を誇る企業の 無料 コレクションや、 インサイダー保有率の高い銘柄のリストをご覧になるとよいだろう。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、PPL が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version.