ハワード・マークスは、株価の変動を心配するよりも、『恒久的な損失の可能性こそ、私が心配するリスクであり、私が知っている実践的な投資家は皆、心配している』と言った。 事業が破綻するときには負債が絡んでくることが多いので、企業のリスクの高さを調べるときにバランスシートを考慮するのは当然のことだ。 コンステレーション・エナジー・コーポレーション(NASDAQ:CEG)が事業で負債を使用していることは分かる。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということです。

なぜ負債がリスクをもたらすのか?

借金はビジネスの成長を助けるツールだが、もしビジネスが貸し手に返済する能力がなければ、そのビジネスは貸し手の言いなりになってしまう。 最悪の場合、債権者に返済できなければ、企業は倒産してしまう。 しかし、より頻繁に発生する(しかし、それでもコストがかかる)のは、バランスシートを補強するためだけに、企業がバーゲン価格で株式を発行し、株主を永久に希薄化させなければならない場合である。 もちろん、成長資金を調達するために負債を利用する企業も数多くあり、そのような場合にも悪影響は生じない。 企業の負債水準を検討する際の最初のステップは、現金と負債を一緒に検討することである。

コンステレーション・エナジーの純負債とは?

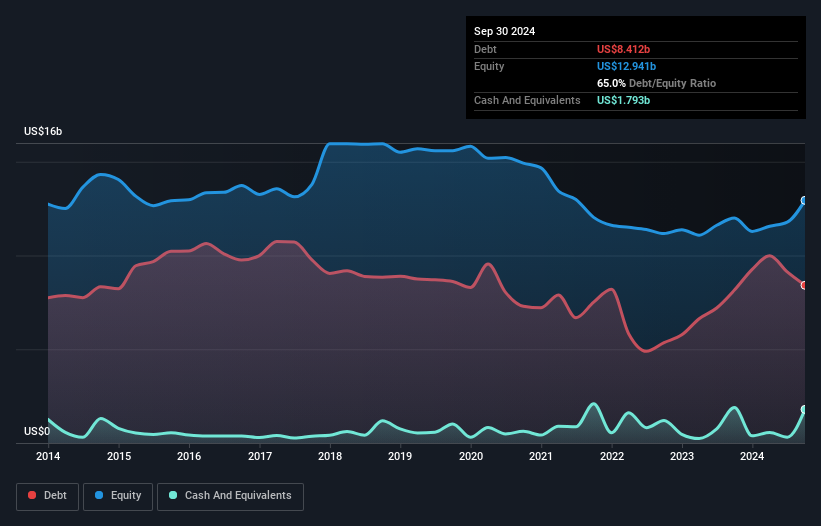

下のチャート(クリックすると詳細が表示されます)を見ると、コンステレーション・エナジーは2024年9月に84億1,000万米ドルの負債を抱えていることがわかります。 しかし、17.9億米ドルの現金もあり、純負債は66.2億米ドルである。

コンステレーション・エナジーの負債について

最新の貸借対照表データによると、コンステレーション・エナジーの負債は54億5,000万米ドルで、1年以内に返済期限が到来し、その後334億米ドルの返済期限が到来する。 一方、17.9億米ドルの現金と1年以内に期限の到来する25.5億米ドル相当の債権がある。 つまり、負債は現金と短期債権の合計を346億米ドル上回る。

コンステレーション・エナジーの時価総額は727億米ドルと非常に大きいので、必要が生じれば、バランスシートを改善するために現金を調達できる可能性は非常に高い。 しかし、その負債が過剰なリスクをもたらしているという兆候には、ぜひ目を光らせておきたい。

企業の収益に対する負債を評価するために、純有利子負債÷利払い・税引き・減価償却・償却前利益(EBITDA)、および利払い・税引き・償却前利益(EBIT)÷支払利息(インタレスト・カバー)を計算する。 このアプローチの利点は、負債の絶対額(EBITDAに対する純負債額)と、その負債に関連する実際の支払利息(インタレスト・カバー率)の両方を考慮に入れることです。

コンステレーション・エナジーのEBITDAに対する純有利子負債の比率は1.1と低く、負債の使用は控えめであることを示唆しているが、昨年のEBITが支払利息を5.9倍しかカバーしなかったという事実は、私たちを躊躇させる。 従って、資金調達コストが事業に与える影響を注視することをお勧めする。 コンステレーション・エナジーのEBITが雨後の竹のように上昇し、過去12カ月で86%増加したことは注目に値する。これなら債務管理も容易だろう。 負債についてバランスシートから最も多くを学ぶことは間違いない。 しかし、今後コンステレーション・エナジーが健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益である。 ですから、将来に焦点を当てるのであれば、アナリストの利益予測を示したこの無料レポートをチェックすることができます。

というのも、企業は紙の利益で負債を支払うことはできず、冷え切った現金が必要だからです。 そのため、論理的なステップとしては、実際のフリー・キャッシュ・フローと一致するEBITの割合を見ることです。 過去3年間、コンステレーション・エナジーは大量の現金を消費した。 これは成長のための支出の結果かもしれないが、負債をはるかにリスクの高いものにしている。

当社の見解

コンステレーション・エナジーのEBITからフリー・キャッシュフローへの変換は、この分析では実質的なマイナスであった。 EBITを成長させる能力がかなり高いことは間違いない。 また、コンステレーション・エナジー社が、しばしばかなり守備的であると考えられている電気公益事業業界に属していることも注目に値する。 これらすべてのデータを見ると、コンステレーション・エナジーの負債水準について少し慎重になる。 負債には高い潜在的リターンというプラス面もあるが、負債水準が株価をよりリスキーにするかもしれないことを、株主は間違いなく考慮すべきだと考える。 負債を分析する際、バランスシートは明らかに注目すべき部分である。 しかし最終的には、どの企業もバランスシートの外に存在するリスクを含みうる。 そのため、 私たちがコンステレーション・エナジー社で見つけた 2つの警告サインに 注意する必要がある。

もちろん、あなたが負債を負担せずに株を買いたいタイプの投資家なら、当社の純現金成長株の独占リストを迷わずご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、Constellation Energy が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.