チャーリー・マンガーが支援した)伝説的なファンドマネジャーのリー・ルーが、かつて『最大の投資リスクは価格の変動ではなく、資本が永久に失われるかどうかだ』と言った。 負債過多は破滅につながる可能性があるからだ。 重要なのは、スカイウエスト社(NASDAQ:SKYW)が負債を抱えていることだ。 しかし、この負債は株主にとって懸念事項なのだろうか?

負債がもたらすリスクとは?

フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を簡単に履行できない場合、負債やその他の負債はビジネスにとってリスキーになります。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 そのような事態はあまり一般的ではありませんが、貸し手が窮迫した価格での増資を強いるため、負債を抱えた企業が株主を恒久的に希薄化させることはよく見られます。 しかし、希薄化に取って代わることで、負債は、高い収益率で成長に投資するための資金を必要とする企業にとって、非常に優れた手段となり得る。 企業の負債レベルを検討する際の最初のステップは、現金と負債を合わせて検討することです。

スカイウエストの純負債はいくらですか?

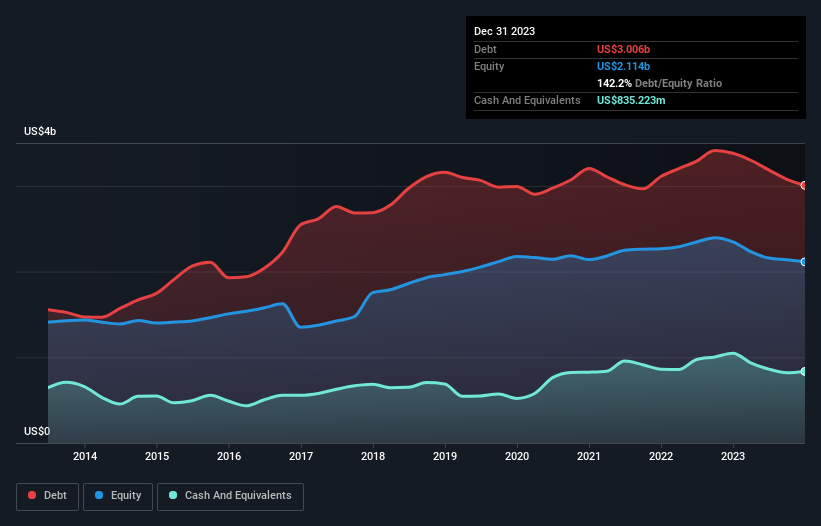

下のグラフをクリックすると過去の数字が見られますが、2023年12月のスカイウエストの負債額は30.1億米ドルで、1年前の33.8億米ドルから減少しています。 一方、8億3,520万米ドルの現金があり、純負債は約21億7,000万米ドルである。

スカイウエストの負債について

最後に報告された貸借対照表によると、スカイウエストは12ヶ月以内に12億5,000万米ドルの負債を抱え、12ヶ月を超えて36億6,000万米ドルの負債を抱える。 一方、8億3,520万米ドルの現金と8,410万米ドル相当の1年以内に期限が到来する債権がある。 つまり、負債は現金と(短期)債権の合計を39億9,900万米ドル上回っている。

この不足額が会社の時価総額28億米ドルを上回っていることを考えると、貸借対照表を注意深く見直したくなるかもしれない。 仮に、同社が現在の株価で増資して負債を返済せざるを得なくなった場合、極めて大きな希薄化が必要となる。

我々は、利益に対する負債水準について知るために、主に2つの比率を用いる。ひとつは、純有利子負債を利払い・税引き・減価償却・償却前利益(EBITDA)で割ったもので、もうひとつは、利払い・税引き前利益(EBIT)が支払利息を何倍カバーしているか(略してインタレスト・カバー)である。 このアプローチの利点は、有利子負債の絶対額(EBITDAに対する純有利子負債)と、その負債に関連する実際の支払利息(インタレスト・カバレッジ・レシオ)の両方を考慮に入れることである。

スカイウエストのEBITDAに対する純有利子負債の比率は4.4倍であり、心配する必要はないが、1.2倍という超低金利は高レバレッジの兆候であると考える。 同社は多額の減価償却費を計上しているようで、EBITDAは間違いなく収益の寛大な尺度であるため、その負債負担は見た目よりも重いのかもしれない。 最近、借入コストが株主へのリターンに悪影響を与えているのは明らかだ。 さらに悪いことに、スカイウエストのEBITは過去12カ月で54%減少した。 このまま業績が悪化していけば、負債を返済するのは、雨の中マラソンを走れと説得するよりも難しいだろう。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし、スカイウエストが今後健全なバランスシートを維持できるかどうかを決めるのは、何よりも将来の収益です。 プロフェッショナルの意見を知りたい方は、アナリストの利益予測に関する無料レポートが面白いかもしれない。

最後に、企業は負債を返済するためにフリーキャッシュフローを必要としている。 そのため、EBITが対応するフリーキャッシュフローにつながっているかどうかを見る必要がある。 直近の2年間で、スカイウエストはEBITの64%に相当するフリー・キャッシュ・フローを記録した。フリー・キャッシュ・フローが利子と税金を除いたものであることを考えると、これは普通である。 フリー・キャッシュ・フローが利子と税金を除いたものであることを考えれば、この冷厳なキャッシュは、同社が負債を減らしたいときに減らせることを意味する。

当社の見解

率直に言って、スカイウエストの金利カバー率とEBITの(成長しない)実績の両方が、その負債水準にむしろ不安を抱かせる。 しかし、少なくともEBITをフリー・キャッシュフローに変換する能力はかなり高い。 バランスシートの健全性から、スカイウエストは本当にかなりリスキーだと考えている。 つまり、腹を空かせた子猫が飼い主の釣り堀に落ちるのと同じように、この銘柄を警戒しているのだ。 貸借対照表から負債について最もよくわかるのは間違いない。 しかし結局のところ、どの企業にも貸借対照表の外に存在するリスクが潜んでいる可能性がある。 私たちは スカイウエストの 3つの警告サイン (少なくとも1つは少し気になる )を 特定 した。

それでもなお、堅固なバランスシートを持つ急成長企業に興味があるのなら、当社のネットキャッシュ成長株リストをご覧いただきたい。

評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、SkyWest が割安か割高かをご確認ください。

無料分析へのアクセスこの記事についてご意見がありますか?内容にご不満ですか? 私たちに直接 ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

このシンプリー・ウォールセントの記事は一般的なものです。 当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析を提供することを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.