投資家としてリスクを考えるには、負債よりもむしろボラティリティが一番だと言う人もいるが、ウォーレン・バフェットは『ボラティリティはリスクと同義とは程遠い』と言ったのは有名な話だ。 つまり、賢い投資家たちは、企業のリスクを評価する際、負債(通常は倒産に関わる)が非常に重要な要素であることを知っているようだ。 重要なのは、TEコネクティビティ・ピーエルシー(NYSE:TEL)が負債を抱えていることだ。 しかし、より重要な問題は、その負債がどれほどのリスクを生み出しているかということだ。

なぜ負債がリスクをもたらすのか?

フリーキャッシュフローや魅力的な価格での資本調達によって、その債務を容易に履行できない場合、負債やその他の負債は、ビジネスにとってリスクとなる。 事態が本当に悪化すれば、貸し手は事業をコントロールすることができる。 しかし、より一般的な(それでも痛みを伴う)シナリオは、低価格で新たな株式資本を調達しなければならず、その結果、株主が恒久的に希薄化することである。 もちろん、負債の利点は、それがしばしば安価な資本を意味することであり、特に企業の希薄化を高い収益率で再投資する能力に置き換えた場合である。 企業の負債水準を検討する際の最初のステップは、現金と負債を合わせて検討することである。

TEコネクティビティの負債額は?

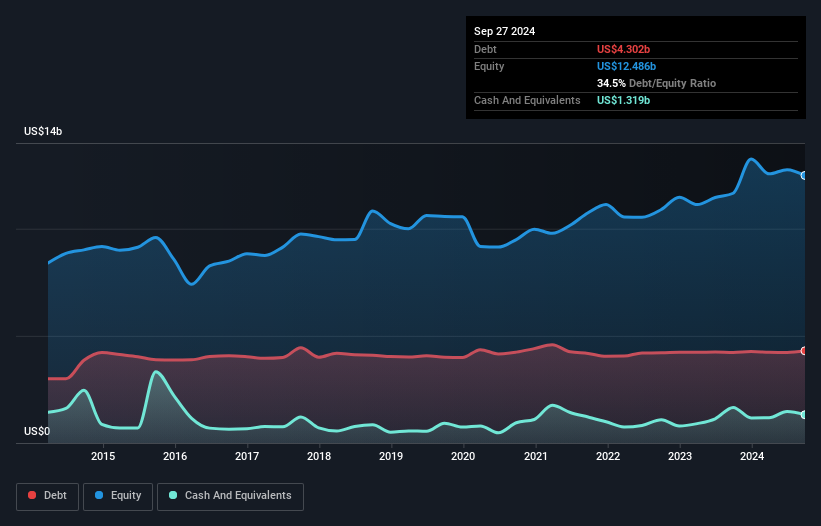

下のチャート(クリックすると詳細が表示されます)を見ると、TEコネクティビティの2024年9月の負債額は43億米ドルで、前年とほぼ同じであることがわかります。 しかし、これを相殺する13億2,000万米ドルの現金があるため、純負債は約29億8,000万米ドルとなる。

TE Connectivityのバランスシートの健全性は?

直近の貸借対照表から、TEコネクティビティには1年以内に返済期限が到来する47億5,000万米ドルの負債と、それ以降に返済期限が到来する56億2,000万米ドルの負債があることがわかる。 一方、現金は13億2,000万米ドルあり、1年以内に期限が到来する債権は30億6,000万米ドル相当である。 つまり、負債が現金と(短期)債権の合計を59億9,900万米ドル上回っている。

TEコネクティビティの時価総額が435億米ドルと巨額であることを考えると、これらの負債が大きな脅威となるとは考えにくい。 とはいえ、同社のバランスシートが悪い方向に変化しないよう、監視を続ける必要があることは明らかだ。

企業の収益に対する負債を評価するために、純負債をEBITDA(利払い前・税引き前・減価償却前利益)で割り、EBIT(利払い前・税引き前利益)を支払利息(インタレストカバー)で割って計算する。 このアプローチの利点は、負債の絶対量(EBITDAに対する純負債)と、負債に関連する実際の支払利息(インタレストカバー率)の両方を考慮することです。

TEコネクティビティのEBITDAに対する負債比率はわずか0.79と低い。 しかし、実に素晴らしいことに、同社は昨年1年間で、実際に支払った利息よりも多くの利息を受け取ることができた。 つまり、辣腕の鉄板焼きシェフが料理をこなすように、同社は負債を処理できると言っていい。 また、TEコネクティビティは昨年、EBITを10%増加させ、負債を管理する能力をさらに高めている。 負債を分析する際、バランスシートが重視されるのは明らかだ。 しかし、TEコネクティビティが長期的にバランスシートを強化できるかどうかは、最終的には事業の将来的な収益性によって決まる。 そのため、将来を重視するのであれば、アナリストの利益予測を示したこの無料レポートをご覧ください。

なぜなら、企業は紙の利益で負債を支払うことはできず、冷え切った現金が必要だからだ。 つまり、EBITがフリー・キャッシュ・フローにどれだけ裏付けられているかをチェックする価値がある。 過去3年間、TEコネクティビティはフリー・キャッシュ・フローをEBITの80%に相当する非常に堅調な水準で生み出しました。 このことは、債務返済を行うことが望ましい場合、TEコネクティビティにとって有利なポジションとなる。

当社の見解

TEコネクティビティの金利カバー率は、クリスティアーノ・ロナウドが14歳以下のGK相手にゴールを決めるのと同じくらい簡単に負債を処理できることを示唆している。 また、EBITからフリー・キャッシュ・フローへの転換もその印象を裏付けている! 大局的に見れば、TEコネクティビティの負債の使用は極めて合理的であり、私たちはそれを懸念していない。 負債にはリスクが伴うが、賢く使えば株主資本利益率(ROE)を高めることもできる。 バランスシートから負債について最もよく知ることができるのは間違いない。 しかし、すべての投資リスクがバランスシートの中にあるわけではない。 例えば、 TEコネクティビティには注意すべき警告サインが1つ ある。

すべてが終わってみれば、負債を必要としない企業に注目する方が簡単な場合もある。読者は今すぐ、純負債ゼロの成長株リストに 100%無料でアクセスできる。

The New Payments ETF Is Live on NASDAQ:

Money is moving to real-time rails, and a newly listed ETF now gives investors direct exposure. Fast settlement. Institutional custody. Simple access.

Explore how this launch could reshape portfolios

Sponsored Content評価は複雑だが、我々はそれを単純化するためにここにいる。

公正価値の見積もり、潜在的リスク、配当、インサイダー取引、財務状況など、詳細な分析により、TE Connectivity が割安か割高かをご確認ください。

無料分析へのアクセスこの記事に関するご意見は?内容にご不満ですか? 私たちに直接ご連絡ください。 または、editorial-team (at) simplywallst.comまでEメールをお送りください。

シンプリー・ウォール・ストリートによるこの記事は一般的なものです。当社は、過去のデータとアナリストの予測に基づき、偏りのない方法論のみで解説を提供しており、当社の記事は財務アドバイスを意図したものではありません。また、お客様の目的や財務状況を考慮するものではありません。当社は、ファンダメンタルズ・データに基づいて長期的な視点に立った分析をお届けすることを目的としています。当社の分析は、価格に影響を与える最新の企業発表や定性的な材料を織り込んでいない場合があることにご留意ください。Simply Wall Stは、言及されたいかなる銘柄にもポジションを有していない。

This article has been translated from its original English version, which you can find here.